Тема 7. Открытая экономика

Многие потребляемые нами товары и услуги произведены за границей. Мы едим норвежского лосося и мясо из Техаса, ездим на машинах, произведенных как в Японии, так и в Мичигане, проводим отпуска и в Мексике, и во Флориде. Свободный импорт и экспорт выгоден гражданам всех стран. Торговля позволяет каждой стране специализироваться на производстве того, в чем она достигла лучших показателей, и предоставляет каждому человеку более богатый выбор товаров и услуг.

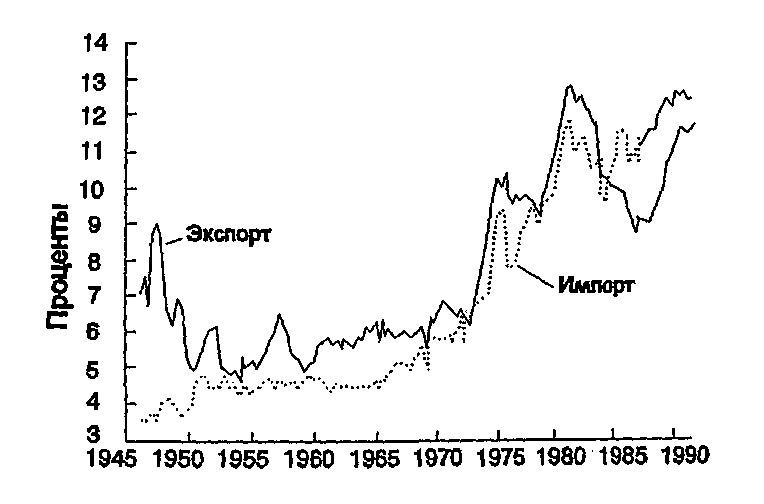

На протяжении последних четырех десятилетий объем международной торговли неуклонно возрастал, делая страны мира все более и более взаимозависимыми. На рис. 7-1 представлены данные о доле импорта и экспорта в ВНП Соединенных Штатов. На рисунке четко видна тенденция к росту международной торговли. В 50-е гг. доля импорта была менее 5% ВНП, сейчас она приближается к 15%.

Рис. 7-1. Экспорт и импорт США как доля ВНП. Международная торговля становится все более важной чертой экономики США.

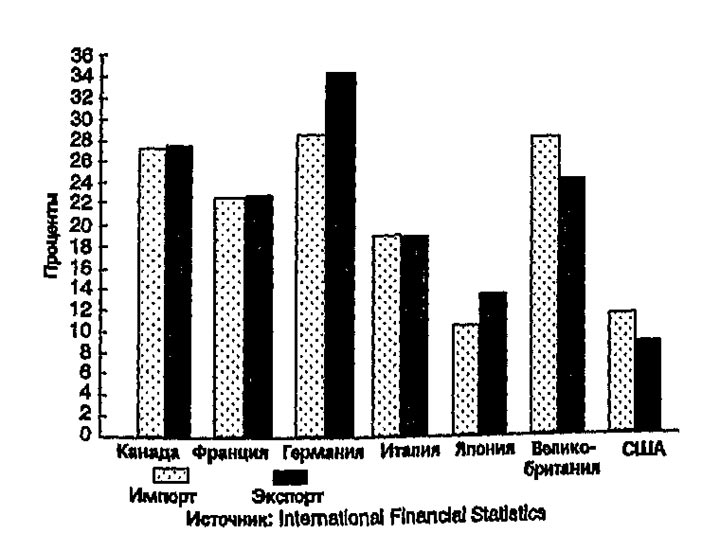

Сколь низначима международная торговля для Соединенных Штатов, для большинства других стран она играет еще более важную роль. На рис. 7-2 показаны доли импорта и экспорта в объеме производства семи ведущих промышленных держав. Например, в Канаде и Соединенном Королевстве импорт составляет более 25% внутреннего объема производства. В этих странах международная торговля занимает центральное место при анализе экономического развития и выработке экономической политики.

Рис. 7-2. Экспорт и импорт в процентном выражении от величины ВНП: 1988 год. Хотя международная торговля важна для Соединенных Штатов, ее роль для менее крупных стран еще более значительна.

Поскольку страны мира настолько экономически взаимозависимы, вопросы мировой экономики играют центральную роль и в политике. На встречах мировых лидеров экономические проблемы часто являются важнейшими в повестке дня. Люди, разрабатывающие экономическую политику, должны уделять пристальное внимание последствиям политики своей страны на мировой арене и, соответственно, политике остальных государств.

В предыдущих главах мы упростили анализ, предполагая, что рассматриваемая экономика не участвует в международной торговле. Иначе говоря, мы предполагали, что экономика является закрытой. Вместе с тем очевидно, что реальные экономики экспортируют товары и услуги за рубеж и импортируют товары и услуги из-за рубежа. В этой главе мы начинаем исследование макроэкономической теории для открытой экономики.

В данной главе рассматриваются три блока вопросов, касающихся международной торговли и финансов. Мы начнем с проблемы измерения. Для понимания функционирования открытой экономики мы должны знать основные макроэкономические переменные, измеряющие экономическое взаимодействие между странами. В разделе 7.1 мы рассмотрим расчет национального дохода для открытой экономики. Тождества счетов показывают, что поток товаров и услуг через национальные границы тесно связан с потоком капитала для финансирования накопления.

Второй блок вопросов связан с факторами, определяющими эти международные потоки. В разделе 7.2 мы построим модель открытой экономики в соответствии с принципами модели закрытой экономики, представленной в третьей главе. С помощью этой модели мы сможем исследовать, что определяет, является ли страна заемщиком или кредитором на мировом рынке, и как собственная политика и политика других государств влияет на потоки товаров и капиталов.

Третий блок вопросов связан с ценами, по котором страна торгует на мировом рынке. В разделе 7.3 мы рассмотрим, как определяются цены на отечественные и импортируемые товары. Мы также рассмотрим, что определяет курс, по которому валюта страны обменивается на валюту других стран. Модель, которую мы построим, поможет нам рассмотреть влияние протекционистской торговой политики - политики, призванной защитить отечественную промышленность от международной конкуренции, - на обменный курс и объем международной торговли.

7.1. Расчет национального дохода в открытой экономике

Мы начинаем изучение макроэкономической теории функционирования открытой экономики, обратившись вновь к расчету национального дохода, который был впервые рассмотрен нами в главе 2.

Роль чистого экспорта

Рассмотрим расходы на произведенные в экономике товары и услуги. В закрытой экономике все продается внутри страны, и все расходы делятся на три составные части: потребление, инвестиции и государственные расходы. В открытой экономике часть произведенной продукции продается внутри страны, а часть экспортируется с тем, чтобы быть проданной за рубежом. Мы можем разложить расходы на продукцию, произведенную в открытой экономике - Y, на четыре компонента:

- потребление отечественных товаров и услуг - C^d;

- инвестиционные расходы наотечественные товары и услуги - I^d;

- государственные закупки отечественных товаров и услуг - G^d;

- экспорт товаров и услуг, произведенных внутри страны - EX.

Разделение расходов на эти компоненты представлено в следующей формуле:

Сумма первых трех слагаемых C^d+I^d+G^d представляет собой величину внутренних расходов на отечественные товары и услуги. Четвертое слагаемое ЕХ выражает величину расходов иностранцев на товары и услуги, произведенные внутри страны.

Представим теперь это равенство в более удобном виде. Заметим, что величина внутренних расходов на все товары и услуги представляет собой сумму внутренних расходов на отечественные товары и услуги и внутренних расходов на товары и услуги, произведенные за рубежом. Поэтому общий объем потребления С равен сумме объема потребления отечественных товаров и услуг C^d и объема потребления товаров и услуг, произведенных за рубежом C^f; общий объем инвестиций I равен сумме объема инвестиционных расходов на отечественные товары и услуги I^d и объема инвестиционных расходов на товары и услуги, произведенные за рубежом I^f; а величина государственных закупок G равна сумме объема государственных закупок отечественных товаров и услуг G^d и объема государственных закупок товаров и услуг, произведенных за рубежом G^f. Мы можем записать это так:

Теперь подставим эти выражения в выше приведенное равенство:

После преобразования получим:

Сумма внутренних расходов на товары и услуги, произведенные за рубежом, (C^f-I^f-G^f) есть величина расходов на импорт (IM). Таким образом, мы можем записать основное тождество национальных счетов как:

Поскольку расходы на импорт включены в валовую величину внутренних расходов (С+I+G) и поскольку товары и услуги, импортируемые из-за рубежа, не являются частью продукции, произведенной внутри страны, расходы на импорт входят в это равенство со знаком минус. Определив чистый экспорт как разность между экспортом и импортом (NX=EX-IM), запишем наше тождество в следующем виде:

Это уравнение показывает, что величина расходов на продукцию, произведенную внутри страны, является суммой потребления, инвестиций, государственных закупок и чистого экспорта. Данная форма записи основного тождества национальных счетов является наиболее распространенной; мы познакомились с ней в главе 2.

Основное тождество национальных счетов показывает, как связаны между собой расходы на приобретение отечественной продукции, внутренние расходы и чистый экспорт. В частности,

или

Если величина выпуска превышает внутренние расходы, мы экспортируем разницу: величина чистого экспорта является положительной. Если величина выпуска снижается так, что она не покрывает внутренних расходов, мы импортируем разницу: величина чистого экспорта становится отрицательной.

ВНП и ВВП

Счета национального дохода - и для открытой, и для закрытой экономики - показывают, что общий объем расходов на произведенные товары и услуги равен совокупному доходу в экономике. Для открытой экономики существует два показателя совокупного дохода:

- Валовой национальный продукт (ВНП) - доход, полученный гражданами данной страны. В эту величина включается доход, полученный гражданами страны за рубежом, но не включаются доходы факторов производства, находящихся в данной стране, но принадлежащих иностранцам.

- Валовой внутренний продукт (ВВП) - доход, полученный внутри страны. В этот показатель включается доход, полученный иностранцамивнутри страны, но не включается доход, полученный гражданами данной страны за рубежом.

Эти два показателя дохода различаются в силу того, что факторы производства не всегда принадлежат гражданам страны, в которой они используются.

Рассмотрим несколько примеров, демонстрирующих различие между ВНП и ВВП. Предположим, что гражданин Мексики приезжает в США на временную работу. Получаемый им доход является частью американского ВВП, так как этот доход получен на территории США. Но этот доход не входит в ВНП Соединенных Штатов, так как работник не является американским гражданином. Аналогично, если гражданин США работает в Мексике, его доход включается в ВНП Соединенных Штатов, но не входит в американский ВВП.

В качестве другого примера возьмем гражданина Японии, которому в США принадлежит жилой дом. Рента, которую он получает, является частью ВВП Соединенных Штатов, так как этот доход получается на территории США. Но эта рента не учитывается в ВНП Соединенных Штатов, поскольку домовладелец не является гражданином США. Аналогично, если гражданину США принадлежит фабрика на Гавайских островах, получаемая им прибыль входит в ВНП Соединенных Штатов, но не входит в ВВП.

Вернемся к основному тождеству национальных счетов:

Что такое Y в данном случае - ВВП или ВНП? Ответ на этот вопрос зависит от интерпретации NX. В зависимости от того, как мы определим NX, Y может обозначать и ВВП, и ВНП.

Рассмотрим, например, что происходит, когда гражданин США получает доход, работая за границей. В данной связи возникают два вопроса:

- Следует ли нам включать данный доход в Y?

- Должны ли мы рассматривать услуги, предоставляемые гражданами США, работающими за границей, как экспорт и включать их, таким образом, в NX?

Пока мы отвечаем на эти вопросы одинаково, неважно, как мы ответим на каждый из этих вопросов в отдельности. С одной стороны, если за Y мы приняли ВВП, то доход, полученный за границей, не является частью Y, и услуги работника не должны включаться в NX. С другой стороны, если за Y мы приняли ВНП, то доход, полученный за границей, является частью Y, и услуги работника входят в NX.

В данной книге под Y мы понимаем ВНП. Этот выбор означает, что в NX включаются услуги принадлежащих стране и используемых за границей факторов производства - труда и капитала.

Счет движения капитала и счет текущих операций

В открытой экономике, так же, как и в закрытой экономике, которую мы рассматривали в главе 3, финансовые рынки тесно связаны с рынками товаров. Чтобы увидеть эту связь, перепишем основное тождество национальных счетов с учетом инвестиций и сбережений. Начнем с равенства:

Вычтем C и G из обеих частей равенства и получим:

Вспомним (см. главу 3), что Y-C-G есть национальные сбережения (S) - сумма частных (Y-T-C) и государственных сбережений (T-G). Отсюда

Перенесем все члены в левую сторону уравнения и запишем основное тождество национальных счетов как

Данная форма записи основного тождества национальных счетов показывает связь между международными потоками средств, предназначенных для накопления капитала, (I-S) и международными потоками товаров и услуг (NX).

Каждый член этого равенства имеет собственное имя. I-S называется счет движения капитала платежного баланса. Счет движения капитала представляет собой избыток внутренних инвестиций над внутренними сбережениями. Инвестиции могут превышать сбережения страны, так как инвесторы могут финансировать инвестиционные проекты за счет средств, заимствованных на мировых финансовых рынках. Таким образом, счет движения капитала равен объему внутреннего накоплениякапитала, финансируемого за счет зарубежных займов. NX получил название текущего счета (счета текущих операций) платежного баланса. Счет текущих операций - это сумма, получаемая из-за границы в обмен на наш чистый экспорт (включая чистую выручку от использования наших факторов производства).

Основное тождество национальных счетов утверждает, что счет движения капитала и текущий счет платежного баланса уравновешены. Это означает, что

или

Если величина I-S является положительной, a NX - отрицательной, мы имеем положительное сальдо счета движения капитала и дефицит текущего счета платежного баланса. Это означает, что мы берем займы на мировых финансовых рынках и импортируем больше товаров, нежели экспортируем. Если величина I-S является отрицательной, a NX - положительной, мы имеем дефицит счета движения капитала и положительное сальдо счета текущих операций. Это означает, что на мировых финансовых рынках мы выступаем в роли кредитора и больше экспортируем товаров, чем импортируем1.

1В данном анализе опущена еще одна категория учета, называемая изменение в официальных валютных резервах, из-за которой сальдо счета движения капитала не совсем точно равняется I - S и не совсем точно уравновешивает текущий счет. Эта категория возникает в силу того, что в некоторых случаях увеличение или уменьшение государственных сбережений, например, покупка и продажа центральным банком иностранной валюты, не входит в счет движения капитала. Для упрощения нашего анализа мы можем предположить, что эта третья категория равна нулю.

Баланс счета движения капитала и текущего счета показывает, что международные потоки фондов для финансирования накопления капитала и международные потоки товаров и услуг представляют собой две стороны одной медали. С одной стороны, если наши сбережения превышают наши инвестиции, то сбережения, не инвестированные внутри страны, используются для выдачи кредитов иностранцам. Им требуются эти ссуды, поскольку мы предоставляем им больше товаров и услуг, нежели они предоставляют их нам, т.е. NX является положительной величиной. С другой стороны, если наши инвестиции превышают наши сбережения, излишек инвестиций должен финансироваться из-за рубежа. Иностранцы должны предоставлять нам кредиты. Эти иностранные займы позволяют нам импортировать товаров и услуг больше, чем мы экспортируем, то есть NX является отрицательной величиной.

Заметьте, что международные потоки капитала могут принимать различные формы. Проще всего исходить из того - что мы и делали до настоящего момента - что когда мы сталкиваемся с положительным сальдо счета движения капитала, иностранцы предоставляют нам займы. Это происходит, например, когда японцы приобретают долговые обязательства, выпущенные американскими корпорациями или американским правительством. Но точно так же международное перемещение капитала может происходить в форме приобретения активов данной страны иностранцами. Например, когда японские инвесторы приобрели Рокфеллеровский центр, эта сделка была частью положительного сальдо счета движения капитала. В обоих случаях и когда иностранцы приобретают внутренние долговые обязательства и когда они приобретают внутренние активы, приобретаются права на будущий доход с капитала страны. Другими словами, в обоих случаях иностранцам в итоге принадлежит некоторая доля запаса капитала данной страны.

7.2. Международные потоки капитала и товаров

До настоящего момента наш анализ международных потоков лишь слегка затрагивал национальные счета. Мы определили некоторые переменные, отражающие процессы, происходящие в открытой экономике, и показали связи между этими переменными. Наш следующий шаг заключается в создании модели, которая могла бы объяснить поведение экономических агентов в открытой экономике. Затем мы используем эту модель для поиска ответов на вопросы, касающиеся того, каким образом счет движения капитала и счет текущих операций реагируют на изменения экономической политики.

Модель малой открытой экономики

Здесь мы представляем модель международных потоков капитала и товаров. Поскольку счет движения капитала есть разность между инвестициями и сбережениями, в нашей модели счета движения капитала рассматривается с помощью анализа инвестиций и сбережений. Модель также включает счет текущих операций, так как текущий счет должен уравновешивать счет движения капитала.

При разработке этой модели мы будем использовать некоторые элементы модели национального дохода, представленной в главе 3. Но в данном случае мы не будем исходить из предположения, что реальная ставка процента должна уравновешивать сбережения и инвестиции в данной стране. Наоборот, наша экономика теперь может функционировать с положительным сальдо счета движения капитала и занимать необходимые для инвестиций средства за рубежом или с положительным сальдо текущего счета и выступать на мировой арене в качестве кредитора.

Если в данной модели реальная ставка процента не уравновешивает сбережения и инвестиции, то что же определяет ее уровень? Простейшее предположение состоит в том, что рассматриваемая нами экономика является малой открытой экономикой и имеет доступ на мировые финансовые рынки. Под "малой" мы понимаем, что данная экономика представляет собой небольшую Долю мирового рынка и сама по себе оказывает крайне незначительное воздействие на мировую ставку процента. Под "доступом на мировые финансовые рынки" мы подразумеваем, что правительство этой страны не препятствует международномузаимствованию и кредитованию. Следовательно, ставка процента в малой открытой экономике равна мировой ставке процента r^\ast - реальной ставке процента, превалирующей на мировых финансовых рынках. Запишем это в виде равенства:

Небольшая открытая экономика принимает мировую ставку процента как данную.

Рассмотрим, что определяет реальную мировую ставку процента. В закрытой экономике ставка процента определяется равновесием сбережений и инвестиции. Конечно, мировая экономика - в планетарном масштабе - является закрытой экономикой. Таким образом, равновесие мировых сбережений и мировых инвестиций определяет мировую ставку процента. Наша открытая экономика столь мала, что почти не оказывает воздействия на величину мировой ставки процента, так как ее инвестиции и сбережения - лишь незначительная часть мировых сбережений и мировых инвестиций.

При разработке модели малой открытой экономики воспользуемся тремя допущениями, принятыми в главе 3:

- Величина выпуска в экономике Y зафиксирована на уровне, заданном существующими на данный момент факторами производства и производственной функцией. Мы запишем это так: Y=\overline Y=F\;(\overline K,\overline L).

- Чем больше величина располагаемого дохода Y-T, тем выше объем потребления. Запишем функцию потребления как C=C(Y-T).

- Чем выше реальная ставка процента r, тем ниже объем инвестиций. Запишем функцию инвестиций как I=I(r).

Эти три допущения являются основными элементами нашей модели. Если Вы не понимаете хотя бы одно из них, повторите главу 3, прежде чем приступать к дальнейшему анализу.

Теперь мы можем вернуться к основному тождеству национальных счетов и записать его в следующем виде:

Подставив три наших допущения из третьей главы и принимая во внимание, что ставка процента равна мировой ставке процента, получаем:

Это уравнение показывает, что определяет величину сбережений и инвестиций и, соответственно, счет движения капитала (I-S) и текущий счет платежного баланса (NX). Помните, что величина сбережений зависит от бюджетно-налоговой политики (G\;и\;T): меньший объем государственных закупокили более высокие налоги увеличивают уровень национальных сбережений. Объеминвестиций зависит от реальной мировой ставки процента: высокие ставки процента делают некоторые инвестиционные проекты неприбыльными. Следовательно, счет движения капитала и счет текущих операций формируются под воздействием бюджетно-налоговой политики и мировой ставки процента. Мы можем использовать итоговое уравнение для исследования того, как текущий счет и счет движения капитала реагируют на положение дел в экономике, например, на изменения бюджетно-налоговой политики.

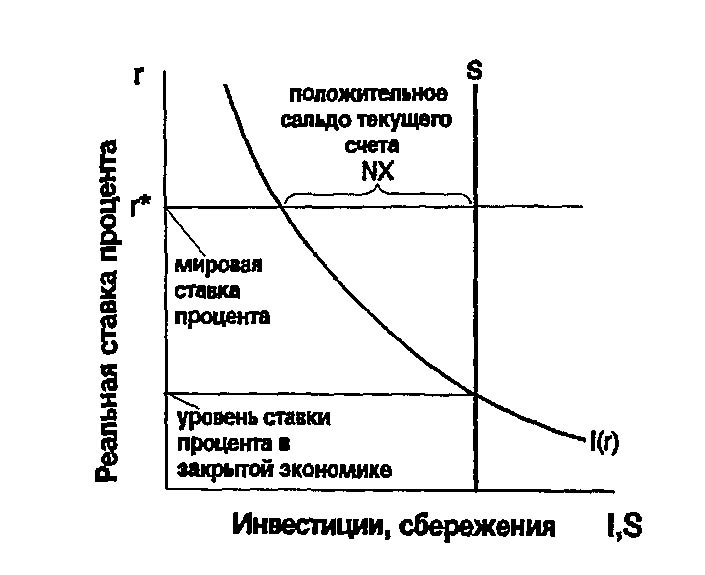

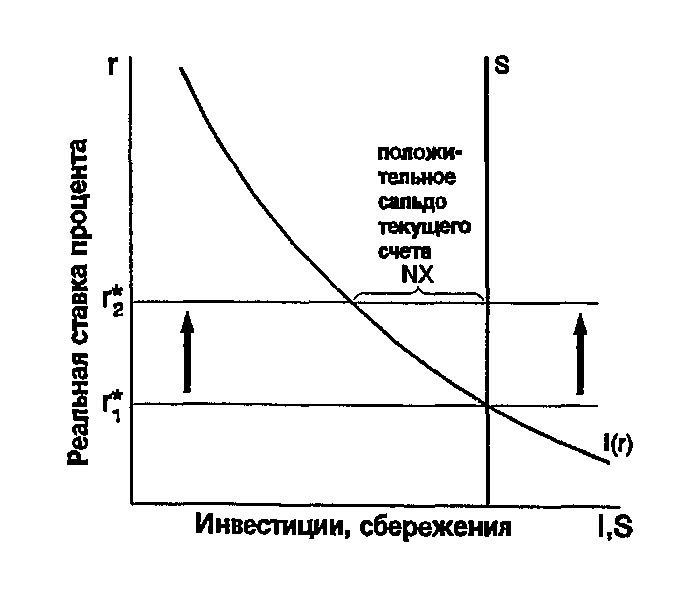

В главе 3 мы строили графики сбережений и инвестиций, как показано на рис. 7-3. Тогда речь шла о закрытой экономике, в которой реальная ставка процента меняется для уравновешивания сбережений и инвестиций, т.е. реальная равновесная ставка процента определяется в месте пересечения кривых сбережений и инвестиций. В малой открытой экономикереальная ставка процента равна реальной мировой ставке процента. Сальдо счета движения капитала и текущего счета платежного баланса определяется как разница между внутренними сбережениями и инвестициями при мировой ставке процента.

Рис. 7-3. Сбережения и инвестиции как функция реальной ставки процента. В закрытой экономике реальная ставка процента корректируется для уравновешивания сбережений и инвестиций. В малой открытой экономике ставка процента определяется на мировых финансовых рынках. Разница между сбережениями и инвестициями внутри страны определяет сальдо счета движения капитала и, соответственно, счета текущих операций. Здесь отмечается положительное сальдо счета текущих операций, так как при мировой ставке процента объем сбережений превосходит объем инвестиций.

На этом этапе может возникнуть вопрос о механизме, посредством которого счет текущих операций уравновешивает счет движения капитала. Легко понять, что определяет счет движения капитала. Когда объем сбережений внутри страны снижается и не покрывает объема внутренних инвестиций, инвесторы занимают деньги за границей; когда объем сбережений превышает объем инвестиций, излишек идет на кредитование других стран. Но что заставляет импортеров и экспортеров действовать таким образом, чтобы обеспечить уравновешивание притока (или оттока) капитала вывозом (или ввозом) товаров и услуг? На данном этапе пока оставим этот вопрос без ответа, но вернемся к нему при анализе факторов, определяющих обменные курсы.

Как экономическая политика влияет на счет движения капитала и счет текущих операций

Предположим, что экономика начинает функционировать, имея сбалансированную внешнюю торговлю, - т.е. объем ее экспорта равен объему ее импорта. Другими словами, и текущий счет NX, и счет движения капитала I-S вначале имеют нулевое сальдо. Попробуем с помощью нашей модели предсказать последствия экономической политики,проводимой правительством данной страны и правительствами других стран.

Внутренняя бюджетно-налоговая политика. Рассмотрим сначала, что происходит в малой открытой экономике при стимулировании правительством внутренних расходов за счет увеличения государственных закупок. Увеличение величины G сокращает величину национальных сбережений, так как S=Y-C-G. При неизменной мировой ставке процента инвестиции остаются на том же уровне. Таким образом, появляется избыток инвестиций по сравнению со сбережениями. Уменьшившиеся сбережения ведут к образованию положительного сальдо счета движения капитала, так как часть инвестиции должна теперь финансироваться за счет зарубежных займов. Естественно, текущий счет платежного баланса должен сбалансировать счет движения капитала, следовательно NX должен сократиться, что означает появление дефицита счета текущих операций.

Та же логика применима и к уменьшению налогов T. Уменьшение налогов ведет к росту величины располагаемого дохода Y-T, стимулирует потребление и сокращает объем национальных сбережений. (Даже при том, что некоторая часть уменьшения налогов идет на увеличение частных сбережений, величина государственных сбережений сокращается на всю величину сокращения налогов; в целом, объем сбережений снижается.) Сокращение национальных сбережений, в свою очередь, увеличивает I-S и уменьшает NX.

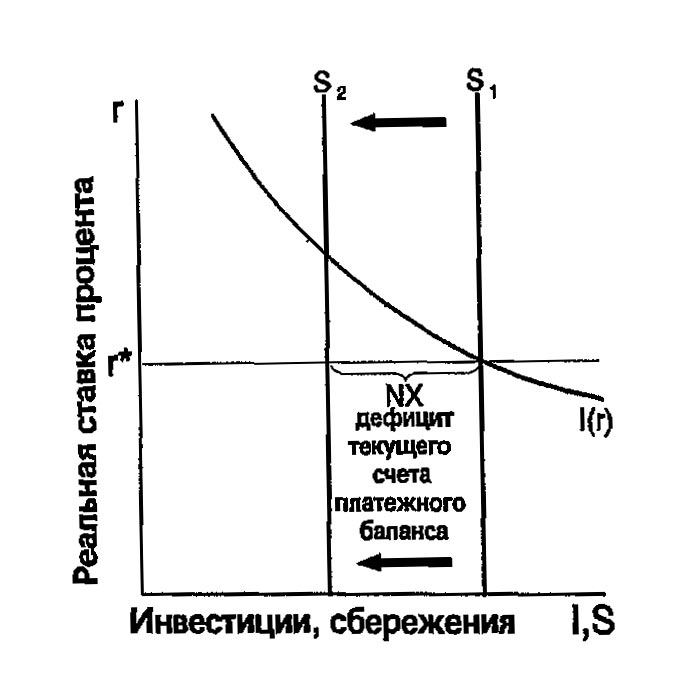

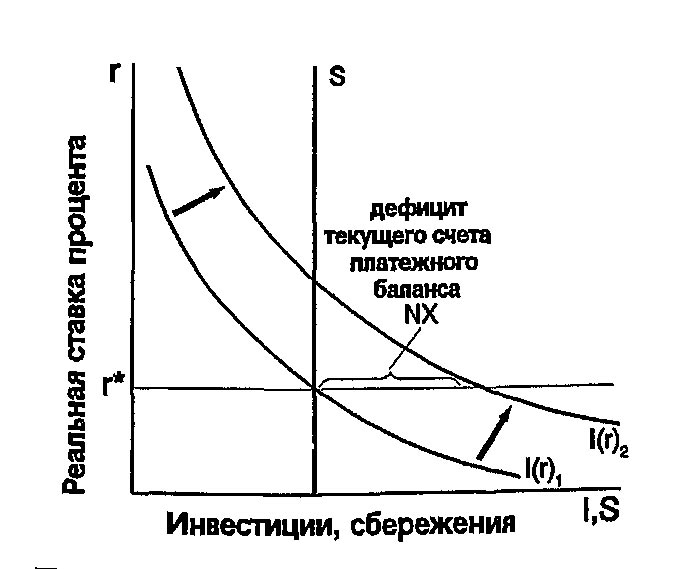

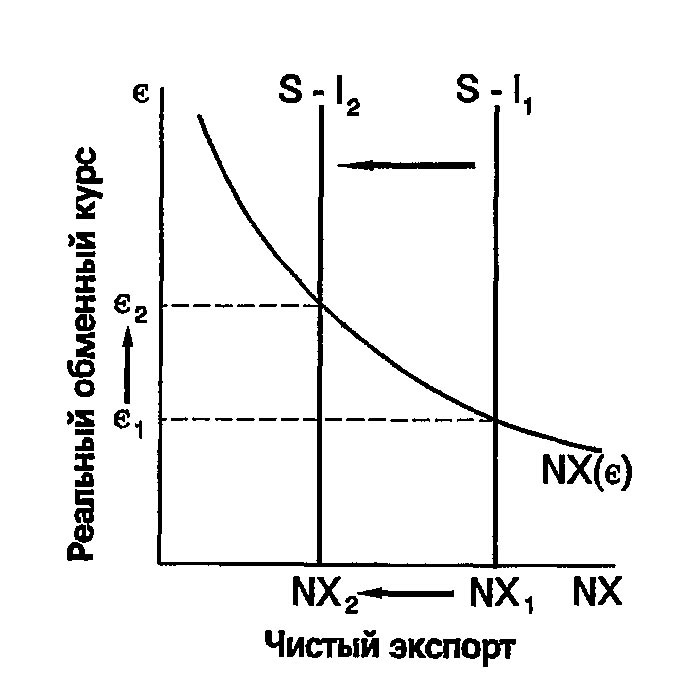

Эти процессы проиллюстрированы на рис. 7-4. Изменения бюджетно-налоговой политики,вызывающие увеличение частного потребления C или государственного потребления G, приведут к снижению объема национальных сбережений (Y-C-G) и, таким образом, сдвигают вертикальную линию, обозначающую сбережения, влево. Поскольку NX есть расстояние между линиями сбережений и инвестиций при мировой ставке процента, данное смещение ведет к уменьшению NX. Таким образом, если начальная ситуация характеризуется полностью сбалансированной внешней торговлей, то меры бюджетно-налоговой политики, приводящие к сокращению национальных сбережений, сопровождаются возникновением положительного сальдо счета движения капитала и дефицита счета текущих операций.

Рис. 7-4. Стимулирующая бюджетно-налоговая политика внутри страны. Увеличение объема государственных закупок или снижение налогов ведет к сокращению объема национальных сбережений и сдвигает, таким образом, график сбережений влево. Это приводит к положительному сальдо счета движения капитала и дефициту счета текущих операций.

ПРИМЕР 7-1

Двойной дефицит 80-х

В 80-е гг. Соединенные Штаты столкнулись с необычными последствиями бюджетно-налоговой политики. В 1981 г. при поддержке президента Рональда Рейгана Конгресс США принял закон предусматривающий значительное снижение индивидуального подоходного налога в течение последующих трех лет. Вследствии этого сокращения налогов дефицит федерального бюджета - превышение государственных расходов над величиной налоговых поступлений - составлял почти 4% ВНП на протяжении большей части десятилетия. В соответствии с нашей моделью, подобное снижение налогов должно было привести к снижению объема национальных сбережений и дефициту счета текущих операций.

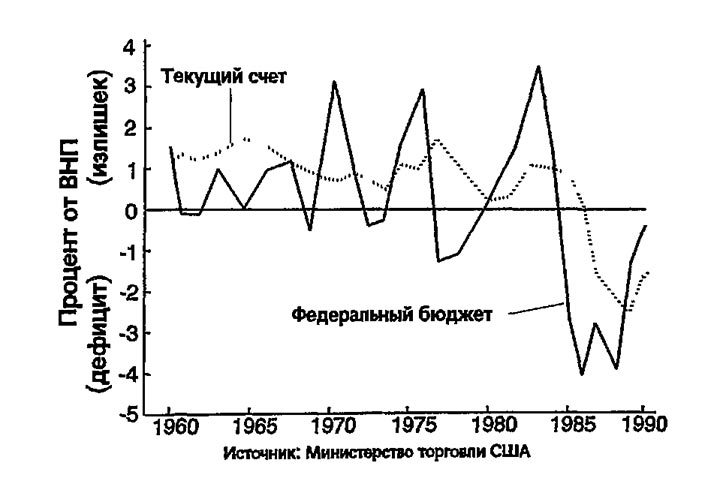

На рис. 7-5 показаны дефицит федерального бюджета и дефицит счета текущих операций в процетном выражении от ВНП страны, начиная с 1960 г. До 1980 г. федеральный бюджет был в целом сбалансированным. Фактически по мере постепенной выплаты долгов Второй мировой войны федеральный бюджет в среднем сводился с положительным сальдо. На протяжении этого времени положительное сальдо счета текущих операций составляло около 1% ВНП. Американцы сберегали больше, чем инвестировали в свою страну, а излишек инвестировался за границей.

Рис. 7-5. Счет текущих операций и дефицит федерального бюджета Соединенных Штатов. На рисунке показаны дефицит федерального бюджета и дефицит текущего счета платежного баланса в процентном выражении от ВНП страны, начиная с I960 г. Положительные значения отражают положительное сальдо, а отрицательные - дефицит В 80-е гг федеральное правительство столкнулось со значительным бюджетным дефицитом, который вызвал снижение объемов национальных сбережений и значительное отрицательное сальдо счета текущих операций (Данные по величине бюджетного дефицита скорректированы на величину инфляции: выплаты процентов по долгам рассматриваются в качестве расходов только с поправкой на инфляцию. Механизм этой корректировки будет показан в приложении к главе 16. Данные по счету текущих операций получены из счетов национального дохода как величина чистого экспорта в текущих ценах в долларовом выражении.)

Тем не менее, в 80-е гг. федеральное правительство сводило бюджет с невиданным в мирное время дефицитом. Занимая деньги на покрытие дефицита, правительство снизило объем национальных сбережений, что привело к положительному сальдо счета движения капитала и дефициту текущего счета платежного баланса. Таким образом, другие страны начали давать кредиты Соединенным Штатам. США превратились из крупнейшего в мире кредитора в крупнейшего должника.

Бюджетно-налоговая политика за рубежом. Рассмотрим теперь, что происходит с нашей малой открытой экономикой при увеличении правительствами зарубежных стран своих расходов. Если эти зарубежные государства представляют собой небольшую часть мировой экономики, то изменение проводимой ими бюджетно-налоговой политики окажет крайне незначительное воздействие на экономику других стран. Но если эти государства представляют значительную часть мировой экономики, то увеличение ими объема государственных закупок снизит величину мировых сбережений и, таким образом, повысит мировую ставку процента.

Повышение мировой ставки процента, в свою очередь, снизит объем инвестиций в нашей малой открытой экономике. Поскольку величина внутренних сбережений не претерпела никаких изменений, величина I-S должна уменьшиться, что означает дефицит счета движения капитала. Другими словами, часть внутренних сбережений начинает утекать за границу. Поскольку NX=S-I, сокращение I должно увеличить NX. Таким образом, сокращение сбережений за границей приводит к положительному сальдо счета текущих операций в нашей отдельной стране.

На рис. 7-6 показано, что происходит с малой открытой экономикой, начавшей со сбалансированной внешней торговли, в результате проведения стимулирующей бюджетно-налоговой политики в других странах. Поскольку изменение политики происходит за границей, кривые внутренних сбережений и инвестиций остаются без изменений. Единственное изменение, которое имеет место - это изменение мировой ставки процента. Из рисунка видно, что повышение мировой ставки процента ведет к положительному сальдо счета текущих операций. Таким образом, повышение мировой ставки процента вследствие проведения стимулирующей бюджетно-налоговой политики в зарубежных странах ведет к дефициту счета движения капитала и положительному сальдо счета текущих операций.

Рис. 7-6. Стимулирующая бюджетно-налоговая политика в зарубежных странах. Бюджетно-налоговая экспансия за рубежом повышает мировую ставку процента, что ведет к дефициту счета движения капитала и положительному сальдо счета текущих операций в малой открытой экономике.

Изменения инвестиционного спроса. Рассмотрим, что происходит с нашей малой открытой экономикой при смещении кривой планируемых инвестиций вверх. Подобное смещение происходит, если правительство изменяет налоговое законодательство для стимулирования внутренних инвестиций, предоставляя, к примеру, налоговые скидки для инвесторов. На рис. 7-7 показаны последствия смещения кривой инвестиций. При любой мировой ставке процента объем инвестиций теперь становится выше.

Рис. 7-7. Смещение кривой инвестиционного спроса. Смещение кривой планируемых инвестиций вверх приводит к образованию положительного сальдо счета движения капитала и дефициту текущего счета платежного баланса.

Поскольку объем сбережений остался неизменным, инвестиции должны финансироваться за счет зарубежных займов. Появляется положительное сальдо по счету движения капитала (I-S), а сальдо текущего счета (NX=S-I) уменьшается. Таким образом, смещение кривой инвестиций вверх приводит к появлению положительного сальдо счета движения капитала и дефициту текущего счета платежного баланса.

Оценка экономической политики

Основная идея нашей модели открытой экономики состоит в том, что международные потоки товаров и услуг, отраженные в текущем счете платежного баланса, жестко связаны с потоками средств для накопления капиталов, отражаемых в счете движения капитала. Поскольку счет движения капитала есть инвестиции минус сбережения, влияние экономической политики на эти потоки всегда может быть определено путем исследования воздействия той или иной политики на инвестиции и сбережения. Политика, стимулирующая инвестиции, ведет к положительному сальдо счета движения капитала и к дефициту текущего счета. Политика, стимулирующая сбережения, приводит к дефициту счета движения капитала и положительному сальдо счета текущих операций платежного баланса.

Наш анализ открытой экономики был позитивным, а не нормативным. Другими словами, наш анализ влияния той или иной экономической политики на международные потоки товаров и капиталов не ставил задачи определения целесообразности различных вариантов экономической политики. Оценка экономической политики и ее воздействия на открытую экономику часто является предметом споров среди экономистов и политиков.

В 80-е гг. в Соединенных Штатах политики должны были ответить на вопрос, является ли дефицит счета текущих операций национальной проблемой. Многие экономисты рассматривали дефицит текущего счета как симптом, а не как проблему как таковую. Дефицит счета текущих операций 80-х гг. отражал низкий уровень сбережений. Это означает, что американцы стали меньше откладывать на будущее. В закрытой экономике низкий уровень сбережений приводит к низкому объему инвестиций и, таким образом, к меньшим запасам капитала в будущем. В открытой экономике низкий уровень сбережений ведет к увеличению внешнего долга, который, естественно, должен быть выплачен. В обоих случаях высокий уровень текущего потребления ведет к снижению уровня потребления в будущем, а это означает, что будущие поколения примут на себя бремя низкого уровня национальных сбережений.

Вместе с тем, дефицит текущего счета не всегда отражает какие-то неблагоприятные процессы в экономике страны. Когда бедные аграрные страны встают на путь индустриализации, они часто финансируют высокие объемы инвестиций за счет зарубежных займов. Таким образом, иногда положительное сальдо счета движения капитала и дефицит счета текущих операций являются показателем экономического развития. Нельзя оценивать состояние экономики только по состоянию счета движения капитала и текущего счета. Наоборот, следует рассматривать факторы, определяющие эти международные потоки.

7.3. Обменные курсы

Создав модель международных потоков капитала и товаров и услуг применительно к малой открытой экономике, рассмотрим теперь цены, которые используются в этих операциях. Обменный курс валют двух стран - это цена, по которой между ними происходит обмен. В этом разделе мы сначала выясним, что изменяет обменный курс, а затем рассмотрим, как он определяется.

Номинальный и реальный обменные курсы

Экономисты проводят различие между двумя обменными курсами: номинальными реальным. Рассмотрим каждый из них по очереди и посмотрим, как они связаны между собой.

Номинальный обменный курс. Номинальный обменный курс есть относительная цена валют двух стран. Если, например, обменный курс американского доллара и японской йены равен 120 йенам за доллар, это означает, что на мировых валютных рынках вы можете обменять 1 дол. на 120 йен. Японцу, желающему приобрести доллары, придется заплатить по 120 йен за каждый покупаемый им доллар. Американец, желающий получить йены, получит по 120 йен за каждый уплаченный им доллар. Когда люди говорят об "обменном курсе" между валютами двух стран, они, как правило, имеют в виду номинальный обменный курс.

СПРАВКА

Обменный курс в газетных публикациях

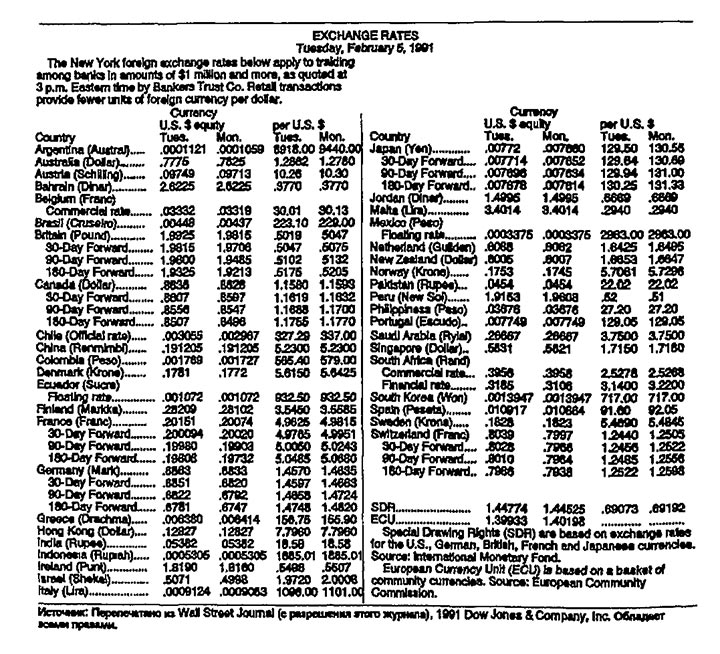

Вы можете найти сообщения об обменных курсах во многих газетах. Вот как они публикуются в "Wall Street Journal":

Информация об обменных курсав в газете "Wall Street Journal".

Обратите внимание, что каждый обменный курс представлен двумя способами. В этот вторник доллар покупал 129,50 йен, а йена покупала 0,007722 дол. Мы можем сказать, что обменный курс был 129,50 йен за доллар, или мы можем сказать, что обменный курс был 0,007722 дол. за йену. Так как 0,007722 равняется 1/129,50, то эти два варианта представления обменного курса эквивалентны. В данной книге обменный курс всегда выражается в единицах иностранной валюты за доллар.

Обменный курс этого вторника, равный 129,50 йенам за доллар, упал по сравнению с курсом понедельника, который был равен 130 йенам за доллар. Такое падение обменного курса называется обесценением доллара; повышение обменного курса называется повышением стоимости доллара.

Реальный обменный курс. Реальный обменный курс - это относительная цена товаров, произведенных в двух странах. Иначе говоря, реальный обменный курс сообщает нам, в каком соотношении мы можем обменивать товары одной страны на товары другой. Реальный обменный курс иногда называют условиями торговли.

Чтобы показать связь между реальным и номинальным обменными курсами, приведем пример товара, производимого во многих странах - автомобиля. Предположим, что американская машина стоит 10000 дол., а аналогичная японская стоит 2,4 млн йен. Для сравнения цен обеих машин их нужно выразить в одной валюте. Если доллар стоит 120 йен, то американская машина стоит 1,2 млн йен. Так, сравнивая цену американской (1,2 млн йен) и японской (2,4 млн йен) машины, мы видим, что цена американской машины составляет половину цены японской. Другими словами, при данных ценах мы можем обменять две американские машины на одну японскую.

Пример с автомобилями показывает, что реальный обменный курс - относительная цена товаров, произведенных в двух странах, - зависит от номинального обменного курса и цен товаров в национальных валютах, например:

При этих ценах и обменном курсе мы получаем половину японской машины за одну американскую, или в более общем виде:

Соотношение, по которому мы обмениваем товары,произведенные в своей стране, на иностранные, зависит от цен товаров в национальных валютах и курса, по которому обмениваются эти валюты.

Расчет реального обменного курса для отдельного товара подсказывает, как мы должны определять реальный обменный курс для более широкого набора товаров. Пусть e - номинальный обменный курс (количество йен за доллар), P - уровень цен в Соединенных Штатах (выраженный в долларах), а P^\ast - уровень цен в Японии (выраженный в йенах). Тогда реальный обменный курс с равен:

или

Реальный обменный курс между двумя странами рассчитывается на основе показателей номинального обменного курса и уровня цен в этих двух странах. Если реальный обменный курс высок, иностранные товары относительно дешевы, а товары, произведенные в своей стране, относительно дороги. Если реальный обменный курс низкий,иностранные товары относительно дороги, а товары, произведенные в своей стране - относительно дешевы.

Реальный обменный курс и чистый экспорт

Точно так же, как на рынке хлеба цена влияет на спрос, относительные цены отечественных и иностранных товаров определяют величину спроса на эти товары. Если реальный обменный курс низкий и цены отечественных товаров относительно низки, то население данной страны (например, США) будет приобретать меньшее количество иностранных товаров:американцы скорее будут приобретать автомобили "Ford", нежели "Toyota", пить пиво "Coors", а не "Heineken" и проводить отпуска в Калифорнии, а не в Европе. По этим же причинам иностранцы будут приобретать больше американских товаров. Таким образом, величина чистого экспорта США будет достаточно большой.

Обратное происходит, когда реальный обменный курс высок, и, таким образом, отечественные товары относительно более дороги по сравнению с иностранными. Население страны будет приобретать большое количество иностранных товаров, а иностранцы будут приобретать меньше наших изделий. Тогда величина нашего чистого экспорта будет мала.

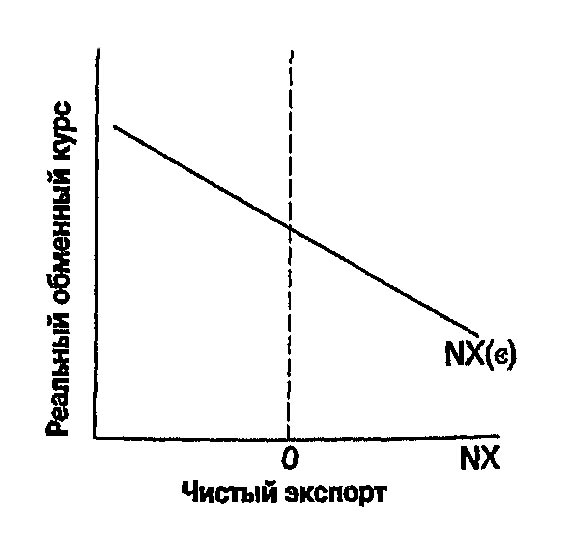

Запишем соотношение между реальным обменным курсом и чистым экспортом как

Из этого уравнения видно, что чистый экспорт является функцией реального обменного курса. Эта отрицательная зависимость показана на рис. 7-8. Вспомним, что NX - это также текущий счет платежного баланса, так что на рис. 7-8 показана и зависимость между текущим счетом платежного баланса и реальным обменным курсом.

Рис. 7-8. Чистый экспорт и реальный обменный курс. На рисунке показана зависимость между реальным обменным курсом и чистым экспортом: чем ниже реальный обменный курс, тем дешевле товары отечественного производства по сравнению с импортными и тем больше величина нашего чистого экспорта. Заметьте, что на части горизонтальной оси отложены отрицательные значения NX: поскольку импорт может превышать экспорт, постольку величина чистого экспорта может быть меньше нуля.

ПРИМЕР 7-2

Как фирмы реагируют на изменения обменного курса

Предприятия, вовлеченные в международную торговлю, сильно зависят от обменного курса. Это стало особенно очевидно в 80-е гг., на протяжении которых обменные курсы испытывали особенно сильные колебания. Приведенная ниже статья, опубликованная в "New York Times", демонстрирует, как в 1988 г. американская промышленность отреагировала на падение реального обменного курса. Как вы думаете, что в это время делали иностранные компании?

Доллар падает, экспорт стали растет

Многие американские производители стали, ожидая дальнейшего падения курса доллара и усложнения ситуации на мировом рынке стали, предпринимают шаги по увеличению экспорта стали до самого высокого за последние годы уровня.

Например, крупнейший в стране производитель стали - корпорация "USX" - недавно вновь открыла замороженный на протяжении длительного времени экспортный филиал "United States Steel International, Inc". Представители компании также заявили, что фирма планирует в течение двух лет увеличить объем экспорта до 10% от общего объема отгрузок стали. В настоящий момент компания экспортирует менее 1% производимой ею стали.

Аналогично, представители "Armco Inc.", производителя стали, расположенного в Нью-Джерси, заявили, что в течение двух лет компания планирует вдвое увеличить объем своего экспорта, который в настоящий момент составляет 5% от величины ее производства...

Ответственные работники компаний, производящих сталь, говорят, что возобновление их интереса к экспортным операциям основано на убеждении, что еще в течение определенного времени доллар будет оставаться относительно слабым и что иностранные потребители все больше и больше будут рассматривать американскую сталь как конкурентоспособный товар. Слабый доллар способствует американскому экспорту, снижая цену американских товаров в иностранной валюте...

"С тех пор, как доллар начал сдавать позиции, мы на 20% увеличили число сотрудников отдела международных операций", - заявил Чарльз А.Ститт, вице-президент филиала фирмы "Armco", специализирующегося на современных материалах. "Мы убеждены, что ослабление доллара позволит нам значительно увеличить экспорт нашей продукции."

Из. газеты "New York Times", 13 июня 1988 года.

Факторы, определяющие реальный обменный курс

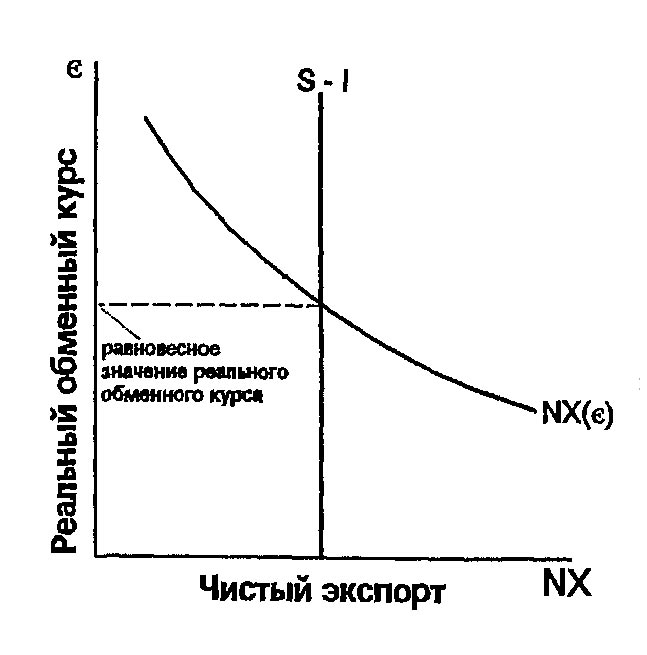

В модели формирования реального обменного курса рассмотренное выше соотношение между чистым экспортом и реальным обменным курсом объединяется с моделью текущего счета платежного баланса. Мы видим, что реальный обменный курс определяется двумя факторами.

- Реальный обменный курс связан с текущим счетом платежного баланса. Чем выше реальный обменный курс, тем дороже товары, произведенные у себя в стране, по сравнению с товарами иностранного производства, тем ниже чистый спрос на экспорт и тем меньше величина положительного сальдо текущего счета платежного баланса.

- Счет текущих операций должен уравновешивать счет движения капитала, что означает, что сальдо текущего счета равно разнице между сбережениями и инвестициями. Сбережения заданы функцией потребления и бюджетно-налоговой политикой; инвестиции заданы функцией инвестиций и мировой ставкой процента.

Оба условия отображены на рис. 7-9. Линия, показывающая зависимость между сальдо текущего счета платежного баланса и реальным обменным курсом, наклонена вниз, так как более высокий реальный обменный курс приводит к снижению показателя чистого экспорта. Линия, отражающая превышение сбережений над инвестициями, является вертикальной, так как ни сбережения, ни инвестиции не зависят от реального обменного курса. Точка пересечения этих двух графиков определяет равновесное значение обменного курса.

Рис. 7-9. Факторы, определяющие реальный обменный курс. Реальный обменный курс устанавливается на уровне, соответствующем точке пересечения вертикальной линии, обозначающей разность между сбережениями и инвестициями, и наклоненного вправо вниз графика чистого экспорта. В этой точке количество долларов, полученных в результате операций со счетом движения капитала, равно количеству долларов, требуемых для покрытия сальдо текущего счета.

Рис. 7-9 выглядит как обыкновенная схема спроса и предложения. Фактически, можно рассматривать эту диаграмму, как диаграмму спроса и предложенияна иностранную валюту. Вертикальная линия S-I обозначает превышение наших сбережений над нашими инвестициями и, соответственно, предложение долларов, которые должны быть обменены на иностранную валюту для инвестиций за рубежом. Направленная вниз линия NX отображает чистый спрос на доллары, предъявляемый иностранцами, желающими приобрести наши товары. В точке, соответствующей равновесному реальному обменному курсу, предложение долларов в качестве кредитов за границу, уравновешивает спрос на доллары, предъявляемый иностранцами, приобретающими наш чистый экспорт. Другими словами, в точке, соответствующей равновесному реальному обменному курсу, предложение долларов по операциям с капиталом уравновешивает спрос на доллары, предъявляемый для текущих операций.

Как политика влияет на реальный обменный курс

Теперь мы можем использовать полученные результаты для того, чтобы показать, как описанные нами ранее изменения экономической политики влияют на реальный обменный курс.

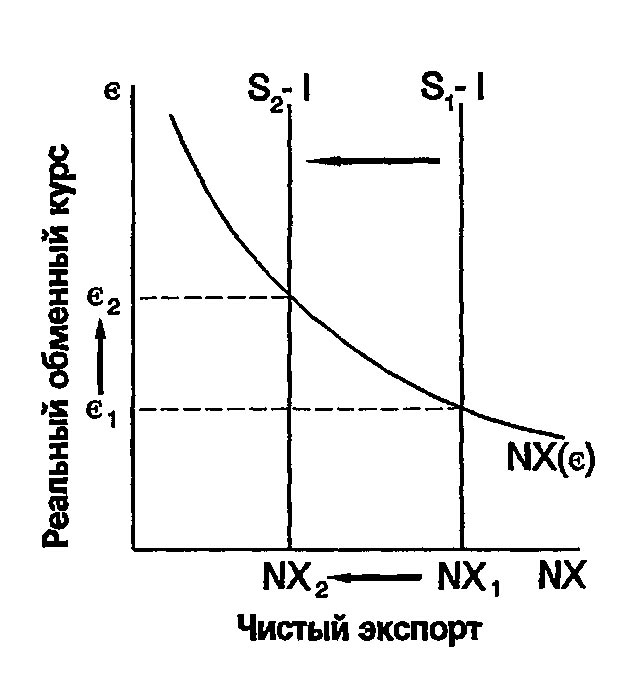

Бюджетно-налоговая политика внутри страны. Что происходит с реальным обменным курсом если правительство снижает уровень национальных сбережений за счет увеличения государственных закупок? Как мыуже отмечали, это сокращение сбережений снижает величину S-I и, соответственно, NX. Таким образом, сокращение объема сбережений способствует образованию дефицита счета текущих операций.

На рис. 7-10 показано, как корректируется реальный обменный курс, вызывая сокращение NX. Изменение экономической политики смещает вертикальную линию S-I влево, уменьшая предложение долларов для зарубежных инвестиций. Более низкое предложение вызывает повышение реального обменного курса, т.е. доллар становится более ценным. За счет повышения ценности доллара товары, произведенные в данной стране, становятся более дорогими по сравнению с иностранными товарами, что приводит к сокращению экспорта и увеличению импорта.

Рис. 7-10. Влияние стимулирующей бюджетно-налоговой политики внутри страны на реальный обменный курс. Стимулирующая бюджетно-налоговая политика в данной стране приводит к снижению уровня национальных сбережений, что сокращает предложение долларов и повышает равновесное значение реального обменного курса.

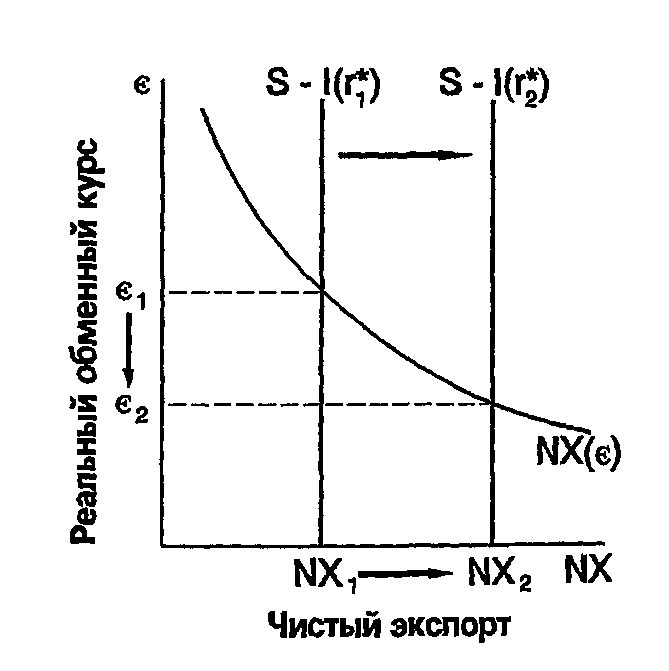

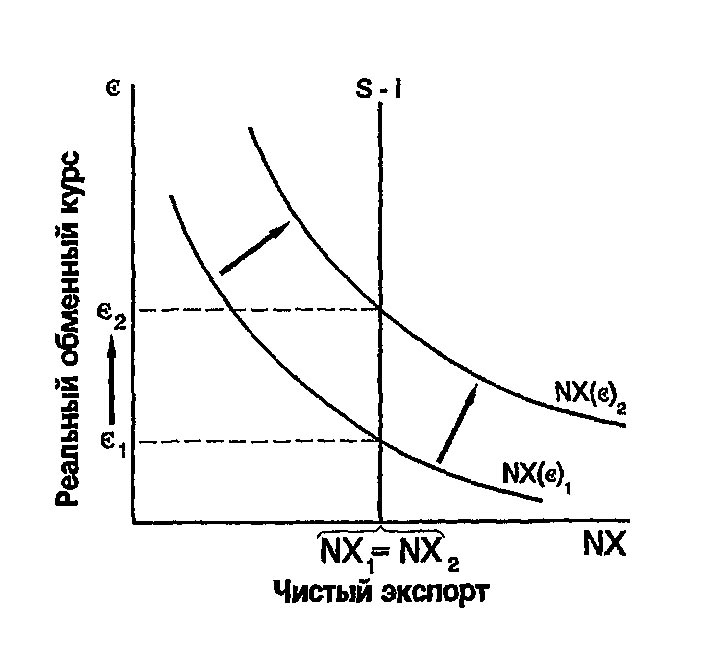

Бюджетно-налоговая политика за рубежом. Что происходит с реальным обменным курсом, если правительства зарубежных стран увеличивают объем государственных закупок или снижают налоги? Подобное изменение бюджетно-налоговой политики приводит к сокращению уровня мировых сбережений и, таким образом, повышает мировую ставку процента. Повышение мировой ставки процента снижает уровень внутренних инвестиций I, в результате растет S-I и, соответственно, NX. Таким образом, повышение мировой ставки процента ведет к образованию положительного сальдо счета текущих операций.

На рис. 7-11 показано, как в этой ситуации смещается вертикальная линия S-I, увеличивая предложение долларов для инвестирования за рубежом. Равновесное значение реального обменного курса снижается. Таким образом, доллар становится менее ценным, и товары собственного производства становятся менее дорогими по сравнению с иностранными.

Рис. 7-11. Влияние стимулирующей бюджетно-налоговой политики за рубежом на реальный обменный курс. Меры по стимулированию экономики с помощью бюджетно-налоговых мер в зарубежных странах приводят к сокращению уровня мировых сбережений, повышают мировую ставку процента и, таким образом, снижают уровень инвестиций в малой открытой экономике. Сокращение инвестиций приводит к увеличению предложения долларов и снижает равновесное значение реального обменного курса.

Изменение инвестиционного спроса. Что происходит с реальным обменным курсом, если инвестиционный спрос в малой открытой экономике увеличивается, например, вследствие того, что Конгресс принял закон об инвестиционном налоговом кредите? При данной мировой ставке процента увеличение инвестиционного спроса ведет к увеличению объема инвестиций. Большее значение I означает меньшую величину S-I и NX. Таким образом, увеличение инвестиционного спроса ведет к дефициту счета текущих операций.

На рис. 7-12 показано, что увеличение инвестиционного спроса смещает вертикальную линию S-I влево, сокращая предложение долларов для инвестирования за рубежом. Равновесное значение реального обменного курса повышается. Так, инвестиционный налоговый кредит, делая инвестициив Соединенных Штатах более привлекательными, также увеличивает курс доллара, и товары отечественного производства становятся более дорогими по сравнению с импортными.

Рис. 7-12. Влияние сдвига кривой инвестиционного спроса на реальный обменный курс. Увеличение инвестиционного спроса ведет к увеличению объема внутренних инвестиций. Соответственно, это уменьшает значение S-I, что сокращает предложение долларов и повышает равновесное значение реального обменного курса.

Влияние внешнеторговой политики. Теперь, имея модель, описывающую платежный баланс и реальный обменный курс, мы можем применить этот аппарат к анализу макроэкономических последствий внешнеторговой политики. В широком смысле внешнеторговая политика - это политика, проводимая с целью оказания прямого воздействия на количество импортируемых или экспортируемых товаров и услуг. Чаще всего встречающаяся торговая политика направлена на защиту собственной промышленности от конкуренции из-за рубежа либо путем введения налогов на импорт (тарифов), либо путем установления количественных ограничений на импорт товаров и услуг (квоты).

В качестве примера протекционистской торговой политики рассмотрим, что произойдет, если правительство запретит импорт иностранных автомобилей. При любом данном значении реального обменного курса объем импорта должен уменьшиться, т.е. величина чистого экспорта (экспорт минус импорт) должна возрасти. В итоге, кривая чистого экспорта смещается вверх, как показано на рис. 7-13. В новой точке равновесия реальный обменный курс стал выше, а величина чистого экспорта осталась неизменной.

Рис. 7-13. Влияние протекционистской политики на реальный обменный курс. Протекционистская торговая политика, такая как запрет импорта автомобилей, повышает спрос на чистый экспорт и, следовательно, ведет к росту реального обменного курса.

Проведенный выше анализ показывает, что протекционистская торговая политика не влияет на сальдо текущего счета платежного баланса. Этот вывод является важным, тем более, что его часто игнорируют в дебатах, рассчитанных на широкую публику. Поскольку дефицит текущего счета платежного баланса отражает превышение импорта над экспортом, можно предположить, что сокращение импорта - такое, как запрещение импорта автомобилей - должно уменьшить дефицит. Тем не менее, наша модель показывает, что протекционистская политика ведет только к повышению реального обменного курса. Удорожание товаров отечественного производства, по сравнению с иностранными товарами, ведет к снижению чистого экспорта, сводя на нет увеличение чистого экспорта, которое было вызвано протекционистскими мерами. Для изменения сальдо текущего счета необходимо изменить счет движения капитала, который отражает соотношение между инвестициями и сбережениями. Поскольку протекционистская политика не затрагивает ни инвестиции, ни сбережения, она не может повлиять на счет движения капитала и на счет текущих операций.

Тем не менее, протекционистская политика влияет на объем внешнеторгового товарооборота. Как мы видели, при повышении реального обменного курса товары и услуги собственного производства становятся более дорогими по сравнениюс иностранными. Таким образом, в новой точке равновесия объем нашего экспорта будет меньше. А поскольку чистый экспорт остается неизменным, нам также придется меньше импортировать. Таким образом, протекционистская политика ведет к уменьшению объемов как импорта, так и экспорта.

Такое сокращение общего объема торговли является главным аргументом возражений экономистов против проведения протекционистской политики. Международная торговля приносит выгоду всем странам, позволяя каждой из них специализироваться на товарах или услугах, производство которых в ней поставлено лучше всего, и предоставляя населению в каждой стране больший выбор товаров и услуг. Протекционистская же политика сводит эти преимущества торговли на нет. Хотя эта политика может быть выгодной определенным группам в обществе - например, запрет импортировать автомобилина руку отечественным производителям автомобилей - общество в целом проигрывает от сокращения объемов международной торговли.

Факторы, определяющие номинальный обменный курс

Теперь обратим наше внимание на номинальный обменный курс, по которому обмениваются валюты двух стран. Вспомним соотношение между реальными номинальным обменными курсами:

или

Мы можем записать номинальный обменный курс как

Данное уравнение показывает, что определяет номинальный обменный курс: он зависит от реального обменного курса и уровня цен в двух странах. Если повышается уровень цен в США (P), номинальный обменный курс e сократится: поскольку доллар теперь стоит меньше, на него можно приобрести меньшее количество йен. С другой стороны, если повышается уровень цен в Японии P^\ast, номинальный обменный курс повысится: поскольку ценность йен понизилась, на доллар можно будет приобрести большее количество йен.

Полезно проанализировать изменения обменного курса в течение времени. Уравнение обменного курса может быть записано как:

Изменение \varepsilon в процентом выражении есть изменение реального обменного курса. Изменение P в процентном выражении - это наш уровень инфляции \mathrm\pi, а изменение Р^\ast в процентном выражении - это инфляция в другой стране \mathrm\pi^\ast. Таким образом, изменение номинального обменного курса в процентном выражении есть

Данное уравнение показывает, что изменение номинального обменного курса валют двух стран равно сумме изменений реального обменного курса и разницы темпов инфляции в этих странах. Если 6 какой-либо стране темп инфляции выше, чем в Соединенных Штатах, с течением времени на доллар можно будет приобрести все больше и больше валюты этой страны. Если темп инфляции в стране ниже, чем в Соединенных Штатах, с течением времени на доллар можно будет приобрести все меньше и меньше валюты этой страны.

Анализ показывает, как денежно-кредитная политика правительства влияет на номинальный обменный курс. Из главы 6 мы знаем, что значительный рост предложения денег ведет к высоким темпам инфляции. Одним из последствий высокой инфляции является обесценение валюты: высокая \mathrm\pi означает падающий e. Другими словами, точно так же, как увеличение количества денег ведет к повышению цен на товары в денежном выражении, оно ведет и к повышению цены иностранной валюты, выраженной в национальной валюте.

ПРИМЕР 7-3

Инфляция и номинальный обменный курс

Если проанализировать данные об обменных курсах и уровнях цен в различных странах, мы быстро убедимся в важности инфляции для объяснения изменений номинального обменного курса. Наиболее яркие примеры дают периоды гиперинфляции. Например, за период с 1983 по 1988 г. уровень цен в Мексике возрос на 2300%. Из-за такой высокой инфляции количество песо, которое можно было приобрести на 1 дол., выросло со 144 в 1983 г. до 2281 в 1988 г.

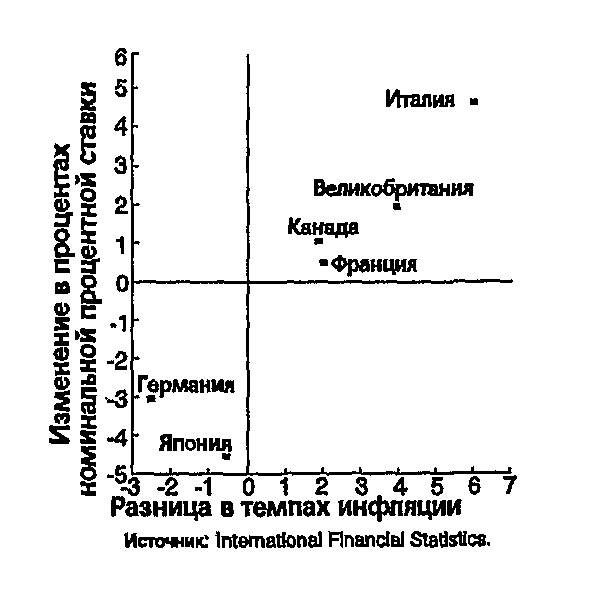

Такая же зависимость характерна и для стран с более умеренной инфляцией. На рис. 7-14 приведена диаграмма, показывающая зависимость между инфляцией и обменными курсами для шести ведущих стран мира. На горизонтальной оси показаны различия между средними темпами инфляции по странам и средним темпом инфляции в США. На вертикальной оси отложены изменения обменных курсов иностранных валют по отношению к доллару США, выраженные в процентах. На рисунке ясно видна положительная зависимость между этими двумя переменными. В странах с относительно высокой инфляцией наблюдается тенденция к обесценению национальной валюты, а в странах с относительно низкой инфляцией наблюдается тенденция к повышению курса национальной валюты.

В качестве примера рассмотрим обменный курс между долларом и немецкой маркой. За последние двадцать лет и Германия, и Соединенные Штаты столкнулись с инфляцией; так что и на доллар, и на марку теперь можно приобрести меньше товаров, чем прежде. Но, как видно из рис. 7-14, в Германии инфляция была ниже, чем в Соединенных Штатах. Это означает, что ценность марки упала меньше по сравнению с ценностью доллара. Таким образом, количество немецких марок, которое можно приобрести за 1 дол., с течением времени сокращалось.

Рис. 7-14. Различия темпов инфляции и обменный курс. Данная диаграмма показывает зависимость между инфляцией и обменным курсом. На горизонтальной оси отложены средние темпы инфляции по странам за вычетом среднего темпа инфляции в США за период 1970-1988 гг. На вертикальной оси показаны средние изменения обменного курса национальной валюты страны по отношению к доллару США в процентном выражении. На рисунке видно, что в странах с относительно высокой инфляцией наблюдается тенденция к обесценению национальной валюты, а в странах с относительно низкой инфляцией наблюдается тенденция к повышению ценности национальной валюты.

Паритет покупательной способности

Основной постулат экономической теории, получивший название закона единой цены, гласит, что один и тот же товар не может одновременно продаваться в различных местах по разным ценам. Если бушель зерна продается в Нью-Йорке дешевле, чем в Чикаго, можно получать прибыль, покупая зерно в Нью-Йорке и продавая его затем в Чикаго. Всегда готовые воспользоваться такими возможностями перекупщики повысят, спрос на зерно в Нью-Йорке и увеличат предложение зерна в Чикаго. Это приведет к росту цены зерна в Нью-Йорке и снизит ее в Чикаго, обеспечивая, таким образом, равенство цен на обоих рынках.

Закон единой цены, примененный к международным рынкам, получил название паритета покупательной способности. Он гласит, что если на международных рынках возможна деятельность перекупщиков, то доллар должен обладать одинаковой покупательной способностью во всех странах. Это положение раскрывается следующим образом. Если на доллар внутри страны можно приобрести больше зерна, чем за границей, то существует возможность извлекать прибыль, закупая зерно внутри страны и продавая его за рубежом. Ищущие прибыль перекупщики своими действиями повысят внутреннюю цену зерна до уровня, соответствующего мировому. Аналогично, если за рубежом на доллар можно приобрести больше зерна, чем в своей стране, то перекупщики будут закупать зерно за рубежом и продавать его на внутреннем рынке, снижая цену внутреннего рынка до уровня мировой цены. Таким образом, действия международных перекупщиков ведут к равенству цен на зерно в различных странах.

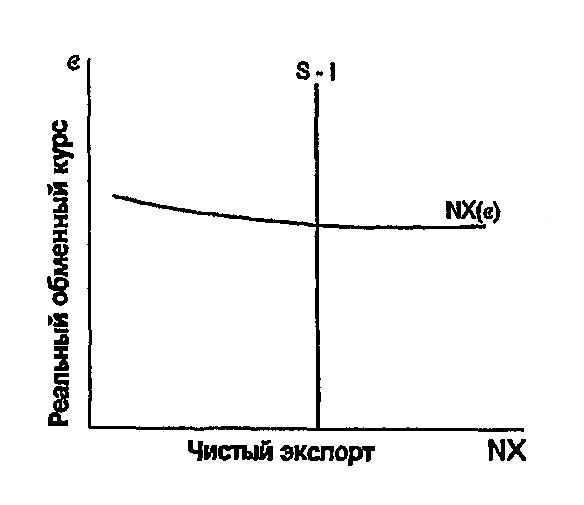

Мы можем интерпретировать концепцию паритета покупательной способности с помощью нашей модели реального обменного курса. Быстрота действий этих международных перекупщиков свидетельствует о том, что чистый экспорт весьма чувствителен к малейшим изменениям реального обменного курса. Небольшое уменьшение цены отечественных товаров по отношению к цене иностранных товаров или, иначе говоря, небольшое снижение реального обменного курса, заставляет перекупщиков закупать товары, произведенные в собственной стране и продавать их за границей. Аналогично, небольшое увеличение относительной цены товаров отечественного производства заставляет перекупщиков импортировать товары из-за рубежа. Таким образом, как показано на рис. 7-15, кривая чистого экспорта становится очень пологой при уровне реального обменного курса, который выравнивает покупательную способность валюты в различных странах: любое незначительное изменение реального обменного курса ведет к значительным изменениям чистого экспорта. Эта исключительная чувствительность чистого экспорта обеспечивает близость равновесного реального обменного курса к уровню, обеспечивающему паритет покупательной способности.

Рис. 7-15. Паритет покупательной способности. Закон единой цены, применяемый к международным рынкам, предполагает, что чистый экспорт является исключительно чувствительным к малейшим изменениям реального обменного курса.

Из концепции паритета покупательной способности следует два важных вывода. Во-первых, так как кривая чистого экспорта является пологой, изменения величины сбережений или инвестиций не оказывают существенного воздействия на реальный или номинальный обменные курсы. Во-вторых, так как реальный обменный курс фиксирован, все изменения номинального обменного курса происходят из-за изменений уровней цен.

Реалистична ли доктрина паритета покупательной способности? Большинство экономистов полагают, что несмотря на свою убедительную логику, концепция паритета покупательной способности не обеспечивает полностью достоверного описания реального мира. Во-первых, не так просто вовлечь в международную торговлю целый ряд товаров и услуг. Например, подстричься в Токио может стоить дороже, чем в Нью-Йорке, но здесь нет места перекупщикам, так как процесс стрижки невозможно перемещать в пространстве. Во-вторых, товары, которые являются предметами торговли, не всегда полностью взаимозаменяемы. Например, некоторые потребители предпочитают "Тойоты", а некоторые - "Форды". Таким образом, относительные цены "Тойот" и "Фордов" могут колебаться в определенных границах, не оставляя при этом возможностей для извлечения прибыли. Поэтим причинам,в действительности, реальный обменный курс изменяется с течением времени.

Хотя концепция паритета покупательной способности и не обеспечивает точного описания мира, она раскрывает причины, по которым можно ожидать, что колебания реального обменного курса будут ограниченными. Логика, лежащая в основе этой концепции, не вызывает возражений: чем сильнее реальный обменный курс отклоняется от уровня, который должен установиться в соответствии с концепцией паритета покупательной способности, тем больше у частных лиц стимулов заняться перепродажей на международной арене. Таким образом, хотя и нельзя полагаться на то, что паритет покупательной способности обеспечит отсутствие каких-либо изменений реального обменного курса, эта концепция дает основания предполагать, что колебания реального обменного курса, как правило, будут небольшими или временными.

ПРИМЕР 7-4

Биг Мак по всему миру

Концепция паритета покупательной способности гласит, что с учетом обменных курсов товары должны везде продаваться по одинаковой цене. Можно также сказать, что обменный курс между двумя валютами должен зависеть от уровня цен в этих двух странах.

Для проверки этой концепции международный журнал "The Economist" собрал данные о ценах товара, продающегося во многих странах: гамбургера Биг Мак фирмы Макдональдс. В соответствии с концепцией паритета покупательной способности, цена Биг Мака должна быть тесно связана с номинальным обменным курсом данной валюты. Чем выше цена Биг Мака в местной валюте, тем выше должен быть номинальный обменный курс (выраженный в единицах национальной валюты за доллар).

В таблице 7-1 приведены цены Биг Мака в различных странах мира в 1990 г., когда в Соединенных Штатах Биг Мак продавался за два доллара двадцать центов. На основе этих данных и при помощи концепции паритета покупательной способности можно рассчитать, каким должен был быть номинальный обменный курс. Например, если в Японии Биг Мак стоил 370 йен, можно предположить, что обменный курс между йеной и долларом был 370:2,20, или 168 йен за доллар. При данном обменном курсе Биг Мак стоил бы одинаково в Японии и в Соединенных Штатах.

В таблице 7-1 приведены расчетные и действительные обменные курсы для 18 стран. Концепция паритета покупательной способности в ряде случаев подтверждается, а иногда - нет. В некоторых случаях расчетный и действительный обменные курсы существенно отличаются2. Тем не менее, в большинстве стран расчетный и действительный обменный курс были одного порядка и даже очень близки. Например, расчетный курс 168 йен за доллар не сильно отличается от действительного курса в 159 йен за доллар. Хотя и не совсем точно, но концепция паритета покупательной способности дает приближенное представление об уровне обменных курсов.

2Самое большое расхождение наблюдалось у рубля. В соответствии с концепцией паритета покупательной способности, ценность рубля была значительно меньшей, чем следовало из действительного (официально установленного) обменного курса. Советский черный рынок признавал концепцию паритета покупательной способности: на черном рынке доллар можно было обменять на значительно большее число рублей.

Таблица 7-1

Цены Биг Мака и обменный курс: применение концепции паритета покупательной способности

| Страна | Валюта | Цена БигМака | Обменный курс (за доллар США) | |

| Расчетный | Действительный | |||

| Австралия | Доллар | 2,30 | 1,05 | 1,32 |

| Бельгия | Франк | 97,00 | 44,00 | 34,65 |

| Великобритания | Фунт | 1,40 | 0,64 | 0,61 |

| Канада | Доллар | 2,19 | 1,00 | 1,16 |

| Дания | Крона | 25,50 | 11,60 | 6,39 |

| Франция | Франк | 17,70 | 8,05 | 5,63 |

| Германия | Марка | 4,30 | 1,95 | 1,68 |

| Гонконг | Доллар | 8,60 | 3,90 | 7,79 |

| Ирландия | Ирл. фунт | 1,30 | 0,59 | 0,63 |

| Италия | Лира | 3900,00 | 1773,00 | 1230,00 |

| Япония | Иена | 370,00 | 168,00 | 159,00 |

| Голландия | Гульден | 5,25 | 2,39 | 1,88 |

| Сингапур | Доллар | 2,60 | 1,18 | 1,88 |

| Южная Корея | Вон | 2100,00 | 955,00 | 707,00 |

| Испания | Песета | 295,00 | 134,00 | 106,00 |

| Швеция | Крона | 24,00 | 10,90 | 6,10 |

| СССР | Рубль | 3,75 | 1,70 | 0,60 |

| Югославия | Динар | 16,00 | 7,27 | 11,72 |

| США | Доллар | 2,20 | 1,00 | 1,00 |

Примечание: Расчетный обменный курс - обменный курс, при котором цена Биг Мака в каждой стране равнялась бы цене Биг Мака в Соединенных Штатах. Источник: The Economist, 1990 г., 5 мая , стр. 92

7.4. Заключение: Соединенные Штаты как большая открытая экономика

В данной главе мы рассмотрели, как функционирует малая открытая экономика. Мы анализировали факторы, определяющие международные потоки товаров и услуг, а также факторы, определяющие реальный и номинальный обменные курсы. Анализ показал, как различные типы экономической политики - бюджетно-налоговая, денежная и внешнеторговая - влияют на эти потоки товаров и услуг и на обменный курс.

Рассматриваемая нами экономика является "малой" в том смысле, что ставка процента в ней определяется на международных финансовых рынках. Другими словами, мы исходили из предположения, что проводимая страной экономическая политика и ее действия не влияют на мировую ставку процента, и что экономика может заимствовать и предоставлять кредиты по мировой ставке процента в неограниченных количествах. Данное предположение резко отличается от допущения, принятого в главе 3. В закрытой экономике, которую мы рассматривали в 3 главе, внутренняя ставка процента корректируется для уравновешивания внутренних сбережений и внутренних инвестиций, что означает, что политика, воздействующая на объем сбережений или инвестиций, оказывает влияние и на равновесное значение ставки процента.

Какой метод анализа следует применить к такой экономике, как Соединенные Штаты? И тот, и другой. С одной стороны, Соединенные Штаты не настолько велики и не настолько изолированы, чтобы не быть подверженными влиянию событий, происходящих за границей. Большое положительное сальдо счета движения капитала 80-х гг. демонстрирует значение международных финансовых рынков для финансирования американских инвестиций. Таким образом, методика анализа закрытой экономики не в состоянии полностью описать воздействие той или иной экономической политики на американскую экономику.

С другой стороны, американская экономика не является столь открытой и "малой", что к ней была бы полностью применима методика анализа, предложенная в данной главе. Во-первых, Соединенные Штаты достаточно крупная держава, и ее действия могут оказывать существенное влияние на мировые финансовые рынки. Действительно, именно в проводимой в Соединенных Штатах бюджетно-налоговой политике видели причину высоких ставок процента, превалировавших на протяжении 80-х гг. Во-вторых, мобильность капитала между странами может быть не столь совершенной, как предполагалось в нашей модели. Если люди предпочитают хранить свое богатство во внутренних, а не в иностранных активах, фонды, необходимые для накопления капитала, не смогут свободно перемещаться для уравнивания процентных ставок во всех странах. Поэтому мы не можем прямо применить нашу методику анализа малой открытой экономики к экономике Соединенных Штатов.

Анализируя экономическую политику в такой стране, как Соединенные Штаты, необходимо применять как методику анализа закрытой экономики, разработанную в главе 3, так и методику анализа открытой экономики, рассмотренную в данной главе. В приложении к этой главе рассматривается модель экономики, занимающей среднее между этими двумя крайними случаями положение. В этом случае существуют международные кредиты, но ставка процента не определяется "извне". Наоборот, чем больше экономика заимствует за границей, тем более высокую ставку процента необходимо предлагать иностранным инвесторам. В результате, что и неудивительно, имеет место сочетание двух различных по своим параметрам моделей.

Рассмотрим, например, сокращение национальных сбережений, происходящее в связи со стимулирующей бюджетно-налоговой политикой. Как и в закрытой экономике подобное изменение политики приведет к изменению ставки процента и вытеснению инвестиций. Как и в малой открытой экономике с совершенной мобильностью капитала эти меры правительства приведут к появлению положительного сальдо счета движения капиталов, дефицита текущего счета платежного баланса и к росту реального обменного курса. Таким образом, хотя рассмотренная в этой главе модель малой открытой экономики и не точно описывает такие страны, как Соединенные Штаты, она в состоянии дать приблизительно верный ответ на вопрос о том, как та или иная политика влияет на счет движения капитала, текущий счет и обменный курс.

Основные выводы

- Чистый экспорт есть разница между экспортом и импортом. Он равен разнице между тем, что мы производим и тем, на что мы предъявляем спрос в виде потребления, инвестиций и государственных закупок.

- В открытой экономике существуют два показателя дохода. Валовой национальный продукт - это доход, полученный гражданами страны как в свой стране, так и за рубежом. Валовой внутренний продукт - это доход, полученный на территории страны как ее гражданами, так и иностранцами.

- Счет движения капитала в платежном балансе - это превышение инвестиций над сбережениями; он показывает объем инвестиций, финансируемых за счет иностранных займов. Счет движения капитала должен уравновешивать текущий счет платежного баланса, в котором отражаются средства, получаемые нами из-за границы в обмен на наш чистый экспорт товаров и услуг.

- Любые факторы, воздействующие на объем сбережений или инвестиций, - такие как изменения экономической политики или изменения мировой ставки процента - влияют на счет движения капитала и, соответственно, на текущий счет.

- Номинальный обменный курс - это курс, по которому валюта одной страны обменивается на валюту другой. Реальный обменный курс - это соотношение, по которому можно обменивать товары, произведенные в двух странах. Реальный обменный курс равен номинальному обменному курсу, умноженному на соотношение уровней цен в обеих странах.

- Чем выше реальный обменный курс нашей валюты, тем ниже спрос на наш чистый экспорт. При равновесном значении реального обменного курса спрос на чистый экспорт равен сбережениям минус инвестиции. Аналогично, при равновесном значении реального обменного курса, чистый спрос на доллары для текущих операций в платежном балансе равен величине чистого предложения долларов для операций по счету движения капитала.

- Номинальный обменный курс определяется реальным обменным курсом и соотношением уровней цен в двух странах. При прочих равных условиях высокая инфляция ведет к обесценению валюты.

Мэнкью Н.Г. Макроэкономика. Пер. с англ. - М.:Изд-во МГУ, 1994.