Тема 22. Учет и снижение инвестиционных рисков

22.1. Учет фактора риска

Эффективность инвестиций зависит от множества факторов, в том числе — от фактора риска. Решения инвестиционного характера обычно принимаются в условиях неопределенности. Под неопределенностью понимают неполноту или неточность информации об условиях реализации проекта, в том числе издержках и результатах (доходах или убытках). Неопределенность, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций и их последствий, есть риск.

При принятии инвестиционных решений следует различать виды рисков: по сфере проявления; по масштабам проявления и их влиянию на субъекты инвестиционной деятельности; по видам потерь от рисков; по возможности прогнозирования и источникам возникновения, степени управляемости, возможности дивесификации, возможным последствиям, возможности страхования.

К видам рисков относятся:

- инфляционный риск — риск потерь, которые может понести инвестор в результате обесценивания реальной стоимости инвестиций (активов) или ожидаемых доходов и прибыли от неконтролируемого роста инфляции;

- рыночный риск, возникаемый в результате отрицательного изменения стоимости активов из-за колнбаний процентных ставок, курсов валют, цен акций, облигаций. Этот риск принято относить к неуправляемым, поскольку его природа связана с множеством факторов (изменениями в таможенном законодательстве, налогообложении, с действиями конкурентов, инфляцией, конкуренцией и др.

- операционный инвестиционный риск, связанный с вероятностью инвестиционных потерь вследствие технических ошибок, влекущих за собой аварии и простои технологического оборудования, появление брака;

- функциональный риск, вероятность возникновения которого связана с ошибками, допущенными при формировании и управлении портфелем финансовых инструментов;

- селективный инвестиционный риск, связанный неправильным выбором видов вложеня инвестиций;

- кредитный риск, вероятность его связана с невозможностью заемщика или поручителя выполнять принятые на себя обязательства по уплате процентов по займу. Он включает в себя: банковской (прямой) кредитный инвестиционный риск; депозитный риск; риск невозврата кредита (риск объявления заемщиком дефолта);

- строительный риск, связанный с ошибками в проектно-сметной документации или банкротством участников (генподрячиков или субподрядчиков). Увеличение стоимости объекта может повлечь за собой отказ инвестора от строительства;

- риск превышения затрат вследствие изменения первоначального плана реализации проекта затрат. Как правило, для этих целей предусмотрены непредвиденные затраты.

- риски, связанные с эксплуатацией «предприятия» (производственные риски). Возникают вседствие использования новой техники и технологии. Кредиторы берут на себя большую часть рисков в том случае, если они поддаются расчету и являются управляемыми;

- финансовые риски проектов связаны с увеличением расходов и соответственно со снижением рентабельности проектов, уменьшением дивидендов и дополнительным заимствованиям;

- риски, связанные с рынком (риски реализации) могут быть следствием ошибочной оценки рынка (его объема, сегментации), устаревания продукции или несоответствия ее потребительским свойствам. Этот вид рисков может быть ограничен. Исключить его полностью можно путем детального проведения маркетинговых исследований.

По сфере проявления различаются:

- технико-технологические риски, связанные с факторами неопределенности, оказывающими влияние на технико-технологическую составляющую инвестиционной деятельности в государстве, регионе, муниципалитете, на реализацию проекта и деятельность субъекта экономики в целом. Риск может возникнуть из-за несовместимости оборудования и технологии, уровня автоматизации и других факторов;

- социальные факторы, связанные с факторами неопределенности, оказывающими вляние на социальную составляющую инвестиционной деятельности в государстве, регионе, муниципалите, на реализацию проекта. Риск может возникнуть из-за несовпадения социальных программ по улучшению жизни трудящихся и желания их осуществлять и осуществления проектов, связанных с внедрением трудосберегающих технологий и высвождением работников на ряде производств;

- экологические и другие риски, связанные с факторами неопределенности, оказывающими вляние на экологическую составляющую инвестиционной деятельности в государстве, регионе, муниципалите, на реализацию проекта, на окружающую среду. При этом происходит загрязнение окружающей среды, ухудшается радиационная обстановка, могут возникнуть экологические катастрофы, пожары, наводнения и т.п. К ним могут относиться: техногенные, относящиеся к чрезвычайным ситуациям; природно-климатические, связанные с проявлением суровости климата и ее воздействием на все виды хозяйственной деятельности; социально-бытовые и др.; криминогенный инвестиционный риск, связанный с многими факторами, включая коррумпированность чиновников, возможность заказных убийств и др.

Наступление события, вероятность которого составляет риск, может повлечь за собой отрицательный результат. Это могут быть: проигрыш, ущерб, убыток, а при нулевом значении риска — сохранение ожидаемых результатов. При положительном значении риска — выигрыш, выгода, включая прибыль.

Риск поддается прогнозированию, что делает возможной разработку отдельных мер, обеспечивающих его снижение. Эффективность подобных мер во многом зависит от правильной оценки рисков, которые влияют на результат реализации инвестиционного проекта и выявление тех из них, которые способны нанести наибольший ущерб.

Поскольку качество экономической оценки инвестиционного проекта определяется тем, насколько полной и достоверной информацией располагает лицо, принимающее решение (англ. decision-maker), система управления реализацией проекта должна предусматривать сбор и обработку информации о меняющихся условиях его реализации и соответствующую корректировку проекта. Причем для учета факторов риска при опенке эффективности проекта используется вся имеющаяся информация об меняющихся условиях его реализации, в том числе и не поддающаяся выражению в форме каких-либовероятностных законов распределения, а оцениваемая интуитивно, неформальными методами. Последнее не отменяет необходимость использования специальных методов анализа состоятельности инвестиций, ибо только такие методы позволяют общие представления выразить через конкретные цифры и стандартизированные критерии. Информация, предоставляемая лицу, которое принимает решение, должна строиться как ответ на вопросы: «Что, если...?»

В числе специальных методов, используемых для окончательной оценки инвестиционных проектов, можно назвать:

- проверку устойчивости;

- корректировку параметров проекта и экономических нормативов;

- формализованное описание неопределенности.

В основе первых двух методов лежат оценка анализа чувствительности и сценарный подход.

Формализованное описание неопределенности требует большого объема информации.

Выбор того или иного формализованного или неформализованного метода, критериев целесообразности инвестирования, как правило, определяется разными обстоятельствами, в том числе знакомством специалиста с арсеналом инструментов экономического анализа, применяемых в том или ином конкретном варианте. Универсального пригодного на все случаи метода не существует.

Рассмотрим методы и модели, наиболее широко используемые в отечественной и зарубежной практике.

Методы качественной оценки риска вложений.

Анализ уместности затрат. Этот метод, ориентированный на выявление социальных зон риска, базируется на предположении, что перерасход средств может быть вызван одним или несколькими из четырех следующих факторов:

- изначальная недооценка стоимости проекта в целом или его отдельных фаз и составляющих;

- изменение границ проектирования, обусловленное непредвиденными обстоятельствами;

- отличие производительности машин и механизмов от предусмотренной проектом;

- увеличение стоимости проекта в сравнении с первоначальной вследствие инфляции или изменения налогового законодательства.

Эти факторы могут быть детализированы. В каждом конкретном случае несложно составить контрольный перечень возможного повышения затрат по статьям для каждого варианта проекта или его элементов.

Процесс утверждения ассигнований разбивается на стадии, которые должны быть связаны с фазами реализации проекта и основываться на дополнительной информации о проекте, поступающей по мере его разработки. Поэтапное выделение средств позволяет инвестору при первых признаках того, что риск вложений растет, или прекратить финансирование проекта, или же начать поиск мер, обеспечивающих снижение затрат.

Метод аналогий. При анализе рискованности нового проекта строительства промышленного объекта полезными могут оказаться сведения о последствиях воздействия неблагоприятных факторов на другие столь же рискованные проекты. В связи с этим представляет определенный интерес опыт авторитетных западных страховых компаний, которые публикуют регулярные комментарии о тенденциях, наблюдаемых в наиболее важных зонах риска строительства промышленных объектов; спросе на конкретную продукцию; цен на сырье, топливо и землю; рейтингах надежности проектных, подрядных, инвестиционных и прочих компаний и т.п.

В России страховой бизнес пока еще делает первые шаги, поэтому сбором и обобщением упомянутых сведений вынуждены заниматься непосредственно проектные организации, создающие базы данных о рискованных проектах. Путем изучения литературных источников, проведения исследовательских работ, опроса менеджеров проектов и т.д. они получают информацию, которую в последующем обрабатывают для выявления проблем реализации законченных проектов и в целях учета потенциального риска.

Оперируя методом аналогий, следует проявлять определенную осторожность, так как, даже основываясь на самых тривиальных и известных случаях неудачного завершения проектов, очень трудно сформулировать предпосылки для анализа, исчерпывающий и реалистический набор возможных сценариев срыва проекта. Дело в том, что для большинства подобных ситуаций характерны следующие особенности:

- возникающие осложнения нередко наслаиваются друг на друга, так как имеют длительный «инкубационный» период;

- они качественно различны;

- их эффект проявляется как результат сложного взаимодействия.

Методы количественной оценки риска вложений.

Количественная оценка риска, т.е. численное определение размеров отдельных рисков и риска проекта в целом, сложнее качественной. Сначала все риски измеряют в единицах, свойственных каждому из них, затем — в денежных единицах и, наконец, оценивают риск проекта в целом.

Рассмотрим основные методы количественной оценки риска.

Вероятностная оценка. Это — наиболее очевидный способ оценки риска. Вероятность означает возможность получения определенного результата. Применительно к задачам инвестирования методы теории вероятности сводятся к определению вероятности наступления определенных событий и выбору из нескольких возможных событий самого вероятного которому соответствует наибольшее численное значение математического ожидания.

Математическое ожидание какого-либо события равно абсолютной величине этого события, умноженной на вероятность его наступления.

Пример. Имеются два варианта вложения капитала — А и Б. Установлено, что в варианте А получение прибыли в сумме 30 тыс. руб. имеет вероятность р = 0,5, а в варианте Б получение прибыли в сумме 50 тыс. руб. имеет вероятность р = 0,4. Тогда ожидаемая прибыль от вложения капитала (т.е. математическое ожидание) составит в варианте А - 15 тыс. руб. (30 • 0,5), а в варианте Б - 20 тыс. руб. (50 • 0,4).

Вероятность наступления события может быть определена объективным или субъективным методом.

Объективный метод определения вероятности основан на вычислении частоты, с которой происходит данное событие.

Пример. Если известно, что при вложении капитала в какое-либо мероприятие прибыль в сумме 90 тыс. руб. была получена в 20 случаях из 100, то вероятность получения такой прибыли составляет 20 : 100 = 0,2.

Субъективный метод определения вероятности основан на использовании субъективных критериев, которые базируются на различных предположениях, в том числе суждениях оценивающего, его личном опыте, мнении финансового консультанта и т.п. Когда вероятность определяется субъективно, то разные люди могут устанавливать разное значение вероятности для одного и того же события и делать выбор по-своему.

Пример. Если известно, что при инвестировании капитала в какое-либо мероприятие из 120 случаев прибыль 25 тыс. руб. была получена в 48 случаях (р = 0,4), прибыль 20 тыс. руб. — в 36 случаях (р = 0,3), а прибыль 30 тыс. руб. — в 36 случаях (р = 0,3), то среднее ожидаемое значение составит: 25 • 0,4 + 20 • 0,3 + 30 • 0,3 = 25 тыс. руб.

Необходимо сделать одно замечание. Среднее ожидаемое значение представляет собой обобщенную количественную характеристику и поэтому не позволяет принять решение в пользу какого-либо варианта инвестирования.

Для принятия окончательного решения необходимо измерить колеблемость показателей, т.е. определить меру колеблемости возможного результата.

Колеблемость представляет собой степень отклонения ожидаемого значения от среднего. Для ее оценки на практике обычно применяют два близко связанных критерия — дисперсию и среднее квадратичное отклонение.

Дисперсия (σ2) есть среднее арифметическое из квадратов отклонений хi от их среднего арифметического x:

σ2 — дисперсия;

хi — ожидаемое значение для каждого случая;

x — среднее арифметическое ожидаемого значения;

n — число случаев наблюдения (частота).

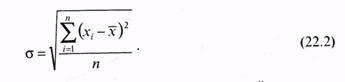

Среднее квадратичное отклонение (σ) определяется по формуле:

При равенстве частот наблюдений имеем частный случай:

Среднее квадратичное отклонение является именованной величиной и указывается в тех же единицах, в каких измеряется варьирующий признак. Дисперсия и среднее квадратичное отклонение являются мерами абсолютной колеблемости.

Для анализа результатов и затрат, предусматриваемых инвестиционным проектом, как правило используют коэффициент вариации. Он представляет собой отношение среднего квадратичного отклонения к средней арифметической и показывает степень отклонения полученных значений (в %):

Коэффициент вариации — относительная величина, поэтому на его значение не влияют абсолютные значения изучаемого показателя. С помощью коэффициента вариации можно сравнить даже колеблемость признаков, выраженных в разных единицах. Коэффициент вариации может изменяться от 0 до 100 %. Чем больше коэффициент, тем сильнее колеблемость. Принята следующая качественная оценка различных значений коэффициента вариации: до 10 % — слабая колеблемость, 10 - 25 % — умеренная, свыше 25 % — высокая.

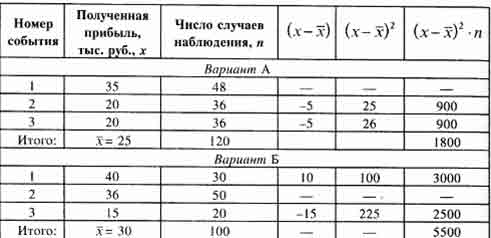

Пример. Рассмотрим порядок расчета дисперсии для условных вариантов вложения капитала А и Б, которые характеризуются данными, приведенными ниже в таблице.

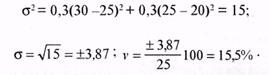

Среднее квадратичное отклонение:

Коэффициент вариации:

по варианту A: v = ±(3,87/25) • 100 = ±15,5%;

по варианту Б: v = ±(7,42/30) • 100 = ±24,7%.

Таблица

Варианты вложения капитала с учетом риска

Поскольку 15,5 < 24,7, вариант вложения капитала А предпочтительней.

Существует также упрощенный метод определения степени риска. Количественный риск инвестора характеризуется оценкой вероятных значений максимального и минимального дохода. Чем больше диапазон между экстремальными значениями при равной их вероятности, тем выше степень риска.

Для расчета дисперсии σ2, среднего квадратичного отклонения σ и коэффициента вариации v можно использовать следующие формулы:

где рmax и рmin — соответственно вероятность получения максимального и минимального значения искомого показателя эффективности проекта (прибыли, рентабельности и др.);

xmaх и хmin — максимальное и минимальное значение искомого показателя эффективности проекта (прибыли, рентабельности и др.).

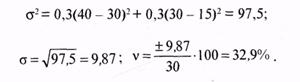

Пример. Для варианта вложения капитала А, рассмотренного в предыдущем примере, получим следующие значения σ2 и σ:

Инвестирование в мероприятие Б дает нам следующие значения этих показателей:

Сравнение полученных результатов показывает, что меньшая степень риска присуща варианту А.

Линейная модель оценки риска. В основе модели лежит теория ожидаемой полезности, в частности понятие функции полезности, согласно которой полезность, или удовлетворение, испытываемое индивидуумом (группой индивидуумов) от детерминированного дохода х, возрастает не пропорционально х, но его можно измерить некоторой нелинейной функцией и(х). Иными словами, индивидуум с капиталом 1 млн дол. вряд ли испытывает то же удовлетворение от дополнительного дохода в 1 млн дол., что и индивидуум с капиталом в 1 дол.

В частности, если предположить, что приращение полезности пропорционально не абсолютному, а относительному изменению дохода, т.е.:

где k — некоторый коэффициент, то:

Если доход представлен х, то случайна и полезность и(х), а ее среднее значение равно:

где Е(х) — математическое ожидание х, которое и служит критерием сравнения х.

Если х принимает конечное число значений х1,...,хn с вероятностями p1,...,рn соответственно, то критерий и(х) принимает вид:

В общем случае для х с функцией распределения F(x):

Линейная модель оценки риска наиболее простая из всех вероятностных моделей, но в этом заключается и главный ее недостаток: линейная модель не отражает всего многообразия возможных ситуаций.

Нелинейная модель ожидаемой полезности с ранжированными вероятностями. Отличие данной модели от линейной состоит во введении преобразования функции распределения, что соответствует приданию различным вероятностям различных весов. При этом критерий задается представлением:

где и(х) - функция полезности;

g - некоторая дополнительно вводимая функция, если g = 1, то (22.12), совпадает с (22.11);

F(x) - функция распределения х.

В дискретном случае, когда х принимает конечное число значений x1,...,xn с вероятностями р1,...,рn, указанный критерий имеет вид:

В частном случае, если различным значениям дохода приписать разные веса, критерий х примет форму:

где вводится дополнительная весовая функция w(x), если при этом w(x) совпадает с 1, то (22.14) совпадает с (22.12).

В дискретном случае критерий приобретает вид:

Если мала вероятность наступления рисковой ситуации, к примеру в тех случаях, когда в проекте участвуют лица с надежной деловой репутацией, допустимо применение весьма удобного и простого, но вместе с тем не удовлетворяющего правилу первого стохастического критерия:

где а — некоторое число, при а > 0 соблюдается правило «неприятия риска», гласящее: большинство субъектов экономики склонны к стабильности;

Dx— дисперсия х.

При этом, если X и Y — две независимые величины дохода (ущерба), то оценка суммарного дохода (ущерба) равна сумме оценок, взятых порознь:

Данный критерий, носящий название линейной комбинации математического ожидания и дисперсии, довольно часто используется в экономических исследованиях, поскольку с его помощью легко и удобно разделять риски в целях их независимой оценки. Так, необходимо разделять доход (ущерб), имевший место вследствие заключения рискового контракта с подрядной организацией, и доход, имевший место вследствие изменения проектной документации в ходе строительства объекта.

Можно было бы привести еще ряд нелинейных моделей оценки риска в рамках общего вероятностного подхода, но следует отметить, что линейная модель до сих пор чаще всего используется во многих областях экономических исследований благодаря ее простоте и методической ясности. Хотя она дает довольно грубое приближение к истинной мере риска, на практике этого как правило оказывается достаточно. Последнее положение особенно верно в отношении крупномасштабных проектов, реализуемых в промышленности, при недостатке информации, статистических данных, не говоря уже о нестабильности политического, общеэкономического и законодательного фона.

В рекомендациях Всемирного Банка по проектному анализу названы три наиболее приемлемых подхода к оценке риска:

- анализ чувствительности, при котором исследуется влияние определенных (± 5, ± 10, ± 15 %) вариаций наиболее важных для проекта исходных (входных) параметров (объема инвестиций, доходов и расходов, нормы дисконтирования и т.п.) на устойчивость показателей эффективности проекта;

- метод статистических испытаний (метод Монте-Карло), который предполагает выбор значений недетерминированных ключевых исходных параметров случайным образом;

- метод сценариев (метод формализованного описания неопределенности), который основывается на проработке опытными экспертами сценариев нескольких типовых вариантов развития событий по проекту и соответствующих им значений динамики выпуска продукции, доходов, расходов и т.д., а также на расчете для каждого сценария чистого дисконтированного дохода ( ЧДД) и других показателей эффективности проекта.

Разберем подробнее каждый из названных методов.

Анализ чувствительности. Это один из основных методов количественного анализа риска, трудоемкий, но при использовании соответствующего программного обеспечения — весьма показательный и точный. Суть его состоит в следующем: чем сильнее реагируют показатели экономической эффективности проекта на изменения входных величин, тем сильнее подвержен проект соответствующему риску.

Анализ чувствительности позволяет определить ключевые (с точки зрения устойчивости проекта) параметры исходных данных, а также рассчитать их критические, т.е. предельно допустимые, значения.

На первой стадии анализа чувствительности обычно строятся (по трем-пяти точкам) диаграммы, отражающие зависимость выбранных результирующих показателей от исходных параметров при изменении последних. Сопоставляя между собой полученные диаграммы, можно определить ключевые параметры, в наибольшей степени влияющие на оценку проекта.

На следующем этапе определяются критические для проекта значения ключевых параметров. В простейшем случае, например, находят так называемую точку безубыточности (англ. break-even point), отражающую минимально допустимый объем производства (продаж), при котором проект уже не приносит прибыли, но еще не становится убыточным. Если же речь идет о финансировании за счет кредитов, то критическим значением будет минимальная ссудная ставка, при которой доходы от проекта не погашают задолженности. Кроме того, может быть получено n-мерное (по числу критических точек) описание поля допустимых значений, в пределах которого проект остается состоятельным.

Метод статистических испытаний (метод Монте-Карло). Этот метод первоначально использовался в системе ПЕРТ (PERT Master Advance) для вычисления ожидаемой продолжительности проекта в целом и каждого его этапа, а затем нашел применение при количественной оценке неопределенности. В основе его лежит все та же модель вероятностной оценки рисков, получившая развитие в направлении оценки комплексного воздействия рисков на итоговые экономические показатели проекта.

В большинстве случаев при реализации проектов возникают технологические и иные перерывы или вносятся изменения, которые приводят к прямому и косвенному (обусловленному дополнительными затратами времени) росту расходов.

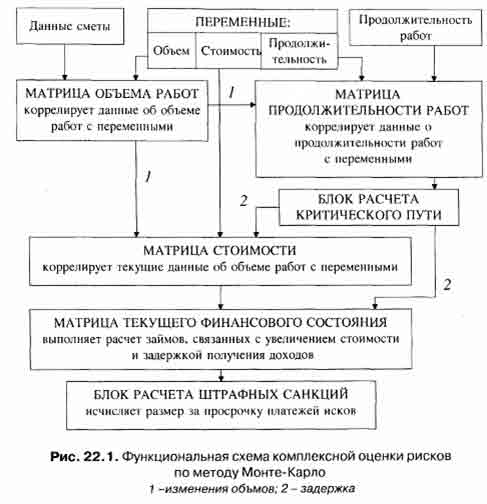

Последствия «наслоения» рисковых ситуаций позволяют анализировать модели комплексной оценки рисков. В качестве примера сошлемся на одну такую модель, схема которой изображена на рис. 22.1.

Соответственно выделению трех категорий рисков, влияющих на объем работ, продолжительность стоимость их выполнения, модель включает матрицы объема, продолжительности и стоимости.

Матрица объема работ содержит вариантный ряд данных об объеме работ по проекту, который может меняться в зависимости от изменения условий реализации проекта, так же как и вариантный ряд данных о продолжительности работ, содержащийся в матрице продолжительности работ.

Матрица стоимости соотносит текущие данные об объеме работ с переменными.

Матрица текущего финансового состояния рассчитывает потребность в кредитах, обусловленную увеличением стоимости работ или задержкой поступлений.

Блок расчета штрафных санкций позволяет оценить вероятный размер исков, которые могут быть возбуждены из-за изменения объемов работ и задержки их выполнения с учетом условий контракта, инфляции и т.п.

Блок расчета критического пути определяет возможные задержки завершения отдельных этапов работ и проекта в целом.

На практике метод Монте-Карло применяется для опенки рисковых ситуаций, которые могут возникнуть при реализации строительных проектов, осложнив отношения инвестора и подрядчика. Важно отметить два обстоятельства:

- метод Монте-Карло не дает эмпирической формулы для определения продолжительности работ и затрат на проект, так как нет двух подрядных организаций, которые вели бы строительство одинаково;

- практическое приложение метода требует соответствующего программного обеспечения (правда, при наличии «MS Excel» программу под метод Монте-Карло может написать любой квалифицированный пользователь) и доступа к аппаратным средствам.

Идея метода Монте-Карло чрезвычайно проста и состоит она в следующем. Вместо того чтобы описывать случайное явление с помощью аналитических зависимостей, производится «розыгрыш» — моделирование случайного явления с помощью некоторой процедуры, дающей случайный результат. Произведя такой «розыгрыш» очень большое число раз, мы получаем статистический материал — множество реализаций случайного явления, — который можно обработать обычными статистическими методами.

При большом количестве «розыгрышей» с помощью метода Монте-Карло можно, используя центральную предельную теорему теории вероятностей, получить средний результат, распределенный приближенно по нормальному распределению.

Зная закон нормального распределения случайной величины, который хорошо объясняется теоремой А. Е. Ляпунова, при решении экономических и технических задач рекомендуется использовать правило «трех сигм». На основе правила можно утверждать, что 68% значений нормально распределенной случайной величины попадают в интервал М.О. ± σ, 95% — в интервал М.О. + 2σ, более 99% — в интервал М.О. + 3σ, где М.О. — математическое ожидание (среднее значение); σ — среднеквадратическое отклонение.

Таким образом, использование правила «трех сигм» позволяет оценить риск появления возможных событий, составляющих при М.О. + 1σ примерно 32%, при М.О. + 2σ — примерно 5% и при М.О. ± 3σ — менее 3%.

Метод сценариев. Этот метод, называемый также формализованным описанием неопределенностей, наиболее сложен с технической точки зрения и включает следующие этапы:

- описание всего множества возможных условий реализации проекта (либо в форме сценариев, либо в виде системы ограничений на значения основных технических, экономических и прочих параметров проекта) и отвечающих этим условиям затрат (включая возможные санкции и затраты, связанные со страхованием и резервированием), результатов и показателей эффективности;

- преобразование исходной информации о факторах неопределенности в информацию о вероятностях отдельных условий реализации и соответствующих показателях эффективности или об интервалах их изменения;

- определение показателей экономической эффективности проекта с учетом неопределенности условий его реализации — показателей ожидаемой эффективности.

Основным показателем, используемым для сравнения различных сценариев развития инвестиционного проекта и выбора наиболее благоприятного из них, является ожидаемый интегральный экономический эффект Эож, а на уровне всего народного хозяйства — интегральный экономический эффект. Этот же показатель применяется для обоснования рациональных размеров и форм резервирования и страхования.

Если известны точные значения вероятностей различных условий реализации проекта, ожидаемый интегральный экономический эффект рассчитывается по формуле математического ожидания:

где Эi — интегральный эффект при условии реализации i-го сценария реализации проекта;

рi — вероятность реализации i-го сценария.

В общем случае интервальной неопределенности Эож рекомендуется рассчитывать по формуле Л. Гурвица:

где λ — специальный норматив для учета неопределенности эффекта, отражающий систему предпочтений соответствующего участника проекта в условиях неопределенности. При определении ожидаемого интегрального эффекта (Эож) его λ, рекомендуется принимать на уровне 0,3;

Эmах и Эmin — наибольшее и наименьшее из математических ожиданий интегрального эффекта по допустимым вероятностным распределениям;

0 ≤ λ ≤ 1 — специальный норматив для учета неопределенности эффекта, отражающий систему предпочтений соответствующего хозяйствующего субъекта в условиях неопределенности.

При λ = 0 формула требует оценивать проект пессимистически, а при λ = 1 — рекомендутся оценивать оптимистически. Более подробно оценка λ, рассмотрена в работе [3].

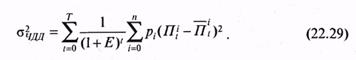

Определим ожидаемый интегральный эффект проекта при i-ом условии реализации. Тогда:

Если известна функция распределения вероятности или она априори принята на основе, к примеру, метода статистических испытаний (метода Монте-Карло), то можно, используя математическое ожидание и стандартное среднеквадратическое отклонение, получить:

или

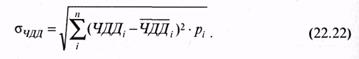

Если i — сценарий проекта, которому соответствует определенный интегральный экономический эффект ЧДД, не зависит от наступления какого-либо события в анализируемых границах (i =1, 2,...,n), то:

Из указанного следует, что чем больше усредненный квадрат отклонения ЧДД проекта от ожидаемой его средней величины, тем выше неопределенность оценки эффекта и соответственно больше риск.

В расчетах эффективности ИП приходиться сталкиваться с неопределенностью будущих поступлений, а следовательно, и с оценкой нормы доходности Е. Если известны будущие потоки проекта, можно взять за основу норму доходности альтернативных вложений, приносящих доход без риска. К таким проектам относятся ИП для государственных нужд.

В тех случаях, когда прогноз будущих поступлений сложно оценить, возникает задача нахождения нормы доходности, учтываемой фактор неопределенности и риска.

Для решения указанной задачи считаем, что норма доходности E = const, то случайным фактором является только поток реальных денег (Ф), т.е. текущая стоимость от инвестиций PVt, t = 1, 2, ...,Т.

Для каждой реализации (прогнозирования) денежного потока можно подсчитать эффективность проекта:

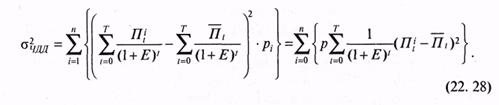

Тогда:

где рi - вероятность наступления i-гo события, при котором приток будет равен Пti.

Обозначим:

Тогда выражение (22.26) примет вид:

Подставим полученное выражение в формулу (22.21), тогда:

Преобразуем формулу (22.28) и получим:

В случае сокращения риска до 0, т.е. σ2 = 0, можно записать ЧДД для безрискового проекта:

Из формулы 22.30 видно, что max ЧДД0 будет прикорме доходности E→ = 0.

Однако в реальной ситуации Е > 0.

Метод проверки устойчивости (расчета критических точек). Данный метод предусматривает разработку сценариев реализации проекта в наиболее вероятных или наиболее опасных для каждого участника проекта условиях.

В рамках каждого сценария исследуется, как будет действовать организационно-экономический механизм реализации проекта, каковы окажутся доходы (убытки) от каждой стадии и проекта в целом.

Влияние факторов риска на норму дисконтирования при этом не учитывается.

Для проверки устойчивости должен быть выбран интервал планирования, при котором достигается полное освоение производственных мощностей, после чего методом итераций подбирается искомое значение исследуемого параметра.

Оценку риска посредством расчета критических точек рекомендуется производить с помощью имеющихся на рынке программных продуктов типа отечественных «Альт-Инвест» фирмы «Альт» (Санкт-Петербург), «Project Expert» фирмы «Pro-Invest Consulting», FOCCAL фирмы «ЦентрИнвестСофт», а также разработанных в Организации ООН по промышленному развитию ЮНИДО пакетов COMFAR и PROPSIN.

Метод корректировки параметров проекта и экономических нормативов. Неопределенность условий реализации проекта может учитываться корректировкой параметров проекта и применяемых в расчете экономических нормативов путем замены их на ожидаемые (при этом ожидаемые значения величин определяются методом вероятностной оценки риска).

При реализации строительных проектов, например, для этого прибегают к следующему:

- сроки строительства и выполнения других работ увеличивают на среднее значение возможных задержек;

- учитывают среднее увеличение стоимости строительства, обусловленное ошибками в проектной документации, пересмотром проектных решений в ходе строительства и, возможно, непредвиденными расходами;

- принимают во внимание запаздывание платежей, неритмичность поставок сырья и материалов, внеплановые отказы оборудования, допускаемые персоналом нарушения технологии, уплачиваемые и получаемые штрафы и иные санкции за нарушения договорных обязательств;

- увеличивают норму дисконта и требуемую внутреннюю норму доходности;

- если проектом не предусмотрено страхование участника от определенного вида риска, в состав его затрат включаются ожидаемые потери от данного риска.

При использовании описанных выше методов рекомендуется придерживаться следующего порядка оценки риска и неопределенности:

- разработка максимально возможного числа вариантов реализации проекта;

- идентификация потенциальных зон риска и неопределенности при помощи методов качественной оценки;

- выбор одного или нескольких методов количественной оценки в зависимости от требуемой полноты оценки и возможностей ее осуществления.

После оценки идентифицированных рисков приступают к выбору методов их снижения.

22.2. Снижение инвестиционных рисков

Результаты анализа и оценки рисков позволяют разработать обоснованные мероприятия, направленные на их снижение, а именно:

- распределение рисков между участниками проекта (возложение части рисков на соисполнителей);

- резервирование средств на покрытие непредвиденных расходов;

- снижение рисков финансирования;

- страхование промышленных рисков;

- страхование инвестиционного проекта.

Каждая из перечисленных мер нацелена на снижение вероятности неблагоприятных событий, их совпадения и, как следствие, на сокращение дополнительных затрат, обусловленных влиянием неблагоприятных факторов.

Распределение риска.

Распределение риска осуществляется в процессе составления программы реализации проекта и контрактных документов. При заключении контракта можно проделать следующее:

- определить возможности каждого участника проекта в части предотвращения рисковых событий и их последствий;

- оценить долю риска, которую берет на себя каждый участник проекта;

- включить в контракт условие о приемлемом вознаграждении за риск;

- добиться соблюдения паритета в распределении риска и дохода между участниками проекта.

Чем больше доля риска, ложащаяся на участника проекта, тем выше должно быть вознаграждение.

Добиться справедливого распределения риска не так-то просто, ибо инвестор (заказчик) всегда стремится уменьшить стоимость проекта, а подрядчик — увеличить. Торги как правило осуществляются в соответствии с принципом Парето: «Никакое изменение во взаимном соглашении двух сторон не может быть одновременно выгодным обеим сторонам».

При распределении риска предполагаемые участники проекта стараются раздобыть с информацию друг о друге, оценить финансовое состояние, обязательность контрагента, заручиться поддержкой коммерческих структур.

Резервирование средств на покрытие непредвиденных расходов.

Создание резервных фондов является одним из основных способов компенсации непредвиденных расходов, обусловленных возможным удорожанием работ (инфляцией затрат), и гарантией реализации проекта в намеченные сроки.

Резервирование средств осуществляется следующим образом:

- оцениваются возможные последствия неблагоприятных событий и обусловленные ими расходы;

- резервы распределяются по видам работ и затрат или в зависимости от структуры контрактных отношений;

- определяется порядок использования резерва на непредвиденные расходы при наступлении рискового события.

Если компенсация непредвиденных расходов потребовала меньше средств, чем было выделено из резерва, остаток возвращается в резервный фонд проекта.

Часть резерва должна находиться в распоряжении управляющего проектом для оперативного решения задач, возникающих в ходе работ. При этом надлежит поддерживать положительное сальдо притока и оттока денежных средств на каждой стадии расчета.

Снижение рисков финансирования.

В целях уменьшения риска несвоевременного расчета за выполненные работы и реализованную продукцию и снижения риска финансирования в целом необходимо формировать резерв, обеспечивающий осуществление проекта в заданные сроки и в пределах сметной стоимости. Этот резерв обычно рассчитывают как сумму затрат на уменьшение:

- риска незавершенного строительства или производства, влекущего за собой дополнительные затраты и перебои в поступлении денежных средств;

- риска временного уменьшения объема продаж и, как следствие, несвоевременного расчета с контрагентами;

- налогового риска, обусловленного отменой налоговых льгот.

Как показывает зарубежный опыт, гарантией надежности расчетов служит резервирование не менее 8 % всех планируемых на данном шаге затрат. Кроме того, следует предусматривать дополнительные источники финансирования проекта.

Страхование риска.

В тех случаях, когда участники проекта не могут за счет собственных средств уменьшить вероятность наступления того или иного рискового события или компенсировать его последствия, осуществляется страхование риска, т.е. передача рисков страховой компании.

Согласно существующей классификации видов страховой деятельности, при страховании финансовых рисков страховщик обязан полностью или частично компенсировать потерю доходов (упущенную выгоду) лицу, в пользу которого заключен договор страхования на случай:

- остановки производства или сокращения объема производства в результате оговоренных событий;

- непредвиденных расходов;

- неисполнения (ненадлежащего исполнения) договорных обязательств контрагентом застрахованного лица, являющегося кредитором по сделке;

- иных событий.

Законодательством РФ предусмотрена также обязанность стороны, на которой лежит риск случайного повреждения объекта строительства или производства, материала, оборудования и другого имущества, застраховать соответствующие риски.

Следует заметить, что выбор того или иного способа снижения риска должен базироваться на оценке экономической эффективности мероприятий по следующему алгоритму:

- определение риска, способного оказать наибольшее влияние на проект;

- расчет повышенных затрат с учетом вероятности наступления неблагоприятного события;

- разработка перечня мероприятий, способствующих уменьшению вероятности и опасности рискового события;

- определение затрат на реализацию предложенных мероприятий;

- оценка выделенного резерва на непредвиденные расходы с точки зрения достаточности для осуществления предложенных мероприятий по снижению риска;

- принятие решения о выполнении или отказе от противорисковых мероприятий;

- сопоставление вероятности и последствий рисковых событий с затратами на мероприятия по их снижению.

В заключение следует отметить, что управление риском в России является сложной проблемой, разрешимой только при использовании комплексного подхода, который предусматривает применение всего арсенала средств, включая эвристические и строгие экономико-математические методы расчета риска.

22.3. Программные продукты для оценки эффективности инвестиционных проектов

В последние годы XX в. появилось множество программных продуктов и средств, расширяющих возможности оценки эффективности инвестиционных проектов. Все они базируются на разработанных ЮНИДО методических подходах, которые постоянно совершенствуются при содействии множества стран, включая Россию. Отдать предпочтение какой-либо одной программе весьма сложно, поскольку каждая из них предназначена для определенных целей и условий реализации.

В России получили распространение два вида компьютерных имитирующих систем оценки инвестиционных проектов.

Программные продукты первого вида предназначены для оценки финансовых результатов прошлой деятельности, отраженных в отчетности за истекший (на момент анализа) период, а также будущего потенциала предприятия, т.е. по существу для экономической диагностики хозяйственной деятельности предприятия в целях выработки рекомендаций по ее совершенствованию. К этой группе можно отнести пакеты: «Альт-Финансы» фирмы «Альт» (Санкт-Петербург), «Аналитик 4.0» фирмы ИНЭК, «Финансовый анализ 1.0» фирмы «Интеллект-Сервис» и «ОЛИМП: ФинЭксперт» фирмы «РосЭкспертиза».

Программы второго вида разработаны для планирования, расчета и сравнительного анализа инвестиционных проектов в целях выбора оптимальной формы финансирования. В России из программ такого рода используются:

- зарубежные пакеты COMFAR (Computer Model for Feasibility Analysis and Reporting) и PROPSPIN (PROject Profile Screening and Preappraisal INformation system), созданные в ЮНИДО и защищенные авторским правом в 1982,1984,1985,1988 и 1990 гг.;

- отечественные пакеты «Project Expert» фирмы Pro-invest Consulting, «Альт-Инвест» фирмы «Альт» (Санкт-Петербург), FOCCAL фирмы «ЦентрИнвестСофт», «Инвестор 4.1» фирмы ИНЭК, «ТЭО-ИНВЕСТ», Института проблем управления РАН, «Инвест-Проект» Института промышленного развития.

В основе всех этих программных продуктов лежит комплексный подход ЮНИДО, все они сопоставимы по таким критериям, как: функциональные возможности, качество программной реализации, удобство пользовательского интерфейса, степень «закрытости» пакета.

Функциональные возможности включают следующее:

- использование современной методики расчета, основанной на имитации потока реальных денег;

- минимизацию ограничений на горизонт и шаг расчета;

- минимизацию ограничений на количество продуктов;

- широту набора финансовых экономических показателей, используемых для оценки проекта;

- разнообразие сценариев реализации проекта;

- возможность и способы учета инфляции, расчетов в неизменных и текущих ценах;

- возможность и способы учета неопределенности и рисков; возможность сохранения в памяти ЭВМ приемлемых вариантов расчета для последующего сравнения и окончательного отбора и др.

Качество программной реализации определяется:

- возможностью реализации пакета на распространенных типах ЭВМ с использованием достаточно доступной операционной среды;

- надежностью в работе;

- быстродействием, позволяющим в приемлемые сроки производить расчеты необходимого количества вариантов, их сравнение, учет неопределенности и др.;

- защитой пакетов от несанкционированного использования и копирования и др.);

Удобство пользовательского интерфейса предполагает:

- упрощение и минимизацию трудоемкости ввода информации;

- возможность защиты от ошибок при вводе;

- наглядность результатов;

- достаточный объем графической информации и др.;

Под «закрытостью» пакета понимают невозможность изменения пользователем формул и алгоритмов, по которым происходят вычисления в программном пакете. К «закрытым» относят пакеты, написанные на каком-либо языке программирования и функционирующие вне специфической среды, к «открытым» — написанные на базе электронных таблиц в соответствующей среде, где пользователь имеет возможность модифицировать формулы.

«Закрытость» пакета может быть как достоинством, так и недостатком, в зависимости от целей, которые стоят перед инвестором и реципиентом. Достаточно квалифицированные пользователи могут имитировать довольно сложные и разнообразные сценарии реализации проекта, используя гибкие возможности «открытой» системы. В то же время такие возможности пакета таят в себе угрозу ошибок. Заметим, что при использовании «закрытых» пакетов возможность ошибок возникает из-за отсутствия алгоритма, позволяющего следить за расчетом, а также из-за невозможности модификации расчетных формул с учетом особенностей проекта.

Рассмотрим подробнее пакеты программ для планирования, расчета и сравнения инвестиционных проектов.

Пакет COMFAR 2.1.

Пакет COMFAR, версия 2.1, разработанный в ЮНИДО, относится к разряду «закрытых». В работу программы нельзя вмешаться, что в известной мере гарантирует надежность результатов. Однако в системе отсутствует автоматизированный контроль между входом и выходом.

Системы COMFAR и PROPSPIN прошли международную сертификацию.

Оценка коммерческой эффективности осуществляется на основании имитации потока реальных денег. Расчет может вестись в двух валютах — национальной и иностранной. Допускается учет только постоянной (по времени) инфляции, зато различной для разных статей затрат и доходов.

Существенное достоинство системы COMFAR — большой объем выдаваемой графической информации. Это позволяет наглядно представить результаты расчета при варьировании ряда исходных данных (объема реализации, производственных издержек, инвестиционных затрат и ставки за кредит).

Помимо блока оценки коммерческой эффективности система включает блок оценки экономической эффективности.

Пакет построен из трех блоков (ввода данных, расчета, вывода данных), что обеспечивает прямой доступ к выходным данным просчитанных ранее вариантов.

К недостаткам системы относятся:

- неспособность реагировать на изменение условий функционирования программы;

- несоответствие налогового блока российскому законодательству. Так, пакет COMFAR позволяет учитывать лишь взимаемые с прибыли налоги, базой исчисления которых является объем прибыли, а для исчисления всех остальных налогов (НДС, налога на имущество и на землю, транспортного налога, ряда местных налогов и т.д.) необходимо использовать специальные приемы, что затрудняет работу и снижает надежность расчета;

- годичный шаг расчета (в период строительства шаг может быть сокращен до полугода) — при необходимости уменьшения шага (а она возникает часто) приходится также применять специальные меры;

- жесткая заданность перечня исходных данных при ограниченности их количества — если проект предусматривает большое число видов оборудования (например, два или более), то данные о нем необходимо агрегировать, что приводит к неточностям в учете амортизации, поскольку по агрегированному оборудованию ее приходится вычислять вне системы; существуют трудности и в части ввода некапитализируемых затрат;

- сложность учета инфляции — даже для постоянного уровня инфляции в пакете COMFAR не предусмотрено текущее изменение коэффициентов пересчета иностранной и национальной валют, т.е. независимо от уровня инфляции сохраняется постоянный курс доллара; при необходимости учитывать переменную по времени инфляцию текущие цены и затраты приходится задавать извне;

- несравнимость интегральных показателей, вычисленных при различных уровнях инфляции — не производится приведение к расчетным ценам;

- отсутствие современного многооконного интерфейса — при вводе невозможно просмотреть всю таблицу, при выводе не повторяются заглавия и даже номера строк, велико число пустых блоков, состоящих из одних нулей.

По перечисленным причинам пакет COMFAR не обеспечивает адекватную оценку основных показателей рентабельности инвестиций: приведенной стоимости капиталовложений, внутренней нормы прибыли и срока окупаемости капиталовложений. Из-за высокой стоимости, неудобств работы с пакетом (программа написана на языке «Паскаль» в конце 1970-х гг.) и невозможности корректного использования в российских условиях пакет COMFAR 2.1 не получил широкого распространения в России.

Новая версия COMFAR позволяет с одной стороны — ориентировать пользователя в системе входных данных путем запроса точных сведений о ресурсах, которые необходимы для расчета результата, определенного заранее пользователем, а с другой — помогает анализировать данные, обеспечивая сравнение их с основными данными аналогичных инвестиционных проектов из банка данных системы.

Пакет PROPSPIN.

Пакет PROPSPIN создан на основе электронных таблиц «Lotus 1-2-3» версии 2.01 под MS DOS и уже по этой причине не может быть «закрытым». Он предназначен для формирования финансового профиля инвестиционного проекта на основе анализа последствий изменения выбранных параметров и подготовки двух или более сценариев, основанных на различных предположениях относительно перспектив проекта.

Отличительная черта пакета PROPSPIN — интегрированность. Это означает, что пользователь одновременно видит на экране и входные данные (возмущающие воздействия), и их финансовые последствия. Отчет PROPSPIN представляет собой законченный вариант финансового профиля проекта с учетом заданных ограничений.

Однако пакет не является средством проведения полного финансового анализа, а служит инструментом быстрого просмотра различных вариантов для выявления тех, которые будут пригодны при дальнейшем рассмотрении.

Недостаток пакета — невозможность учета фактора инфляции, а также влияния рыночных факторов на цену и объем выпускаемой продукции, используемых ресурсов и т.д.

Пакету присущ ряд ограничений:

- число видов рассматриваемых продуктов, как и число видов используемых ресурсов, не превышает шести;

- значения инвестиций задаются на срок не более пяти лет.

Пакет «Альт-Инвест».

Пакет «Альт-Инвест», созданный исследовательско-консультативной фирмой «Альт», представляет собой комплекс взаимосвязанных электронных таблиц в среде пакета «Microsoft Excel». Такой способ реализации позволяет эксперту изучить все расчетные формулы, проследить логику формирования результатов из исходных данных, свободно ориентироваться в методике и расчетных таблицах.

«Альт-Инвест» — это «система для размышлений», призванная помочь эксперту в установлении взаимосвязей и закономерностей, бытующих внутри исследуемого предприятия. Как и все программные продукты, «Альт-Инвест» во многом — результат консультационной работы экспертов фирмы с конкретными проектами и предприятиями. Система многократно испытывалась и изменялась в процессе выполнения проектов.

Пакет «Альт-Инвест» построен по так называемому принципу разумной достаточности, т.е. в него включены только те показатели, которые дают возможность содержательно интерпретировать получаемые результаты. Пользователь может добавить те формы, показатели и коэффициенты, которые посчитает нужными.

Областью применения «Альт-Инвест» является анализ финансовой состоятельности и экономической эффективности инвестиционных проектов любого типа, независимо от отраслевой принадлежности, схемы финансирования, сроков и объемов инвестиций.

С помощью программного продукта «Альт-Инвест» разрабатываются финансовые разделы ТЭО и бизнес-планов, сравниваются альтернативные варианты реализации инвестиционных проектов, оптимизируются схемы финансирования и другие условия инвестиций. Он используется для обоснования проектов модернизации, технического перевооружения, выпуска новых видов продукции на промышленных предприятиях, инвестиций в сфере строительства, внедрения новых технологий.

Везде, где установлен «Альт-Инвест», его пользователями являются профессионалы, основная задача которых — анализ проектов и подготовка информации, необходимой для принятия управленческих решений.

Методика расчетов, реализованная в программном продукте «Альт-Инвест», соответствует рекомендациям ЮНИДО и других международных организаций. Материалы, разработанные с ее использованием, без замечаний принимались к рассмотрению ЕБРР, US AID, EximBank (США). Наряду с другими программами, пакет «Альт-Инвест» представлен в официальных «Методических рекомендациях по оценке эффективности инвестиционных проектов».

Оставаясь корректным с точки зрения международных требований, пакет «Альт-Инвест» максимально адаптирован к принятой в России системе бухгалтерского учета и формирования финансовых результатов.

Гибкость, открытость и исключительные возможности адаптации позволяют эксперту-аналитику создать на базе пакета «Альт-Инвест» уникальную модель конкретного инвестиционного проекта и смоделировать поведение проекта в различных условиях, в соответствии с различными сценариями.

Любое изменение исходных данных немедленно обрабатывается программой и порождает цепочку расчетов. В результате пользователь получает возможность оценить влияние внесенных изменений на характеристики проекта в целом.

Учет специфики переходной экономики — одна из наиболее сильных сторон программы «Альт-Инвест». Пользователь имеет возможность выполнять расчеты как в постоянных, так и в текущих ценах. Для расчета в текущих ценах предусмотрен специальный блок, позволяющий эксперту моделировать различные варианты развития инфляционных процессов. Расчеты могут проводиться как в моновалютном, так и в двухвалютном режиме, позволяющем учитывать изменение обменного курса твердой валюты на внутреннем рынке.

Включение в пакет блока анализа чувствительности позволяет аналитику, самостоятельно выбирая варьируемые показатели, оценить степень зависимости эффективности проекта от возможных изменений рыночной конъюнктуры, роста цен на необходимое оборудование и т.д. Руководителю, принимающему решение, такая информация поможет определить зоны риска проекта и предусмотреть возможные действия.

Работая с программным продуктом «Альт-Инвест», аналитик получает набор стандартных форм финансовой отчетности, а также показателей и коэффициентов, исчерпывающим образом описывающих проект и позволяющих выполнить его качественный анализ.

В частности, модель формирует такие финансовые документы, как отчет о прибыли, отчет о движении денежных средств, баланс. Дополнительно рассчитывается набор финансовых коэффициентов (ликвидности, оборачиваемости, прибыльности продаж и т.д.) Таблицы показателей эффективности инвестиций включают простой и дисконтированный сроки окупаемости, внутреннюю норму прибыли и чистую текущую стоимость, максимальную процентную ставку по кредиту, которая может быть выплачена.

Используя «открытость» модели, пользователь может самостоятельно сформировать нестандартные таблицы, построить новые диаграммы, рассчитать любые дополнительные показатели. Результаты расчетов распечатываются как на русском, так и на английском языке.

Пакет «Альт-Инвест» постоянно обновляется и дополняется с учетом изменений потребностей пользователей. В 1996 г. при разработке версии 2.0 был создан дружественный интерфейс, написанный на языке макрокоманд, что позволило упростить настройку модели на специфику кон кретного проекта, а также сократить время, необходимое для ее освоения.

Основной целью создания версии 3.0, распространяемой с января 1998 г., была максимальная адаптация компьютерной модели к особенностям ( российской экономики. Поэтому особое внимание при создании программы «Альт-Инвест 3.0» было уделено проблемам, специфическим для России и в то же время наиболее актуальным при оценке инвестиционного проекта: корректному учету текущих затрат, отражению лизинговых операций и подготовке отчетных форм.

Пакет «Альт-Инвест 3.0» учитывает законодательные особенности осуществления лизинговых операций, позволяет отражать как финансовый, так и оперативный лизинг. Система обеспечивает корректный учет амортизационных отчислений до того момента, как оборудование перешло на баланс, а также построение графика амортизационных отчислений.

В системе предусмотрен автоматический расчет лизинговых платежей или непосредственный ввод сумм согласно договору лизинга. «Альт-Инвест 3.0» также позволяет учитывать авансовые лизинговые платежи.

Благодаря введению новой табличной формы «Бюджетная эффективность», появилась возможность рассчитывать эффективность проекта с точки зрения федеральных и муниципальных государственных органов. Это особенно актуально для проектов, претендующих на финансовую, организационную или стратегическую поддержку государства. Для проектов, проходящих государственную экспертизу, в программе предусмотрено автоматическое оформление результатов расчетов согласно требованиям СНиП 11-01-95.

Особый интерес представляет «Альт-Инвест-Прим» — программный продукт для экспресс-оценки коммерческой привлекательности проекта, который дает пользователю возможность выполнить предварительную оценку коммерческой состоятельности проекта, используя минимум исходной информации.

Б.А. Колтынюк, Инвестиции. Учебник. - СПб.: Изд-во Михайлова В.А. 2003.