Тема 11. Форвардные и фьючерсные контракты

Как уже отмечалось ранее, по виду торгуемых на рынке финансовых инструментов их можно разделить на форвардный, фьючерсный, индексный, опционный рынки и рынок свопов. В свою очередь форвардный рынок можно рассматривать как рынок форвардных контрактов, основной целью которых является поставка базисных активов и страхование (хеджирование) позиции участников.

Форвардный рынок — это внебиржевой рынок сделок, обязательных для исполнения, т.е. осуществления реальной продажи или покупки соответствующего актива, в качестве которого могут выступать акции, валюта, товары. Причем в отличие от других финансовых инструментов и форвардных рынков особое место занимает валютный форвардный рынок, который представлен крупными банками и инвестиционными компаниями, ведущими с помощью электронных средств торговлю практически круглосуточно.

Фьючерсный рынок — это форвардный рынок, обладающий дополнительными свойствами, к примеру, предусматривающий заключение только стандартных контрактов, только на бирже и в соответствии с ее требованиями, внесением залога (маржи). Фьючерсный рынок в отличие от форвардного характерен незначительной долей действительных поставок.

Индексный рынок — это фьючерсный рынок, на котором осуществляется заключение контрактов на фондовые индексы.

Валютный рынок — это оптовый рынок, на котором в основном оперируют банки. Соглашения об условиях обмена и действительный обмен валют происходят в одно и то же время. Существуют также рынки, на которых стороны договариваются о будущих поставках. Котировки обменных курсов иностранных валют ежедневно печатаются в финансовой прессе.

На данном рынке отсутствует ежедневный клиринг. Контракты нестандартны и соответственно не существует организованного вторичного рынка. В то же время имеет место рынок стандартных фьючерсных контрактов на валюту, где присутствует клиринг, с помощью которого участвующие стороны могут закрывать свои позиции обратными сделками. Поэтому небольшое число контрактов оканчивается реальной поставкой иностранной валюты.

Рынок свопов — это рынок, где совершаются сделки по обмену портфелями форвардных контрактов или сделки об обмене платежами в будущем. В качестве предмета обмена могут выступать процентные ставки на обязательства, валюта, активы (облигации) товары и др.

Всех участвующих в сделках можно разделить на три группы: спекулянтов, арбитражеров и хеджеров. Каждый из них выполняет определенные функции, способствующие работе срочного рынка.

Спекулянт (speculator), к примеру, — это лицо, стремящееся получить прибыль за счет разницы в курсах финансовых инструментов. Используя экономико-математические и статистические методы прогнозирования и оценки спроса и предложения, они могут «зарабатывать» деньги в течение торгового дня или нескольких дней, недель, месяцев. При этом спекулянты могут играть как на понижение цены («медведи»), так и на повышение цены («быки») контракта или опциона.

Некоторой разновидностью спекулянтов являются арбитражеры, которые извлекают прибыль за счет одновременной покупки и продажи одинаковых или сходных активов на разных рынках при благоприятной для них разнице цен. Арбитражные сделки характерны тем, что получаемая прибыль вкладчика не сопровождается особым риском и отвлечением из оборота на большой срок инвестиций.

Хеджирование, или страхование — это биржевое страхование ценовых потерь на физическом (наличном, реальном) рынке по отношению к фьючерсному или опционному рынку. Цель хеджирования заключается в переносе риска изменения цены с одного лица — хеджера на другое — спекулянта. В качестве хеджеров могут выступать два участника, один из которых страхуется от риска повышения, а другой — от риска понижения цены.

Надо особо подчеркнуть, что все типы стратегий биржевой торговли направлены на получение прибыли не за счет производства и реализации продукции, пользующейся спросом, а за счет разницы в ценах активов. В этом смысле всех участников биржевой торговли можно отнести к спекулянтам, целью которых является купить дешевле, а продать дороже.

11.1. Форвардные сделки

Для заключения форвардной сделки, как правило, используется нестандартный контракт, предметом которого является соглашение между двумя сторонами о будущей поставке. Все условия сделки оговариваются сторонами в момент заключения договора.

Исполнение контракта происходит в соответствии с условиями договора в назначенные сроки. Поскольку каждая сторона, стремясь осуществить свою стратегию, определяет удобные для себя условия, трудно и порой невозможно найти третью сторону, интересы которой соответствовали бы первым двум. С этой точки зрения форвардный контракт следует признать узко направленным на удовлетворение потребностей сторон на момент сделки.

Лицо, которое обязуется поставить соответствующий актив по контракту, открывает «короткую позицию», т.е. продает форвардный контракт. Лицо, приобретающее актив по контракту, открывает «длинную позицию», т.е. покупает контракт.

Форвардный контракт чаще всего заключается для осуществления реальной продажи или покупки соответствующего актива, в том числе и в целях страхования поставщика или покупателя от возможного неблагоприятного изменения цены.

Существуют определенные ситуации, когда форвардный контракт не исполняется. Так, к примеру, если поставщик акций к моменту исполнения сделки увидит, что курс СПОТ* значительно возрос по сравнению с указанным в контракте, то у него возникает искушение продать акции третьему лицу. При этом поставщик получит большую прибыль, включая расходы на штрафные санкции. Причем сдерживающими факторами в такой ситуации могут стать лишь желание стороны сохранить имя честного бизнесмена или перспектива развития долгосрочных отношений.

* СПОТ (spot): а) вид сделки на наличные товары или финансовые инструменты, предполагающей немедленную оплату; б) цена, по которой продается финансовый инструмент с немедленной или с очень быстрой оплатой.

Форвардный контракт может заключаться с целью игры на разнице курсовой стоимости активов, т.е. на спекулятивной основе. В этом случае лицо, предполагающее, что цена финансового инструмента в будущем возрастет, открывает «длинную» позицию. Лицо, рассчитывающее, что цена инструмента в будущем уменьшится, займет «короткую» позицию.

Пример. Покупатель контракта полагает, что к 1 июня курс акций АО «Русские самоцветы» на спотовом рынке превысит 1000руб. Поэтому он решает купить контракт. Если же предположения инвестора окажутся верными и курс возрастет до 1400 руб., то, приобретая акции по форвардному контракту за 1000 руб., инвестор сразу же продает их за 1400 руб., получив при этом прибыль в размере 400 руб. за акцию. И наоборот, если расчеты инвестора оказались неверными и курс акций на спотовом рынке упал до 800 руб., то инвестор понесет потери в размере 200 руб. с каждой акции (1000 руб. — 800руб.).

При заключении контракта продавец контракта рассчитывал на понижение курса. Если его ожидания действительно оправдались и к 1 июня курс бумаг упал до 800 руб. за акцию, то продавец контракта перед его исполнением приобретет акции по 800 руб. за штуку и продает их покупателю контракта по 1000 руб. за акцию. Выигрыш от сделки для него составит 200 руб. на одну акцию.

Как видно из указанного примера, каждая из сторон форвардного контракта придерживается определенного прогноза об изменении курса ценных бумаг. В результате согласования условий контракта назначается цена поставки ценных бумаг, которая остается неизменной в течение всего срока действия форвардного контракта.

По истечении некоторого отрезка времени может заключаться новый форвардный контракт, в котором в зависимости от складывающейся ситуации на рынке ценных бумаг может быть зафиксирована новая цена поставки бумаг.

В момент заключения форвардного контракта возникает вопрос об его цене. Для ответа на этот вопрос рассмотрим форвардный контракт на безрисковые ценные бумаги, которые позволяют получить инвестору определенную прибыль.

Как уже отмечалось ранее, доходность к погашению — наиболее распространенный способ оценки процентной ставки бумаги или ее доходности. Спот-ставка (spotrall) может быть рассчитана для любой безрисковой ценной бумаги, лежащей в основе форвардного контракта или спот-контракта. Такой контракт после его подписания предполагает его исполнение.

Как правило, спот-ставка на определенную безрисковую ценную бумагу на один год известна, поскольку для ее определения можно воспользоваться результатами анализа рыночного курса подобных ценных бумаг.

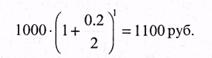

Пример. Инвестор заключил форвардный контракт на поставку через полгода акции АО «Русские самоцветы». В момент заключения контракта цена акции равна 1000 руб., а спот-ставка, непрерывно начисляемая доходность без риска, составляла 20%. В нашем случае инвестор имеет возможность купить акцию в настоящий момент за 1000 руб. или по некоторой цене через полгода. Сточки зрения его финансовых затрат выбор первого варианта расчета за акции или второго должен быть для него равнозначным. В противном случае он может совершить арбитражную операцию и получить прибыль. Таким образом, 1000 руб. в настоящий момент должны представлять собой не что иное, как дисконтированную стоимость будущей цены акции, которую инвестор согласен заплатить через шесть месяцев. Другими словами, инвестор может не покупать акции «Русские самоцветы», а положить эти средства, к примеру, на депозитный счет в банке под ставку без риска и получить требуемую сумму через полгода для приобретения акции.

Следовательно, заключая спот-контракт, инвестор установит цену, которая должна быть равна:

где Ра — цена акции;

r — ставка доходности без риска;

m — число периодов начисления в год, t — число лет.

Если на момент поставки спот-цена (форвардная цена) будет отличаться от данной цены, то инвестор совершит арбитражную операцию. При этом возможны два случая:

- форвардная цена оказалась заниженной;

- форвардная цена оказалась завышенной.

В первом случае, когда форвардная цена занижена, вкладчик может занять акцию у брокера, затем продать ее, а полученные деньги инвестировать под ставку без риска. Одновременно он приобретет форвардный контракт, в соответствии с которым обязуется заплатить через полгода, предположим, 1050 руб. Через полгода вкладчик получит сумму денег, равную:

Заплатив из них 1050 руб. за приобретение акции по контракту, он вернет ее брокеру и получит прибыль, равную:

Во втором случае, когда форвардная цена завышена и составляет, к примеру, 1175 руб., инвестор продаст форвардный контракт и купит акцию, заняв на полгода средства под процент без риска. Через шесть месяцев вкладчик поставит акцию по контракту и получит 1175 руб. Возвращая взятый кредит в размере:

он получит прибыль, равную:

Аналогично указанному примеру можно определить цену контракта как на больший, так и на меньший срок. Например, предположим, что через три месяца покупатель контракта решил его продать. Цена акции в момент продажи составляла 1175 руб., цена поставки — 1100 руб. Тогда будущая стоимость сегодня эквивалента сумме:

где PV— текущая стоимость (present flow).

Таким образом, инвестировав 1047,6 руб. и купив по некоторой цене контракт, инвестор сможет получить через три месяца акцию. Однако это обстоятельство не исключает покупку им акции сегодня по цене 1175 руб.

Чтобы исключить арбитражную операцию и сделать инвестора безразличным к возможности выбора первого или второго случая, необходимо установить такую цену форвардного контракта, которая была бы равна:

1047,6 руб. + f= 1175 руб., где f — цена контракта.

Тогда f = 1175 руб. — 1047,6 руб. = 127,4 руб.

Используя указанные рассуждения, можно определить цену форвардного контракта (нового контракта), заключаемого в момент продажи первого контракта со сроком исполнения три месяца:

Полученная величина (1233,75 руб.) должна быть равна цене поставки, зафиксированной в первом контракте, плюс будущая стоимость форвардного контракта к моменту его истечения. Можно записать, что:

Таким образом, цена форвардного контракта равна разности между ценой поставки и текущей стоимостью будущего контракта. Если же это условие будет нарушено, то возникает возможность совершить арбитражную операцию. В нашем примере любое отклонение от 89,17 руб. может привести к арбитражной операции. Например, если форвардный контракт будет стоить больше, чем 89,17 руб., то инвестор продаст контракт и купит акцию. Если цена контракта будет меньше 89,17 руб., то инвестор купит контракт и продаст акцию.

Для подтверждения сказанного рассмотрим гипотетический пример. Имеется два портфеля ценных бумаг А и Б, включающие в себя по одной акции. При формировании портфеля А инвестор занял «длинную» позицию, форвардный контракт стоит f, текущая стоимость будущих поступлений — PV, стоимость портфеля А составит:

где К — цена поставки в конце периода Т.

Цена портфеля Б равна S, т.е. инвестор приобрел акцию в конце периода Т. Поскольку будущая стоимость акции, входящей в портфель А, достигает К в конце периода Т, то можно говорить, что стоимости портфелей А и Б равны. Отсюда следует и другой важный вывод: в начале периода T текущие стоимости будущей поставки акций, входящих в портфели А и Б, равны. Если это условие КТ небудет соблюдено, то возникает возможность совершить арбитражную операцию. Тогда можно записать, что:

или

где S — цена портфеля ценных бумаг.

Поскольку в момент заключения контракта а = 0, К = F, где F — форвардная цена, фиксируемая в контракте в момент его заключения, отсюда:

или

Таким образом, можно утверждать, что цена форвардного контракта зависит от ставки доходности актива (спот-ставки), лежащего в его основе, и периода времени Т, в течение которого исходная сумма денег для начисления сложных процентов увеличивается с каждым периодом начисления. Соответственно доходность актива в каждом контрактном случае может быть рассчитана по формулам, приведенным в главе 4.

Например, доходность долгосрочных бескупонных облигаций может быть определена по формуле:

где n — срок погашения;

с — будущая стоимость облигации;

k — курс или цена покупки;

р — стоимость облигации.

Для расчета доходности краткосрочных обязательств можно использовать следующую формулу:

где t — число дней до погашения;

N — номинал;

В = [360,365 или 366 дней] — используемая временная база.

В отечественной практике данный показатель получил название эффективной доходности — УТМ (yield to maturuty). Рассчитывается он по формуле сложных процентов для сравнения эффективности проводимых операций с ценными бумагами, имеющими различные сроки погашения.

Если краткосрочная бескупонная облигация приобретается с целью проведения арбитражных операций, то при оценке доходности учитываются цены и сроки купли-продажи. Расчет доходности осуществляется по формуле:

или

где Р1 — цена в момент покупки;

Р2 — цена в момент перепродажи;

t1 — число дней до погашения в момент покупки;

t2 — число дней до погашения в момент перепродажи.

С учетом используемых обозначений формула текущей стоимости подобных обязательств будет иметь вид:

где у — рыночная ставка доходности.

Поскольку номинал бескупонной облигации (N) принимается за 100%, то ее номинальная курсовая стоимость равна:

Пример. Какую цену заплатит инвестор за бескупонную облигацию с номиналом в 100 руб. и погашением через 90 дней, если требуемая норма доходности равна 12%? Подставив в формулу (11.14) данные задачи, получим: 97,12 руб.

Одним из вопросов, решаемых инвестором при заключении форвардного контракта, является обоснование максимальной цены, по которой облигацию можно купить. Как правило, в сделках цена облигации рассчитывается на уровне дисконтированной суммы всех будущих поступлений в последующее время.

В качестве спот-ставки дисконта принимается минимально приемлемый уровень доходности. Поступления от облигации равны дисконтированной сумме купонных платежей (Рл) и погасительного платежа, равного номиналу (С), также дисконтированного к моменту покупки облигации. Эти поступления должны быть равны цене облигации с купонными выплатами:

где Р — цена облигации;

Рл — купонные платежи;

С — погасительный платеж.

Особое место в сделках на форвардном валютном рынке занимает форвардная цена контракта. При ее расчете в качестве спот-ставки выступает ставка без риска, существующая в стране данной валюты. Это связано с тем, что вкладчик может получить доход от валюты, инвестируя свои средства под процент без риска. Поэтому для определения форвардной цены необходимо воспользоваться следующей формулой:

где S — цена единицы иностранной валюты, выраженная в национальной валюте;

r — непрерывно начисляемая ставка без риска для национальной валюты;

rj — непрерывно начисляемая ставка без риска для иностранной валюты.

Цена форвардного контракта соответственно равна:

Инвестор имеет две возможности:

- купить иностранную валюту на сумму S национальной валюты сегодня. В этом случае в течение всего периода Tон может получать на нее процент, равный rj;

- купить форвардный контракт на приобретение иностранной валюты в будущем, заплатив точно такую же сумму в национальной валюте, что и в первом случае. Разница состоит лишь во времени, в течение которого текущая стоимость будущих поступлений дисконтируется с помощью сложных процентов.

Для того чтобы исключить арбитражные операции, существует ряд правил, связанных с сопоставимостью ценности валюты на разных валютных рынках мира, паритетом процентных ставок и покупательной способности, а также экономическим состоянием страны.

Рассмотрим эти факторы более подробно.

Если одна и та же валюта, к примеру доллар, имеет различную цену на двух разных форвардных рынках, то возникает возможность совершить арбитражную операцию. Соответственно, действия арбитражеров окажут воздействие на валютные курсы или кросс-курсы*, что в последующем исключит проведение арбитражной операции.

* Если существуют форвардные курсы валют А к Б и А к В, то они предполагают некоторое соотношение обмена и для валют Б с В. Данное соотношение называют кросс-курсом.

Для исключения арбитражных операций рекомендуем придерживаться ряда принципов, лежащих в основе теорем о паритете процентных ставок и паритете покупательной способности.

Теорема о паритете процентных ставок, в основе которой положен принцип доходности, говорит о том, что вкладчик должен получать один и тот же доход от инвестиций в инструменты без риска как в одной, так и другой стране. При нарушении этого принципа возникает арбитражная операция.

В основу теоремы о паритете покупательной способности положен принцип соотношения обменного курса двух валют уровню цен на товары в этих странах. При этом курсы валют должны изменяться в соответствии с изменением цен на товары в этих странах. Несоблюдение этого принципа открывает возможность для совершения арбитражной операции.

Существуют также форвардные контракты, заключаемые в целях купли-продажи определенных видов товаров. Расчет цены контракта выполняется подобно указанным выше методам.

11.2. Фьючерсный контракт

Фьючерсный контракт — это стандартное соглашение между двумя сторонами как по условиям будущей поставки, так и по базисному активу, который разрешен биржей к торговле.

Биржа разрабатывает условия контракта, которые являются стандартными для каждого конкретного вида актива кроме цены. Поскольку условия контракта одинаковы для всех инвесторов, для них существует высоколиквидный вторичный рынок. Организуя этот рынок, биржа формирует институт дилеров, которым предписывает «делать рынок» на постоянной основе по соответствующим контрактам. При этом инвестор уверен, что всегда сможет купить или продать фьючерсный контракт, т.е. в последующем ликвидировать свою позицию путем заключения офсетной, или обратной сделки.

«Купить» фьючерсный контракт — это значит взять на себя обязательство принять от биржи первичный актив и, когда наступит срок исполнения контракта, уплатить по нему бирже в соответствии с установленным ею порядком для данного контракта.

«Продать» фьючерсный контракт — это значить принять на себя обязательство поставить (продать) бирже первичный актив, когда наступит срок исполнения контракта, и получить за него от биржи соответствующие денежные средства согласно цене продажи данного контракта.

Фьючерсный контракт, заключенный с целью поставки по нему какого-либо биржевого актива, есть форвардный контракт. Фьючерсный контракт имеет своей целью получение положительной разницы в ценах от операций по его купле-продаже независимо от лежащего в его основе реального биржевого актива, включая любой абстрактный.

Существенным преимуществом фьючерсного контракта является то, что его исполнение гарантируется расчетно-клиринговой палатой. Заключая контракт, инвесторам нет необходимости выяснять финансовое положение своего партнера. Однако при заключении контракта расчетная палата предъявляет ряд требований к вкладчикам. При открытии как с «длинной», так и «короткой» позиции инвестор обязан внести в качестве залога на счет брокерской компании некоторую сумму денег. Данная сумма носит название первоначальной маржи, а счет, на который вносится залог, называется маржевым счетом. Минимальный размер маржи устанавливается расчетной палатой на основе прошлого опыта, т.е. исходя из наблюдавшихся максимальных дневных отклонений цены актива. Брокер может также потребовать от своего клиента внести маржу в большей сумме. Расчетная палата же устанавливает нижний уровень маржи.

Первоначальная маржа обеспечивает некоторую (не в полной мере) защиту расчетной палаты. Поэтому существует дополнительное требование, связанное с поддерживающей маржой. Так, инвестор должен открыть фьючерсный счет в брокерской фирме и иметь на счете сумму денег, равную или больше некоторой доли (примерно 65%) первоначальной маржи. Если данное требование не выполняется, то инвестор получит от брокера маржевое уведомление о внесении дополнительной суммы денег до уровня первоначальной маржи (вариационной маржи). При невыполнении данного требования брокер может ликвидировать позицию инвестора путем заключения офсетной сделки за счет инвестора.

По итогам каждого дня торговли контрактами расчетная палата производит перерасчет позиций инвесторов, переводит сумму выигрыша со счета проигравшей на счет выигравшей стороны, а также корректирует позиции сторон по фьючерсным контрактам или ограничивает общее их число.

С целью исключения чрезмерной спекуляции на фьючерсных контрактах и усиления системы гарантий исполнения сделок биржа устанавливает по каждому виду контракта лимит отклонений фьючерсной цены текущего дня от котировочной цены предыдущего дня. Как правило, лимитные отклонения (вверх и вниз) составляют 5%. Это значит, что в ходе текущей торговой сессии фьючерсная цена, равная, к примеру, 100 руб., может колебаться от 95 руб. до 105 руб. Если фьючерсная цена выходит за границы данного интервала, то биржа приостанавливает торги. Торговля контрактами может приостанавливаться как на небольшой промежуток времени в течение одного торгового дня, так и на несколько дней. Прекращение торговли контрактами на определенный срок влечет за собой снижение ценовых колебаний, предотвращение банкротств и уменьшение спекуляций, а также падение ликвидности фьючерсных контрактов.

Иногда биржа может изменить ценовые границы или снять ограничения для месяца поставки товара по фьючерсному контракту. В связи с этим следует заметить, что лишь несколько процентов от общего базисного актива оканчиваются поставкой. Видимо этим обстоятельством можно объяснить тот факт, что стоимость контракта в месяц поставки практически не отличается от оптовой цены, т.е. текущей рыночной цены актива.

Один и тот же биржевой актив, как правило, имеет разные цены на физическом (наличном, реальном) и на фьючерсном рынках. Основное отличие указанных рынков состоит в том, что на физическом рынке купля-продажа актива происходит в текущий момент времени, в то время как на фьючерсном рынке сделки могут состояться в течение определенного промежутка времени, составляющего порой от нескольких дней до трех лет. Соответственно, в течение этого периода времени под воздействием спроса и предложения фиксируемая в контракте фьючерсная цена может вопреки ожиданиям инвесторов измениться. При заключении фьючерсного контракта фьючерсная цена может быть выше или ниже цены слот для данного актива. Ситуация, когда фьючерсная цена выше спотовой цены, называется контанго (премия). Ситуация, когда фьючерсная цена ниже цены спот, называется бэквардейшн (скидка).

Указанные ситуации базируются на гипотезе ожиданий инвесторов, в основе которой заложен принцип равенства текущей цены покупки фьючерсного контракта и ожидаемой спотовой цены на дату поставки, или:

где Pf - текущая цена покупки фьючерсного контракта;

Рs — ожидаемая спотовая цена актива на дату поставки.

Если спекулянт будет придерживаться гипотезы ожиданий, то вряд ли он сможет выиграть или проиграть на фьючерсном рынке, занимая при этом любую позицию по фьючерсному контракту. К примеру, спекулянт, покупающий контракт, согласится уплатить Рf на дату поставки за актив, который, как ожидается, будет стоить к этому времени Рs, и получить выигрыш в размере Рs – Pf, равный нулю. Напротив, спекулянт, продающий актив Рf и совершающий тем самым обратную сделку по цене на дату поставки, предполагает получить выигрыш в размере Pf - Рs, который равен нулю.

Если придерживаться взглядов Дж.М. Кейнса о том, что хеджеры, продавая фьючерсные контракты, стимулируют спекулянтов с помощью ожидаемой доходности, которая должна быть больше безрисковой ставки, то для этого требуется, чтобы фьючерсная цена была меньше ожидаемой спотовой цены, т.е.:

Данное соотношение получило название «нормальное бэквардейшн» (normal backwdation), что подразумевает рост фьючерсной цены в течение срока действия контракта, как показано на рис.11.1.

Руководствуясь соотношением (11.19), спекулянт, купивший фьючерсный контракт по цене Pf, будет надеяться продать его на дату поставки (или незадолго до нее) по более высокой цене (рис. 11.2).

Существует и противоположная указанному мнению гипотеза о том, что хеджеры стимулируют спекулянтов ожидаемой доходностью по «короткой» позиции, превышающей безрисковую ставку. Это обстоятельство требует, чтобы фьючерсная цена была выше ожидаемой спотовой цены, т.е.:

В результате спекулянт, продавший фьючерсный контракт по цене Pf, будет надеяться выкупить его на дату поставки по более низкой цене Ps. Эта взаимосвязь фьючерсной цены и ожидаемой цены спот получила название «нормальное контанго» (normal contango), что подразумевает ожидание роста фьючерсной цены в течение срока действия контракта.

На рис. 11.1 показано, что к моменту поставки фьючерсная цена равна спотовой цене. Эта ситуация возникает тогда, когда инвестор может реально принять или поставить актив по фьючерсному контракту. Если к этому моменту времени возникнет разница между фьючерсной и спотовой ценой, то инвестор осуществит арбитражную операцию (рис. 11.2 и 11.3), что позволит получить прибыль.

Разница между текущей ценой актива или ценой актива для немедленной поставки и соответствующей фьючерсной ценой или ценой покупки, установленной во фьючерсном контракте, принято называть базисом фьючерсного контракта. В зависимости от того, выше фьючерсная цена или ниже спотовой цены актива, базис может быть положительным или отрицательным. Как правило, к моменту истечения срока исполнения контракта фьючерсная и спотовая цены равны и соответственно базис также становится равным нулю.

Изменение базиса во времени связано с различиями в скорости изменения цен на фьючерсном и физическом рынках. Базис может расширяться или сужаться. Если цены на фьючерсном рынке, к примеру, снижаются быстрее, чем на физическом, то базис сужается.

Руководствуясь указанными предпосылками, можно показать, что инвестор с короткой позицией по фьючерсному контракту и длинной позицией по базисному активу (т.е. владеющий активом) получит выигрыш, если базис будет положительным и расширяется. При этом от падения фьючерсной цены могут выиграть только те инвесторы, которые продают фьючерсы, в то время как от роста енотовой цены получат прибыль владельцы активов.

Важное значение при формировании фьючерсной цены имеет оценка расходов, связанных с поставкой и с владением активом в течение времени действия контракта. Действительно, покупка актива влечет за собой не только упущенную прибыль, но и расходы, связанные с хранением и страхованием актива, комиссионные сборы, налоги и т.п. В результате стоимость фьючерсного контракта включает в себя:

где Fa— стоимость фьючерсного контракта на биржевой актив;

Jg — рыночная цена актива на физическом рынке;

Зх — банковский процент по депозитам;

Sа — расходы по хранению и страхованию.

Если условия данного уравнения не выполняются, то возникает возможность совершить арбитражные операции. Например при Fa > Sa + Jk + Зx.

Инвестор продает фьючерсный контракт и купит актив, лежащий в основе этого контракта, заняв средства под процент Jk (процент по кредиту).

Если Fa < Sa + Jg, то вкладчик купит фьючерсный контракт и продаст актив, разместив средства от продажи под процент Jg.

В указанных выше неравенствах проценты по кредитам (Jk) и депозитам (Jg) не равны, т.е. Jk < Jg.

Если биржевой актив сам по себе приносит определенный доход, к примеру дивиденд по акции, то этот доход следует вычесть из банковского процента по кредиту. Тогда:

где tg — число дней до окончания действия фьючерсного контракта;

Jа — средний размер дивиденда в процентах от акции.

Как уже отмечалось ранее, инвестор может занять «длинную» позицию по одному фьючерсному контракту и «короткую» позицию для одного и того же базисного актива, но с разными датами поставки. Инвестор, действующий таким образом, спекулирует на изменении разницы цен двух контрактов, которая представляет собой базис для данных позиций. Разница между двумя фьючерсными ценами для различных сроков поставки называется спрэд. Лица, занимающиеся спекуляцией на базисе, уменьшают или исключают риск, связанный с динамикой цен, называются спредерами.

Можно записать:

где Fa2 — фьючерсная цена актива с более отделенной датой поставки;

Fa1 — фьючерсная цена актива с более близкой датой поставки.

Если цена поставки положительна (Fa2 > Fa1), то мы имеем ситуацию «контанго». И наоборот, если цена поставки отрицательна (Fa2 < Fa1), то — «бэквардейшн». Когда величина спрэда меньше или превышают цену поставки, возникает желание совершить арбитражную операцию.

Чтобы понять механизм формирования цены поставки, рассмотрим следующий пример.

Пример. Поставка товара через 4 месяца. F = 1000 руб. за одну тонну товара, S = 600 руб. Расходы по хранению и страхованию 20 руб. в месяц за одну тонну. Инвестору могут выдать кредит из расчета 40% годовых.

Действия инвестора сводятся к следующим этапам:

- продажа контракта;

- заем средств на четыре месяца под 40% годовых;

- покупка товара;

- поставка товара по фьючерсному контракту через четыре месяца.

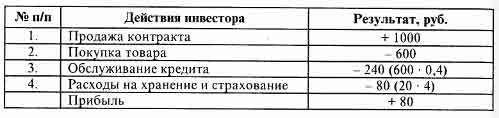

В итоге его прибыль составит 80 руб. (см. табл. 11.1).

Таблица 11.1.

Если стоимость фьючерсного контракта составит F = 950 руб. за тонну товара, то при всех других равных условиях указанного примера действия инвестора сведутся к следующим этапам: а) приобретение товара в долг на четыре месяца и продажа его; б) открытие депозитного счета на вырученные от продажи товара деньги под 36% годовых; в) покупка 4-х месячного фьючерсного контракта; г) возвращение долга по окончании контракта. В результате предпринятых действий инвестор получит прибыль, равную:

1035,5 - 950 = 85,5 руб.

11.3. Финансовые фьючерсы

До 70-х годов фьючерсные контракты заключались только на сельскохозяйственные товары и естественные ресурсы. С этого времени на ведущих биржах мира были внедрены финансовые контракты на иностранную валюту, ценные бумаги с фиксированным доходом и рыночные индексы. Так, торговля контрактами на валюту началась в 1972 г., процентные активы — в 1975 г., фондовые индексы — в 1982 г.

В конце 2000г. ММВБ и Санкт-Петербургская валютная биржа практически одновременно начали торги валютными фьючерсными контрактами. Для ММВБ это стало возобновлением торгов, для СПВБ — абсолютно новым проектом, который развивается фактически «с нуля».

Финансовые фьючерсные контракты являются более сложными инструментами по сравнению с другими фьючерсными контрактами, в основе оценки которых лежат, как правило, определенные активы.

Первичным (наличным) рынком процентных фьючерсных контрактов является рынок банковских депозитных ставок от трех месяцев до ряда лет.

Депозитные вклады могут быть как в национальной валюте, так и в валюте других государств. При этом процентные ставки будут различаться. Процентные ставки по депозитам в иностранной валюте обычно привязываются к этим ставкам на национальном рынке соответствующей валюты, если имеет место достаточно свободный перелив капиталов между этими странами. Например, за последние десять лет стоимостной объем открытых позиций (по номиналу) по производным финансовым инструментам существенно вырос — более чем в 10 раз. При этом операции с процентными фьючерсами увеличились в 14 раз. Причем как показывает опыт, происходит размыв границ между кратко-, средне- и долгосрочными инвестициями. В то же время под воздействием экономических, политических и других факторов возрастает риск потери вложенного капитала и соответственно отток инвестиций с одной страны в другую при сокращении долгосрочных кредитов и сделок.

Краткосрочный процентный фьючерс.

Первичным рынком (физическим, реальным) для краткосрочных процентных фьючерсных контрактов является рынок банковских депозитных процентных ставок па срок до одного года.

Краткосрочный процентный фьючерсный контракт — это фьючерсный контракт, в основе оценки которого лежит краткосрочная процентная ставка определенной облигации, выпущенной в обращение на срок до одного года.

Краткосрочный процентный фьючерсный контракт — стандартный биржевой договор о купле-продаже краткосрочного процента на базе индексной цены финансового инструмента, определяемой в виде:

100 - r,

где r — доходность финансового инструмента, лежащего в основе контракта, в процентах.

Процент, как и индекс, это просто число, купля-продажа которого не имеет реального смысла, поскольку вместо поставки при оценке доходности рассматривается разность цен в денежной форме.

Как правило, стандартная форма краткосрочного фьючерсного контракта содержит:

- цену фьючерсного контракта, или индекс, равный разности между цифрой сто и процентной ставкой, равной дисконтной от продаваемой ценной бумаги;

- стоимость фьючерсного контракта, или цену, установленную биржей, т.е. сумму денег. Например, 800 тыс. долларов или 1 млн немецких марок и т.д.;

- минимальное изменение цены контракта на один базисный пункт, измеряемый шагами цены;

- минимальное изменение стоимости контракта. Определяется путем умножения стоимости фьючерсного контракта на минимальное изменение цены и относительное время жизни контракта. Например, стоимость контракта — 0,5 млн дол. США, шаг — 0,01% или 0,0001, относительное время жизни 3-х месячного контракта — 3/12 или 0,25. Тогда минимальное изменение стоимости контракта равно 0,5 млн дол. 0,0001 • 0,25 = 12,5 дол.;

- период поставки — физическая поставка отсутствует. При этом передача определенной суммы денег из рук в руки не происходит. Если контракт не закрывается офсетной сделкой до истечения срока

- его действия, то в последний торговый день месяца происходит закрытие контракта по биржевой расчетной цене. Расчеты по контракту осуществляются на следующий рабочий день последнего торгового дня;

- биржевую расчетную цену — трехмесячную ставку на депозиты в соответствующей валюте на наличном рынке последнего рабочего дня.

Рассмотрим следующие примеры.

Пример. Доходность облигации составляет 10%. Котировка фьючерсной цены в этом случае равна: 100 - 10 = 90%.

Если фьючерсная цена равна 90%, то доходность облигации составляет 100 - 90 = 10%.

Для определения биржей в контрактах числа шагов, т.е. минимального изменения цены на один базисный пункт, рассмотрим контракт. Выписан он на 91 день, номиналом 100000 дол. Шаг цены равен одному базисному пункту (0,01 % или 0,0001). Тогда цена шага составит:

Если инвестор купил контракт за 90 дол., а через несколько дней продал его за 89,95 дол., шаг цены — один базисный пункт. Цена шага равна 2,49 дол. Цена изменилась на:

где F1 — фьючерсная цена в момент t1;

F2 — фьючерсная цена в момент t2.

В результате можно рассчитать потери от сделки:

Пример. Инвестор приобрел два депозитных фьючерсных краткосрочных (трехмесячных) контракта номинальной стоимостью 500 дол. Начальная маржа составляла 750 дол.

По контракту на дату поставки покупатель должен разместить 500 тыс. дол. в определенном банке на открытом ему продавцом 3-х месячном депозите. Условия контракта позволяют осуществить взаиморасчет с продавцом деньгами. Существуют четыре месяца поставки: июнь, сентябрь, декабрь, март. Днем поставки считается первый рабочий день после последнего торгового дня. Последний торговый день — это третий вторник месяца поставки. Максимально возможное отклонение в течение торгового дня от котировочной цены предыдущего дня составляет 100 базисных пунктов. Цена шага равна:

По данному контракту возможны три варианта действий инвестора. Рассмотрим их последовательно.

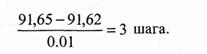

I. Вкладчик приобрел два контракта по цене 91,62 дол. и продал их по цене 91,65 дол.

Число шагов по формуле (11.24) составило:

Доход инвестора за 15-дневный срок владения контрактами будет равен:

После завершения операции вкладчику возвращается 1500 дол., которые он внес в качестве маржи.

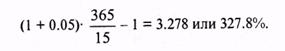

Тогда доходность за рассматриваемый период (15 дней) составит:

Эффективная ставка процента в расчете на год будет равна:

II. Инвестор купил два контракта по цене 91,62 дол. с целью получить в день поставки два депозита. В день поставки покупатель переводит на один из банков продавца 1 млн дол. В последний торговый день расчетная палата объявляет цену поставки, т.е. цену, по которой будут произведены окончательные взаиморасчеты между сторонами.

Цена поставки определяется следующим образом. В последний торговый день расчетная (клиринговая) палата произвольно выбирает из списка примерно 10-15 банковских учреждений, которые предлагают 3-х месячные депозиты. Из полученной выборки палата исключает три самые высокие и низкие ставки, а на основе оставшихся ставок рассчитывается их среднее арифметическое значение, предположим, равное в нашем примере 8,3%. Тогда цену поставки можно получить путем вычитания от 100 полученной котировочной ставки:

Цена поставки = 100 - 8,3 = 91,7% от номинала.

В результате роста цены контракта (91,7) покупатель в качестве переменной маржи должен получить выигрыш в размере (см. формулу 11.24):

Кроме того, покупателю возвращается 1500 дол. начальной маржи.

Если реальная ставка депозита в выбранном банке оказалась ниже чем котировочная, то покупатель должен получить от продавца дополнительную сумму денег.

Эта разница составит:

где 8,3% — полученное среднеарифметическое значение;

8,25% — реальная ставка депозита в банке.

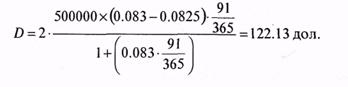

Дополнительная сумма денег, получаемая покупателем от продавца, будет равна:

где D — сумма доплаты;

rs — котировочная процентная ставка депозита;

rd — ставка по выбранному депозиту;

t — число дней, на которое открыт депозит;

Н — номинал депозита;

n — число контрактов.

В нашем примере покупатель дополнительно должен получить от продавца сумму в размере:

Представим себе, что, приобретая контракты на процентные депозиты, инвестор ожидал получить доходность на уровне 8,38%. Проверим, получил ли вкладчик ожидаемую доходность от своих инвестиций. Для расчета используем следующую формулу:

где r — доходность операции;

rd — котировочная ставка доходности;

М — сумма переменной маржи.

В нашем случае используются показатели в расчете М и D на один контракт, т.е.:

III. Покупатель выбирает вместо поставки взаиморасчет с продавцом деньгами. В этом случае ему выплачивается переменная маржа, равная 200 дол. и возвращается начальная маржа. При этом инвестор, как показано в предыдущем варианте, уже получил доходность, равную по сумме 8,38%.

Полученный результат можно проверить по следующей формуле:

Пример. Рассмотрим казначейский вексель США номиналом 1 млн дол., до погашения которого остается три месяца.

По контракту продавец должен поставить бумагу в течение одного из трех дней до погашения: 89,90 или 91 день. Котировка фьючерсной цены дается на индексной базе, т.е.:

где d — котировка векселя на базе дисконта или ставки доходности из расчета на год.

Например, ставка дисконта равна 10%. Тогда фьючерсная цена составит: 100 — 10 = 90% от номинала.

На момент заключения фьючерсного контракта цена векселя определяется по формуле:

где t2 — период времени с момента заключения контракта до погашения векселя;

r2 — непрерывно начисляемая ставка без риска для периода времени.

Как видно, расчет по указанной формуле практически ничем не отличается от дисконтирования будущих денежных поступлений в настоящее время, т.е. текущей стоимости (presen tvalue), т.е. РV (см. 4 главу).

Поскольку по векселю доход выплачивается только при погашении, то для определения фьючерсной цены воспользуемся формулой оценки будущих денежных поступлений.

Тогда:

где rf — форвардная ставка для периода t2 – t1 или 90 дней.

При ставке, равной 9,875% на 90 дней, фьючерсная цена векселя на момент покупки составит:

Необходимо особое внимание уделить котировке фьючерсных цен, приводимой в специальной финансовой прессе, так как существует определенная взаимосвязь. Например:

где P — котировка фьючерсной цены; F — фьючерсная цена.

Для вышеприведенного примера фьючерсной цены котировка в прессе будет отражена как:

где в уравнении выражение 4 (100 - 97,59) или 4 (100 - F) в формуле (11.32) есть не что иное, как d в формуле (11.29).

Разность (100 - F) — это ставка дисконта из расчета 90 дней. Соответственно, ставка дисконта, принимаемая в расчете, будет равна:

Чтобы по котировке фьючерсной цены определить расходы инвестора на приобретение векселя, необходимо выполнить обратную операцию. Тогда:

где 0,25 — коэффициент, характеризующий отношение 90/360, т.е. срок погашения векселя.

Если, к примеру, остается до погашения 89 или 91 дней, то коэффициент соответственно равен 0,2472 или 0,2528.

Долгосрочный процентный фьючерс.

Долгосрочные процентные фьючерсы — это стандартные фьючерсные контракты, в основе которых лежат долгосрочные, как правило, государственные ценные бумаги (облигации, обязательства), выпущенные в обращение со сроком погашения несколько лет (обычно на 10 и более лет) с фиксированным доходом.

Как правило, стандартная форма долгосрочного контракта содержит:

- цену фьючерсного контракта, устанавливаемую в процентах от номинальной стоимости облигации, ценной бумаги, лежащей в ее основе;

- размер (стоимость) фьючерсного контракта, включающий номинальную стоимость ценных бумаг, разрешенных к поставке. Например, облигации стоимостью 100 тыс. долларов при купонном доходе в 8-10% годовых;

- период, на который заключается контракт — обычно составляет три месяца;

- поставку по контракту — как правило, физическая поставка ценной бумаги по контракту, не ликвидированной до конца срока его действия. Поставка производится отбираемыми биржей видами ценных бумаг, у которых выплата номинала начинается не ранее чем через определенное число периодов времени (кварталов) от установленной даты с соответствующей купонной ставкой, или коэффициентом конверсии. Коэффициент конверсии, или коэффициент приведения — это коэффициент, который приводит цену поставляемой облигации на первый месяц поставки к такому уровню, чтобы ее доходность до погашения удовлетворяла заявленной в условиях выпуска. Таким образом, облигация или казначейское обязательство, поставляемые по контракту будут соответствовать доходности до погашения.

Коэффициент конверсии рассчитывается биржей до начала торговли контрактом. Он остается постоянным для соответствующей облигации на протяжении всего срока действия контракта. При определении коэффициента остающийся срок до погашения облигации определяется в меньшую сторону до целых трех месяцев.

Как правило, на развитом фондовом рынке продается и покупается сразу много различного вида облигаций, отличающихся друг от друга номиналом, сроком обращения, датой выпуска и погашения, купонным доходом. Вместе с тем, при всех одинаковых требованиях к облигациям существуют некоторые различия, делающие их привлекательными для одних инвесторов и сдерживающие их приобретение другими.

Для каждого конкретного месяца поставки биржа заблаговременно устанавливает и публикует перечень облигаций с различными купонными ставками и датами погашения, которые могут быть поставлены в случае, если стороны контракта пожелают его исполнить.

Цена, по которой может быть поставлена облигация, рассчитывается по следующей формуле:

Начисленные проценты — это проценты, которые причитаются продавцу контракта за тот же период времени, который прошел с момента дня поставки и оплаты предыдущего купона.

Пример. При купонном доходе, равном 10000 дол. или 10%, продавец облигации через 30 дней после оплаты последнего купона должен получить:

Продавец имеет право выбора той или иной облигации. Вместе с тем он остановит свой выбор на облигации, которая обойдется ему дешевле всех остальных, т.е. на облигации, для которой разность:

т.е. будет минимальной.

Разница между ценой покупки и ценой поставки (11.34) будет доходом продавца контракта.

При определении фьючерсной цены облигации с купонными выплатами используется следующее уравнение:

где S — полная цена облигации в момент заключения контракта;

J — приведенная стоимость купона.

Пример. Инвестор покупает фьючерсный контракт на облигацию. Срок действия контракта — 210 дней. Непрерывно начисляемая ставка без риска — 10%. Вкладчик предполагает, что по контракту будет поставлена самая дешевая облигация с купоном 11,5, выплата по которому происходит 2 раза в год. Чистая цена спот облигации составляет 110000 дол., коэффициент конверсии — 1,35. Выплата по купону, предшествующему заключению контракта, состоялась 30 дней назад, а следующий будет выплачен через 152 дня. Необходимо определить фьючерсную цену.

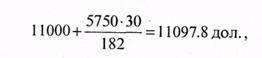

Сначала рассчитаем полную цену спот облигации на момент заключения контракта. Она равна:

где 5750 — купонная доходность за 182 дня.

После этого определяется приведенная стоимость купона, который будет выплачен через 152 дня (152 : 365 = 0,4164):

Затем находится полная цена облигации на момент истечения контракта (210 : 365 = 0,5753):

Из полученной полной цены необходимо вычесть накопленную купонную доходность за 58 дней. Тогда чистая цена равна:

Определим цену для облигации с доходностью до погашения при ставке доходности 11,5%, которая по условию примера соответствует коэффициенту конверсии 1,35 для облигаций с доходностью до погашения 8%. Тогда искомая фьючерсная цена составит:

Таким образом, если инвестору поставят облигацию с доходностью купона 11,5%, то ее цена на момент истечения контракта составит 109843 дол. Если же он получит по контракту действительно самую дешевую облигацию с доходностью до погашения 8%, то ее цена составит 81365,49 дол.

11.4. Валютные фьючерсы

Первичным рынком для фьючерсных контрактов на валютный курс является организуемый банками со специализированными брокерами биржевой рынок или внебиржевой рынок иностранных валют. Как правило, курсы валют приравниваются к 1 дол. США.

Фьючерсный валютный контракт — это договор купли-продажи определенного вида валюты в конкретный день в будущем по курсу, установленному в момент заключения контракта.

Фьючерсные контракты на валюту вне зависимости от места их заключен ия (на бирже или вне биржи) оцениваются на основе принципа паритета процентных ставок и валютного курса. Представляют особый случай определения фьючерсной цены. Для лучшего понимания формирования процентных ставок и курса рассмотрим гипотетический пример.

Представьте себе, что вы планируете в будущем году посетить Америку и Францию. Для поездки в эти страны необходимо накопить определенную сумму денег в течение года. Процесс накопления денег для поездки можно свести к приобретению долларов США и французских франков по мере появления в кошелке свободных денег. Зная о возможностях помещения денег на валютный счет в банке, вы открываете его и кладете на год имеющиеся деньги. По окончании годичного срока можно получить номинал и проценты в долларах. Если при этом курс доллара будет расти более высокими темпами, т.е. давать больший доход по сравнению с франками, то вы предпочтете расчет долларами и наоборот, если франки будут приносить больший доход, то вы приобретете франки.

Посмотрим, что произойдет с инвестированным долларом. Стратегия, связанная с инвестированием доллара в безрисковые бумаги США с доходностью Rus, принесет через год денежные средства в размере 1 дол. (1 + Rus). Стратегия, связанная с инвестированием доллара во французские безрисковые бумаги с доходностью Rff при обменном спотовом курсе и фьючерсной цене, принесет через год сумму в долларах в размере:

где Ps и Pf — выражены в долларах за франк.

Поскольку стоимость, полученная в результате этих стратегий, одинакова и составляет 1 доллар, то выплаты по ним должны быть одинаковыми:

Фьючерсную цену франка можно получить из уравнения (11.38), представив ее как уравнение паритета процентной ставки и курса:

Следовательно, если текущий обменный курс франка равен 0,166 дол., а годичные безрисковые ставки в США и Франции равны соответственно 4 и 5%, то годичная фьючерсная цена франка составит:

В соответствии с уравнением (11.20) цена поставки составляет:

Чистая выгода от владения долларом или цена поставки составит 0,008 дол. В общей форме цену поставки фьючерсного контракта на валюту можно определить по следующей формуле:

где Ru — безрисковая ставка для рассматриваемой иностранной валюты.

Можно показать, что фьючерсная цена будет меньше текущей енотовой цены, когда цена поставки отрицательна. Напротив, фьючерсная цена будет больше текущей енотовой цены, когда цена поставки положительна.

Таким образом, причина отклонения фьючерсных цен от енотовых заключена в различии безрисковых ставок в разных странах.

11.5. Хеджирование контрактов

Как уже отмечалось выше, целью хеджирования является биржевое страхование риска и соответственно ценовых потерь на рынке. Для минимизации риска участник биржевой торговли может застраховать свой товар и тем самым избавиться от возможного влияния рыночных ситуаций при продаже или покупке какого-либо товара (актива). Механизм хеджирования состоит в том, чтобы перенести риск изменения цены с лица, осуществляющего хеджирование (хеджера) налицо, занимающегося спекуляцией (спекулянта).

Надо отметить, что хеджирование невозможно без биржевой спекуляции, которая также несет в себе элемент риска, который спекулянт стремиться минимизировать. При этом в отличие от хеджеров спекулянты стремятся занимать такие позиции на биржевом рынке, чтобы не иметь дело с реальным товаром (активом).

Рассмотрим ряд позиций хеджеров на рынке фьючерсных контрактов.

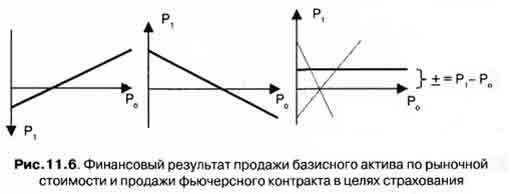

Если хеджер страхует поставку базисного актива по определенной цене, то его финансовый результат будет складываться от двух операций:

- продажи базисного актива по рыночной стоимости;

- продажи фьючерсного контракта (рис. 11.4).

Рыночная стоимость базисного актива Р0 (рис. 11.4) определяет уровень рентабельности деятельности хеджера. Продавать актив ниже указанного уровня хеджеру невыгодно.

Если участник срочного рынка продал фьючерсный контракт по цене Р1 (см. рис.11.5) и при том случае, когда на рынке стоимость базисного актива будет выше, продавец все равно будет вынужден продать его по этой цене, получая при этом убытки. При рыночной цене базисного актива ниже Р0 продавец фьючерсного контракта будет иметь финансовый выигрыш.

Финансовый результат от продажи базисного актива по рыночной стоимости и продажи фьючерсного контракта в целях страхования сделок могут быть представлены следующим образом (см. рис. 11.6).

В результате хеджер, застрахав свою сделку по продаже базисного актива путем продажи фьючерсного контракта, обеспечил стабильный финансовый результат от всей операции, равный (Р1 - Р0).

Хеджирование может быть полным и частичным (неполным).

При полном хеджировании хеджер в случае страхования базисного актива, продав контракт по цене, сложившейся на момент заключения сделки, ожидает момента поставки базисного актива. При этом хеджер страхует себя от возможного снижения цены на товар. Как было показано ранее, такая операция продажи контракта называется короткой операцией, а продавец контракта, становится в короткую позицию.

Если страхуется приобретение базисного актива, то производится покупка контракта. Покупатели контракта становятся в длинную позицию. Хеджер, находясь в длинной позиции, готов приобретать базисный актив и тем самым лишать себя потенциальной возможности увеличить прибыль в случае снижения стоимости базисного актива. Для хеджера, находящегося в короткой позиции, также возникают потенциальные финансовые потери в случае увеличения стоимости базисного актива. Понятно, что, поскольку речь идет о страховании своих доходов и расходов от продажи или покупки базисных активов, участники сделок готовы пожертвовать возможностями получения прибыли ради определенности условий сделок. Поэтому полное хеджирование предполагает пассивную стратегию.

Надо отметить, что страхование инструментами фондового рынка является весьма сложным высокопрофессиональным видом деятельности, которая совмещает в себе не только поиск технологии, обеспечивающей эффект от страхования, но и учет всевозможных рисков, возникающих от изменения цены базисных активов и непосредственно ликвидности фьючерсов в будущем.

Действия спекулянтов на рынке срочных контрактов основываются на интуиции и опыте, наличии информации о состоянии экономики страны и политической, социальной ее стабильности. При этом спекулянты должны хорошо знать психологию игроков. Поскольку работа биржевого спекулянта относится к рискованным видам деятельности, необходимо постоянное обновление информации, получаемой из различных источников и доступными средствами.

Основываясь на операциях купли-продажи срочных контрактов, спекулянты могут использовать следующие тактические приемы:

- временной арбитраж;

- пространственный арбитраж;

- конверсионный арбитраж;

- краткосрочный арбитраж.

Временной арбитраж основывается на фундаментальном анализе складывающейся ситуации и возможных тенденциях развития в среднесрочной и долгосрочной перспективе. Если результаты анализа свидетельствуют о возможном росте цен на рынке базисного актива, то, покупая срочные контракты, спекулянт играет на повышение. И наоборот, при возможном падении цен спекулянт играет на понижение, продавая имеющиеся у него контракты.

Пространственный арбитраж основывается на том, что котировки контрактов на различных торговых площадках могут быть неодинаковыми. Контракты продаются на той бирже, где их цена выше, а покупаются там, где ниже. Доход от арбитражной операции спекулянт получает от разницы цен.

Конверсионный арбитраж основывается на такой тактике игры, когда на рынке продаются контракты, стоимость которых выше равновесной на данный срок поставки указанного базисного актива, а покупаются те, стоимость которых ниже.

При краткосрочном арбитраже сделки осуществляются в течение торговой сессии. Поэтому с одной стороны — невелика вероятность потерь, а с другой стороны — сложно предсказать, как поведут себя курсы в ближайшее время и соответственно определить стратегию поведения отдельных игроков.

Б.А. Колтынюк, Инвестиции. Учебник. - СПб.: Изд-во Михайлова В.А. 2003.