Тема 8. Деньги в рыночной экономике

8.1. Что такое деньги?

Здесь может быть два ответа: обыденный (на уровне повседневной жизни) и научный.

Обыденный, или самый простой, ответ: деньги — это все то, за что можно купить товары и услуги.

Например, сегодня в качестве денег в оплату за товары и услуги принимаются монеты и бумажные деньги. Но что такое бумажные деньги? Это кусочки бумаги. Научное их название — банкноты. Банкноты сами по себе ценности не имеют — ведь это простая бумага. Они становятся деньгами только тогда, когда все согласны принижать их в качестве средства обмена и платежа.

Итак, большинство людей думают: «Деньги — это то, что в кошельке: монеты, бумажные деньги, чеки и кредитные карточки». Но это — не совсем правильный ответ. Во-первых, бумажные деньги и монеты составляют лишь небольшую часть денежного обращения. Наиболее важные виды современных денег — это банковские депозиты, или вклады. Они специфичны: их нельзя потрогать — у них нет такой физической формы, как у монет или банкнот. Эти деньги представляют собой простые записи на банковских счетах. Сегодня банковские деньги (депозиты.) — это строка в банковском компьютере. Это — виртуальная реальность. Во-вторых, кредитные карточки — это не деньги.

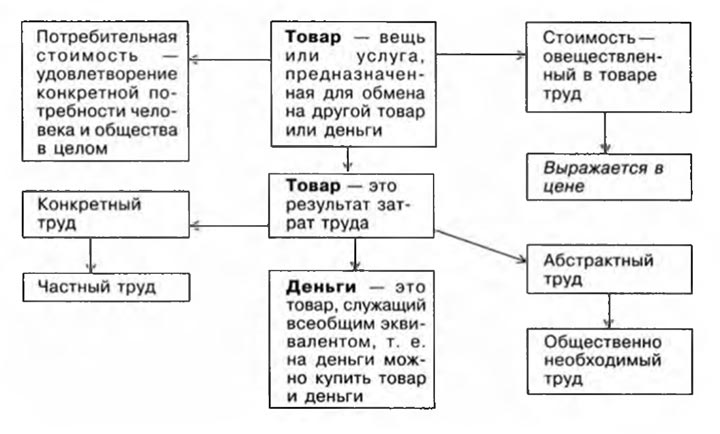

Каково же научное понимание денег? По Марксу, деньги — это особый товар, служащий всеобщим эквивалентом (см. схему 8.1).

Схема 8.1. Товар и деньги: их взаимосвязь

Это означает, что в результате исторического процесса развития обмена «деньги — товары» стихийно выделились из всей массы товаров. Разумеется, в какое-то время имел место натуральный обмен, при котором один товар непосредственно обменивается на другой, или, по современной терминологии — бартер. Но экономика не может долго развиваться в рамках натурального хозяйства. Неизбежно на смену ему приходит товарно-денежное хозяйство, или рыночная экономика.

Общественное разделение труда и появление частной собственности — основные причины зарождения рыночной экономики.

Общественное разделение труда — это специализация людей на выполнении тех или иных работ. Например, один тачает сапоги, другой печет пироги. Это и есть специализация, хотя и в упрощенной форме. Общественное разделение труда было бы немыслимо без «открытия» и последующего применения денег. Через деньги обнаруживается не только то, нужен ли вообще товар обществу или нет, но и то, в какой мере он нужен. Если, например, товар произведен в излишнем количестве, то при его продаже он будет приравнен к меньшему количеству денег, и таким путем товаропроизводитель обнаружит, что его труд был затрачен впустую.

Деньги составляют основу рыночной экономики. Во всех цивилизациях товар продается за деньги, а затем на вырученную сумму покупается другой товар, который нужен для производства или личного потребления.

8.2. Функции денег

Деньги выполняют различные функции. Чтобы действительно понять сущность денег, целесообразно подробно их рассмотреть.

Деньги как мера стоимости. Стоимость всех товаров получает выражение в деньгах. Деньги служат всеобщим воплощением и мерилом товарных стоимостей. Но это не означает, что деньги делают товары соизмеримыми. Основой соизмеримости товаров является заключенный в них труд По Марксу, — абстрактный труд. Данную функцию выполняют идеальные деньги, т. е. мысленно представляемые, а не реальные, находящиеся в руках товаровладельцев. Иначе говоря, стоимость продукта или услуги может быть выражена в деньгах при отсутствии реальных денег. Товары продаются не по стоимости, а по ценам. Цена — это денежное выражение стоимости. Чтобы сравнивать цены товаров, необходимо принять определенное количество денежного металла за единицу измерения или за масштаб цен. Масштаб цен — ото весовое количество металла, принятое в данной стране за денежную единицу и служащее для измерения цен всех товаров. Следовательно, цена зависит от: 1) стоимости самих товаров и 2) стоимости денег. Чем меньше стоимость товара, тем меньше и цена товара. Чем меньше стоимость денег, тем выше цена товара.

Деньги как средство обращения. Функцию денег как средства обращения выполняют не идеальные, а реальные деньги. Процесс товарного обращения, по Марксу, выглядит так: Т-Д-Т, т. е. продажа (Т-Д) ради купли (Д-Т). В этом процессе деньги играют роль посредника в обмене товаров. В этой функции полноценные деньги могут быть заменены знаками стоимости: это металлические, бумажные деньги и в какой-то степени кредитные карточки.

Деньги как средство платежа. Товары не всегда продаются за наличные деньги, они могут быть проданы в кредит или с отсрочкой платежа. Когда товары продаются в кредит, средством обращения служат не сами деньги, а выраженные в них долговые обязательства, например, векселя, по истечении срока которых заемщик обязан уплатить кредитору указанную в обязательстве сумму денег. Однако деньги функционируют как средств платежа не только при оплате купленных товаров в кредит, но и при погашении обязательств, например, при возврате денежных ссуд, внесении арендной платы, уплате налогов и т. п. Являясь средством погашения обязательств, деньги выполняют функцию средства платежа.

Деньги как средство накопления или образования сбережений. Деньги — всеобщее воплощение богатства. Это побуждает людей накапливать деньги. В этом случае деньги извлекаются из обращения и превращаются в сбережения. Для выполнения функции накопления деньги должны быть одновременно полноценными и реальными.

Мировые деньги. Мировые деньги обслуживают международную торговлю и финансовые сделки. Они выполняют все вышерассмотренные функции, но в международном аспекте:

- мера международной стоимости;

- международное средство обращения;

- международное платежное средство;

- всеобщее воплощение богатства.

8.3. Типы денег: товарные, металлические, бумажные, банковские

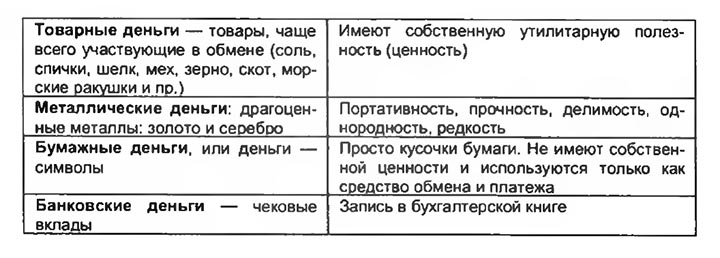

Товарные деньги — это товары, которые в силу своей ценности (полезности) можно обменять на любой другой товар (см. схему 8.2).

Схема 8.2. Тины денег

В разных странах в роли товарных денег выступали: скот, табак, меха, шкуры, рабы, женщины, раковины и проч.

Прямой обмен одних товаров на другие, или так называемый бартер, — это самый трудоемкий, длительный и неудобный способ обмена. Для его совершения обе стороны должны одновременно подтвердить свою заинтересованность в товаре друг друга. Проще говоря, при бартерной системе обмена это означает следующее: чтобы купить то, что необходимо, вы должны не просто найти того, у кого есть нужная для вас вещь, но одновременно и такого покупателя, который купит то, что есть у вас, и, продав ненужную вам вещь, купить то, что нужно. Предположим, вам нужен музыкальный центр, а денег нет. Но есть компьютер, который сейчас вам не нужен. Поэтому придется искать покупателя на компьютер, и только тогда состоится сделка по купле музыкального центра. Это пример из современной жизни, а если взять пример из той жизни — древних времен, когда деньгами были скот или рабы, обмен чрезвычайно усложнялся.

Металлические деньги. С течением времени роль денег перешла к металлам (железо, медь, серебро, золото). Постепенно среди металлов золото и серебро стали более широко использоваться в качестве денег. Почему? Ответ весьма простой: перечень свойств данных металлов помогает понять, почему они обладают особой привлекательностью (особенно золото), однородностью, хорошей делимостью, портативностью, не меняют свойств от размеров и способов хранения и т. д. Кроме того, предложение этих металлов на рынке относительно ограниченно. Все это делало их наиболее пригодными к выполнению функций денег. В дореволюционной России имели хождение такие монеты как копейка, деньга (0,5 коп.), полушка (0,5), деньги, полуполушка, рубль, два рубля, 2,5 руб., 5, 10 (червонец), 20 (двойной червонец), 25 руб. и т.д. Российская система монет была сложной.

В настоящее время золотые и серебряные монеты как деньги не играют существенной роли в денежном обращении ни в одной стране. Роль металлических денег выполняют сплавы металлов. В то же время оба драгоценных металла высоко ценятся в ювелирной промышленности.

Металлические деньги в рыночной экономике составляют малую часть денежного предложения. Например, менее 8% всех наличных денег США. Это «удобные деньги» в том смысле, что они позволяют совершать мелкие покупки. В современной рыночной экономике наряду с металлическими деньгами (разменная монета) существуют два типа денег — бумажные деньги и банковские деньги, или чековые депозиты (вклады).

Бумажные деньги олицетворяют сущность денег, хотя внешне это просто кусок бумаги. В Европе они появились в середине XVIII в., в частности, в России с 1769 г. в виде казначейских банкнот. Бумажные деньги — это представители, или знаки полноценных денег. Они не используются в качестве сокровища или средства накопления богатства.

Почему? Потому что они могут обесцениться, если государство «напечатает» денег больше, чем нужно для товарооборота. В России бумажные деньги представляются в форме билетов (банкнот) Банка России, в США — Федерального резервного банка.

Реальная стоимость, или покупательная способность, бумажных денег — это количество товаров и услуг, которые можно купить за одну денежную единицу (рубль, доллар, марку и т. д.).

Количество товаров и услуг, приобретаемых за одну денежную единицу, изменяется обратно пропорционально уровню цен. Иначе говоря, существует обратно пропорциональная зависимость между общим уровнем цен и стоимостью одной денежной единицы, например, рубля. Когда индекс потребительских цен, или индекс «стоимости жизни», растет, покупательная способность рубля обязательно падает, т. е. чем выше цены, тем ниже стоимость рубля, поскольку теперь потребуется больше рублей для покупки данного количества товаров и услуг. И наоборот, снижение цен увеличивает покупательную способность рубля, поскольку теперь потребуется меньше рублей для приобретения данного количества товаров и услуг. Если уровень цен возрастет вдвое, то стоимость рубля уменьшится наполовину, или на 50%. Если уровень цен снизится наполовину, или на 50%, то покупательная способность рубля увеличится вдвое.

В современной экономике бумажные деньги почти не обмениваются на золото и другие драгоценные металлы, их можно обменять лишь на другие бумажные деньги. В количественном отношении, по сравнению с металлическими, бумажные деньги составляют большую часть всех наличных денег. Так, в США — около 25% денежного предложения.

Наличные деньги (вне банков) — металлические + бумажные деньги.

Кроме наличных денег существуют банковские деньги.

Банковские деньги — это чековые вклады, или бессрочные депозиты во всех банках, исключая государственные депозиты и т. д.

Банковские деньги представляют обязательства коммерческих банков и сберегательных учреждений. Почему чековые вклады рассматриваются как деньги? Ответ: с развитием кредитных отношений с помощью чеков идет оплата покупок товаров и услуг. Они подобны металлическим монетам и бумажным деньгам и одинаково выполняют функции денег, хотя чековый вклад — всего лишь запись в бухгалтерской книге. Это хранение денег на текущих счетах в банках. В настоящее время банковские деньги, как и бумажные, обмениваются не на золото, а только на бумажные деньги, за которые государство не выплачивает ничего материального.

8.4. Как создаются банковские депозиты (деньги)

Кто-то принес наличные деньги в банк.

Например, господин А приносит в банк 100 руб. Этот вклад увеличит активы банка и одновременно обязательства банка на 100 руб.

Обязательства — Депозиты + 100 руб.

Активы — Наличные деньги + 100 руб.

Ничего особенного не произошло, кроме того, что господин А сменил наличные деньги на банковский депозит, или запись в бухгалтерской книжке банка. Изменилась форма денег. Никаких новых денег создано не было.

Банк кому-то дает заем

Предположим, госпожа Н. берет у банка заем в размере 500 руб. Банк предоставляет заем в виде банковского депозита. В этом случае счет госпожи Н. будет кредитован (увеличен) на сумму 500 руб. Если на ее счете до займа было 50 руб., то теперь — уже 550 руб. Движение банковских активов и обязательств будет выглядеть так:

Обязательства — Депозиты + 500 руб.

Активы — Займы + 500 руб.

В этом случае, в отличие от первого, деньги были созданы. Новый депозит увеличивает размеры предложения денег на 500 руб., и эти деньги не были сняты ни с чьих счетов. Банковские депозиты (деньги) создаются тогда, когда банк дает взаймы. Размер денежного предложения денег во многом зависит от размеров банковских кредитов.

Банки не могут создавать депозиты на бесконечно большие суммы. Они всегда должны быть способны удовлетворить потребности клиентов в наличных деньгах — будь-то банкноты или монеты. Это означает, что банки должны поддерживать некоторое надежное соотношение между объемом наличных денег и общим размером своих депозитов.

Бумажные и банковские деньги (чековые вклады) не имеют действительной стоимости.

В развитых странах чековые вклады получили наибольшее распространение, поскольку это удобно и безопасно. Безусловно, более удобно выписывать чек, чем транспортировать и подсчитывать большие суммы наличных. В силу всех этих причин чековые деньги, или деньги безналичного расчета, стали основной формой денег в развитой экономике. С помощью чеков осуществляется самое большое количество торговых операций. Например, в США 90% всех сделок (по стоимости) осуществляются с помощью чеков. Таким образом, чековые вклады, несомненно, являются самым важным компонентом денежной массы.

8.5. Денежная масса в обращении и ее агрегаты. Понятие денежной системы

В рыночной экономике применяются различные группировки денег. Они называются денежными агрегатами и служат альтернативными измерителями денежной массы в обращении.

В развитых странах для определения денежной массы используется разное количество денежных агрегатов. Так, в Англии и Франции — два, в Японии и Германии — три, США — 4.

Для расчета совокупной денежной массы в РФ предусмотрены следующие денежные агрегаты: M0, M1, М2, М3:

- M0 — наличные деньги в обращении: банкноты и монеты;

- M1 = М0 + средства на расчетных и текущих счетах в банках, дорожные чеки;

- М2 = Ml + срочные вклады в банках1;

- М3 = М2 + ценные государственные бумаги.

1Денежный агрегат М2 представляет собой объем наличных денег в обращении (вне банков) и остатков средств в национальной валюте на расчетных, текущих счетах и депозитах нефинансовых предприятий, организаций и физических лиц, являющихся резидентами Российской Федерации. В этот агрегат не включаются депозиты в иностранной валюте.

Ускоренный рост денежной массы, как в наличной, так и в безналичной форме, оказывает понижающее воздействие на курс национальной валюты.

В РФ денежная масса М2 на 1 апреля 2002 г. составила 1562,4 млрд руб., в том числе наличные деньги (МО) — 552,9 млрд руб.

Можно спросить, почему при определении денег игнорируются кредитные карточки. Ответ: кредитные карточки на самом деле не деньги, а средство получения краткосрочной ссуды в коммерческом банке или другом финансовом учреждении, выпустившем карточку. Они предназначены для того, чтобы отсрочить или отложить оплату на короткое время. Они дают возможность иметь в распоряжении меньше наличности и чековых вкладов для заключения сделки. Иначе говоря, кредитные карточки помогают синхронизировать расходы и доходы, уменьшая тем самым необходимость в хранении наличных денег и чековых вкладов.

До начала Первой мировой войны банкноты развитых стран свободно обменивались (конвертировались) на золото. Наши сегодняшние деньги — банкноты и монеты — не что иное, как заменители, или простые символы, денег.

Денежная система — это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная национальным законодательством. Денежные системы сложились почти четыре века назад, хотя отдельные их элементы имели место и в более ранний период. Экономисты выделяют два типа денежных систем:

- металлического обращения, при которой монеты непосредственно обращаются и выполняют все функции денег, а кредитные деньги разменны на металл;

- обращения кредитных и бумажных денег, при которых золото вытеснено из обращения.

Понятие современной денежной системы включает в себя следующие элементы: денежную единицу; масштаб цен; виды денег; эмиссионную систему; государственный или кредитный аппарат. Денежная единица — это установленный в законодательном порядке денежный знак, который служит для соизмерения и выражения цен всех товаров. Эмиссионная система в развитых странах означает выпуск банковских билетов центральным банком, а казначейских билетов и монет — казначейством в соответствии с законодательно установленным эмиссионным правом.

8.6. Количество бумажных денег, необходимых в обращении. Денежный оборот

Устойчивость современных денег определяется сегодня не золотым запасом, а количеством бумажных денег, необходимых для обращения.

Большинство экономистов Запада пользуются математической формулой, предложенной американским экономистом И. Фишером (которая известна как «Уравнение обмена»), показывающей зависимость уровня цен от денежной массы:

где M — денежная масса;

V — скорость обращения денег;

P — уровень товарных цен;

Q — количество обращающихся товаров.

В соответствии с данной формулой объем денежной массы можно определить по формуле:

Количество денег в обращении контролирует государство.

Оно является гарантом относительной стабильности стоимости денег. Нельзя допускать расширения денежного предложения, что может существенно снизить покупательную способность денег. Это относится как к бумажной наличности, так и к банковским деньгам. Последние принимаются в качестве денег, поскольку банки и сберегательные учреждения способны выполнять обязательства. Однако децентрализованная система частных банков не гарантирована от выпуска слишком большого количества чековых денег. Для этого и существует государственный контроль, который предохраняет банковскую и финансовую систему от неосмотрительного открытия текущих счетов. Большинство инфляционных проблем, с которыми сталкивается общество, является следствием опрометчивого увеличения предложения денег. В связи с этим необходимо проведение соответствующей фискальной политики (об этом ниже) и эффективного государственного контроля денежного предложения.

Деньги должны быть в движении, а движение всегда происходит во времени и пространстве.

Денежный оборот — это движение денег, обслуживающее производство, обмен, распределение и потребление товаров и услуг. В связи с тем, что существуют наличные деньги и безналичные, экономисты различают наличный и безналичный денежный оборот.

Наличный оборот представляет собой движение наличных денег в виде разменных монет и бумажных денег.

Безналичный оборот — движение средств на банковских счетах. Формы безналичных расчетов могут быть самыми разнообразными. Это чеки, аккредитивы, кредитные карточки, электронные переводы, жироприказы, векселя, сертификаты, в России — также платежные поручения и платежные требования-поручения.

Между наличным и безналичным обращением существует взаимосвязь: деньги постоянно переходят из одной сферы денежного обращения в другую. Очевидно, что именно наличность обеспечивает человеку удобство, связанное с тем, что необходимые деньги для ежедневных покупок находятся у него на руках и ему нет необходимости при каждой покупке ходить в банк. Известно крылатое выражение «время—деньги». Долгое время держать деньги в бездействии — значит лишать себя дополнительного дохода в виде процентов по вкладу. Следовательно, надо взвесить преимущества и недостатки наличных денег и решить, сколько же наличных денег надо иметь на руках, а сколько — положить в банк.

Согласно модели управления наличной денежной массой — модели Баумоля-Тобина (50 гг. XX в.) — можно определить оптимальное число посещений банка или оптимальную сумму наличных денег исходя из соотношения убытков в виде не полученного на эту сумму банковского процента и стоимостной оценки экономии времени от более редких походов в банк.

Приостанавливать движение денег или сберегать их можно лишь в условиях стабильной экономики. Невыгодно деньги хранить на счетах в банках или «под подушкой», если цены неустойчивы во времени. В этом случае деньги плохо выполняют вышеназванные функции. Они начинают «уходить» из неблагополучной экономики в поисках прибыльной сферы приложения или прибыльного пространства. В связи с этим функционирование денежной системы всегда является объектом пристального внимания исследователей рыночной экономики.

Носова, Светлана Сергеевна. Экономическая теория : учебник / С.С. Носова. — 4-е изд., стер. — Москва: КНОРУС, 2017.