Тема 8. Учет нематериальных активов

Нематериальные активы — обобщающее понятие, применяемое для обозначения группы активов, не являющихся физическими (вещественными) объектами, но имеющих стоимостную (денежную) оценку (схема 8).

8.1. Порядок принятия к учету нематериальных активов

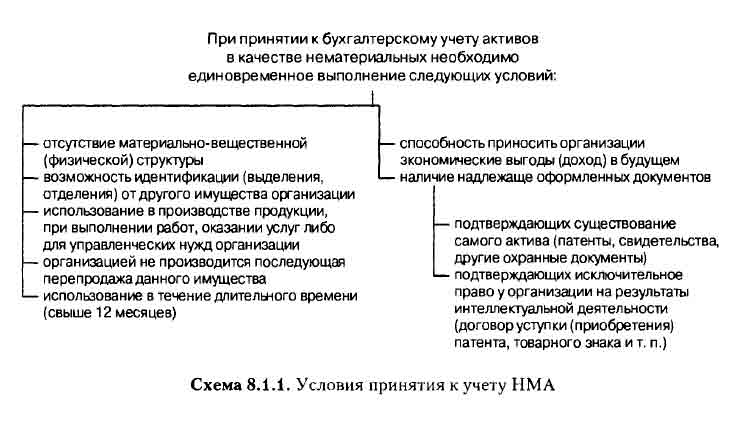

Правила формирования в бухгалтерском учете информации о нематериальных активах устанавливает Положение по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2000), утв. Приказом Минфина РФ от 16.10.2000 № 91н (схема 8.1.1).

ПБУ 14/2000 не применяется в отношении:

- не давших положительного результата научно-исследовательских, опытно-конструкторских и технологических работ;

- не законченных и не оформленных в установленном законодательством порядке научно-исследовательских, опытно-конструкторских и технологических работ;

- материальных объектов (материальных носителей), в которых выражены произведения науки, литературы, искусства, программы для ЭВМ и базы данных.

При отнесении объектов к нематериальным активам необходимо руководствоваться следующими законодательными актами:

- Гражданским кодексом РФ — ст. 2,128, 150,151,152;

- Патентным законом РФ от 23.09.1992 № 3517-1;

- Законом РФ от 23.09.1992 № 3520-1 «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров»;

- Законом РФ от 23.09.1992 № 3523-1 «О правовой охране программ для электронных вычислительных машин и баз данных»;

- Законом РФ от 23.09.1992 № 3526-1 «О правовой охране топологий интегральных микросхем» и др.

Любой объект нематериальных активов, принимаемый к учету, должен быть выражен той или иной объективной формой, допускающей его воспроизведение.

Передача имущественных прав на произведение может осуществляться на основе авторского договора. При этом стороны могут договориться о передаче как исключительных, так и неисключительных прав. Однако неисключительное право на объект интеллектуальной собственности не может быть отнесено к нематериальным активам.

К законодательству РФ об авторском праве относится Закон РФ от 23.09.1992 № 3523-1 «О правовой охране программ для электронных вычислительных машин и баз данных». Программам для ЭВМ предоставляется правовая охрана, которая распространяется на все виды программ для ЭВМ (в том числе на операционные системы и программные комплексы), которые могут быть выражены на любом языке и в любой форме, включая исходный текст и объектный код.

Программа для ЭВМ — объективная форма представления совокупности данных и команд, предназначенных для функционирования ЭВМ и других компьютерных устройств с целью получения определенного результата, включая подготовительные материалы, полученные в ходе разработки программы для ЭВМ, и порождаемые ею аудиовизуальные отображения.

База данных — объективная форма представления и организации совокупности данных (статей, расчетов и т.д.), систематизированных таким образом, чтобы эти данные могли быть найдены и обработаны с помощью электронной вычислительной машины (ЭВМ).

Правообладатель всех имущественных прав на программу для ЭВМ или базу данных может по своему желанию зарегистрировать их путем подачи заявки в Российское агентство по правовой охране программ для ЭВМ, баз данных и топологий интегральных микросхем. Имущественные права на программу для ЭВМ или базу данных могут быть переданы полностью или частйчно другим физическим или юридическим лицам по договору.

Договор заключается в письменной форме и должен устанавливать следующие существенные условия: объем и способы использования программы для ЭВМ или базы данных; порядок выплаты и размер вознаграждения; срок действия договора. Договор о полной или частичной передаче исключительного права на зарегистрированную программу для ЭВМ или базу данных подлежит регистрации в федеральном органе исполнительной власти по интеллектуальной собственности.

Российским агентством по патентам и товарным знакам Приказом от 29.04.2003 № 64 утв. Правила регистрации договоров о передаче исключительного права на изобретение, полезную модель, промышленный образец, товарный знак, знак обслуживания, зарегистрированную топологию интегральной микросхемы и права на их использование, полной или частичной передаче исключительного права на программу для электронных вычислительных машин и базу данных.

Топология интегральной микросхемы — это зафиксированное на материальном носителе пространственно-геометрическое расположение совокупности элементов интегральной микросхемы и связей между ними.

Права на изобретение, полезную модель, промышленный образец охраняет «Патентный закон Российской Федерации» от 23.09.1992 № 3517-1.

Объектом изобретения может быть устройство, способ, вещество, штамм микроорганизма, культуры клеток растений и животных, если он является новым, имеет изобретательский уровень и промышленно применим.

К полезной модели относится конструктивное выполнение средств производства и предметов потребления, а также их составных частей. Полезная модель должна быть новой и промышленно применимой.

К промышленному образцу относится художественно-конструкторское решение изделия, определяющее его внешний вид. Промышленный образец должен быть новым, оригинальным и промышленно применимым.

С разрешения патентообладателя права на использование охраняемого объекта промышленной собственности предоставляются другому лицу на основе лицензионного договора в объеме, предусмотренном договором. По лицензионному договору:

- правообладатель (лицензиар) обязуется — предоставить право на использование охраняемого объекта промышленной собственности в объеме, предусмотренном договором, другому лицу (лицензиату),

- лицензиат принимает на себя обязанность вносить лицензиару обусловленные договором платежи и осуществлять другие действия, предусмотренные договором.

Лицензия может быть исключительной либо неисключительной. Лицензионный договор подлежит регистрации в федеральном органе исполнительной власти по интеллектуальной собственности и без регистрации считается недействительным.

Отношения, возникающие в связи с регистрацией, правовой охраной и использованием товарных знаков, знаков обслуживания и наименований мест происхождения товаров, регулируются Законом РФ от 23.09.1992 № 3520-1 «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров».

Товарный знак и знак обслуживания — это обозначения, способные отличать соответственно товары и услуги одних юридических или физических лиц от однородных товаров и услуг других юридических или физических лиц. Выдача свидетельства на товарный знак производится федеральным органом исполнительной власти по интеллектуальной собственности и действует в течение десяти лет.

Использованием товарного знака считается применение его на товарах (для которых товарный знак зарегистрирован) и их упаковке владельцем товарного знака или лицом, которому такое право предоставлено на основе лицензионного договора.

Право на использование товарного знака может быть предоставлено владельцем товарного знака (лицензиаром) другому лицу (лицензиату) по лицензионному договору. Лицензионный договор должен содержать условие о том, что качество товаров лицензиата будет не ниже качества товаров лицензиара и что лицензиар будет осуществлять контроль за выполнением этого условия.

Договор об уступке товарного знака и лицензионный договор регистрируются в федеральном органе исполнительной власти по интеллектуальной собственности. Без этой регистрации они считаются недействительными.

Наименование места происхождения товара — это название страны, населенного пункта, местности или другого географического объекта, используемое для обозначения товара, особые свойства которого исключительно или главным образом определяются характерными для данного географического объекта природными условиями, или людскими факторами, либо природными условиями и людскими факторами одновременно.

Использованием наименования места происхождения товара считается применение его на товаре, упаковке, в рекламе, проспектах, счетах, бланках и иной документации, связанной с введением товара в хозяйственный оборот. Так, в качестве примера наименования места происхождения товара, используемого для обозначения товара, можно привести, в частности, минеральную воду «Нарзан», «Боржоми», «Ессентуки», коньяк «Кизляр», вино «Новый свет» и т.д. Приобретая данную продукцию, потребитель рассчитывает на то, что местом происхождения, к примеру, коньяка «Кизляр» является именно г. Кизляр, а не иной географический объект.

В то же время названия географических объектов, ставшие со временем видовыми (т.е. обозначающими товар определенного вида) в результате их многократного и неконтролируемого использования, в качестве наименования места происхождения товара признаны быть не могут (п. 2 ст. 30 Закона РФ № 3520-1). Например, не могут быть признаны в качестве наименования места происхождения товара географические объекты в таких товарах, как «Вологодское масло», «Полтавская колбаса», «Грильяж восточный», «Булка французская», водка «Московская» и пр. Это объясняется тем, что в данном случае указанный товар в представлении потребителя ассоциируется уже не с географическим местом, обозначенным в названии товара, а с определенной рецептурой, по которой этот товар изготовлен.

Наименование места происхождения товара может быть зарегистрировано одним или несколькими юридическими или физическими лицами. Закон допускает регистрацию права на использование наименования места происхождения товара несколькими субъектами одновременно при условии, что последние находятся в том же географическом объекте и производят товар с теми же свойствами. Из этого следует, что наименование места происхождения товара не является объектом исключительного права отдельного лица и может быть предоставлено любому другому лицу. Важно отметить, что регистрация наименования места происхождения товара действует бессрочно. Лицо, зарегистрировавшее наименование места происхождения товара, получает право пользования им, если производимый данным лицом товар отвечает требованиям, установленным п. 1 ст. 30 Закона № 3520-1. То есть право на использование наименования места происхождения товара возникает в отношении не любого товара, производимого лицом, а только в отношении того, который обладает особыми свойствами.

Регистрация и предоставление права пользования наименованием места происхождения товара осуществляются на основании подаваемой соискателем заявки в федеральный орган исполнительной власти по интеллектуальной собственности (п. 2 ст. 8; ст. 32 Закона № 3520-1). Обладатель свидетельства на право пользования наименованием места происхождения товара не вправе предоставлять лицензии на пользование наименованием места происхождения товара другим лицам.

Фирменное наименование коммерческой организации регистрируется вместе с самой организацией в составе ее учредительных документов. Юридическое лицо, фирменное наименование которого зарегистрировано в установленном порядке, имеет исключительное право его использования на вывесках, бланках, упаковке, в рекламе, при заключении сделок и любым иным не запрещенным законом способом.

Фирменное наименование, будучи средством индивидуализации его обладателя и являясь объектом исключительного права, может быть использовано только с согласия правообладателя. Частным случаем такого использования является договор коммерческой концессии (франчайзинга), предусмотренный ст. 1027 ГК РФ.

Франчайзинг (англ. franchising от franchise — привилегия) — многолетнее соглашение между двумя фирмами, предполагающее передачу одной фирмой другой своего права на использование в пределах оговоренного рынка установленного товарного знака, технологии, ноу-хау. Кроме того, в понятие «франчайзинг» может входить передача знания и опыта хозяйственной деятельности, а также последовательные поставки товаров. Во многих случаях такая опека помогает начинающему предпринимателю грамотно выбрать торговую зону, получить заем ит.д.

Таким образом, по франчайзингу одна фирма за вознаграждение предоставляет другой право использовать свои средства индивидуализации — фирменное наименование, коммерческое обозначение, товарный знак или знак обслуживания; передает ей охраняемую коммерческую информацию (ноу-хау); оказывает постоянное консультационное содействие в организации бизнеса.

Лицензионный договор и договор коммерческой концессии имеют ряд общих черт, они предполагают предоставление права пользования принадлежащими правообладателю объектами исключительных прав. От договоров лицензирования коммерческую концессию отличает то, что последняя предусматривает передачу в пользование не только товарного знака, а всего комплекса исключительных прав, составляющих предмет договора, — право на фирменное наименование и (или) коммерческое обозначение, а также на другие объекты исключительных прав (в частности, права на товарный знак или знак обслуживания). Кроме того, по договору коммерческой концессии правообладатель обязан проинструктировать пользователя и его работников по вопросам, связанным с осуществлением этих прав (ст. 1031 ГК РФ) (табл. 8.1.1).

Таблица 8.1.1.

Оформление прав на объекты интеллектуальной собственности

| Объект интеллектуальной собственности | Охранный документ | Срок действия | Документ об уступке прав | Нормативный документ |

| Право использования программ для ЭВМ и баз данных | Свидетельство об официальной регистрации программы для ЭВМ и базы данных1 | В течение всей жизни автора и 50 лет после его смерти | Договор о передаче исключительного права | Закон РФ от 23.09.1992 №3523-1 «О правовой охране баз для ЭВМ и базы данных», Приказ Роспатента от 29.04.2003 №64 |

| Право на топологию интегральной микросхемы | Свидетельство об официальной регистрации топологии интегральной микросхемы1 | В течение 10 лет | Договор о передаче исключительного права | Закон РФ от 23.09.1992 №3526-1 «О правовой охране топологий интегральных микросхем», Приказ Роспатента от 29.04.2003 № 64. |

| Право на изобретение | Патент на изобретение | В течение 20 лет2 | Договор о передаче исключительного права (уступка патента); лицензионный договор на использование запатентованных изобретения, полезной модели, промышленного образца | Патентный закон РФ от 23.09.1992 №3517-1 |

| Право на полезную модель | Свидетельство на полезную модель | В течение 5 лет2. Продлевается не более чем на три года | ||

| Право на промышленный образец | Патент на промышленный образец | В течение 10 лет2. Продлевается не более чем на пять лет | ||

| Право на товарный знак и знак обслуживания | Свидетельство на товарный знак | В течение 10 лет2 | Договор о передаче исключительного права; лицензионный договор о предоставлении права на использование | Закон РФ от 23.09.1992 №3520-1 «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров» |

| Право пользования наименованием места происхождения товара | Свидетельство на право пользования наименованием места происхождения товара | В течение 10 лет2. Срок действия свидетельства может продлеваться (каждый раз на 10 лет) | Обладатель свидетельства не вправе предоставлять лицензии на пользование наименованием места происхождения товара другим лицам | Закон РФ от 23.09.1992 №3520-1 «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров» |

1 Регистрация производится по желанию автора в федеральном органе исполнительной власти по интеллектуальной собственности.

2 Считая с даты подачи заявки в федеральный орган исполнительной власти по интеллектуальной собственности.

Организационные расходы представляют собой сумму расходов по созданию организации, признанную в соответствии с учредительными документами вкладом участников (учредителей) в уставный (складочный) капитал. В этом случае расходы, связанные с созданием предприятия, включаются в состав нематериальных активов предприятия как организационные расходы на основании п. 5 ПБУ 14/2000.

| Первичный документ | Содержание операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| Учет организационных расходов | |||

| Учредительные документы, бухгалтерская справка | Отражены произведенные учредителями организационные расходы (по фактическим расходам по организации предприятия) | 08-5 | 75 |

| Карточка учета нематериальных активов | Принят на учет объект нематериальных активов — организационные расходы | 04 | 08-5 |

| Бухгалтерская справка-расчет | Амортизация организационных расходов — ежемесячно равными частями в течение 20 лет начиная с месяца, следующего за месяцем принятия объекта к бухгалтерскому учету | 20 (26, 44) | 041 |

1 Амортизационные отчисления по организационным расходам организации отражаются в бухгалтерском учете путем равномерного уменьшения первоначальной стоимости в течение 20 лет (но не более срока деятельности организации) (п. 21 ПБУ 14/2000).

Что касается аналогичных затрат, возникающих после регистрации (например, в связи с необходимостью переоформления учредительных документов, заменой печатей и т.п.), то их следует относить к внереализационным расходам.

Особенностью операции по приобретению предприятия является то, что сумма, уплачиваемая за него продавцу, практически всегда будет меньше или больше разницы между стоимостью его имущества и суммой переводимой на покупателя кредиторской задолженности согласно передаточному акту. Возникающая положительная или отрицательная разница — это деловая репутация предприятия.

Деловая репутация (англ. goodwill) — активы, капитал фирмы, не поддающийся материальному измерению: техническая компетенция, связи, маркетинговые приемы, влияние и т.п.

Под деловой репутацией понимается условная «цена» фирмы, условная стоимость существующих деловых связей и контактов. Деловая репутация оценивается как превышение рыночной оценки совокупных активов над рыночной стоимостью этих же активов, рассматриваемых в отдельности. Это превышение («гудвилл» — доброе имя фирмы), определяемое экспертным путем, и есть деловая репутация фирмы. Сложность экспертной оценки деловой репутации связана с необходимостью выделения из нее стоимости торговой марки, фирменного стиля и прочих элементов, которые обычно являются составляющими гудвилла.

Причины возникновения гудвилла могут быть самыми разнообразными, как правило, это связано с эффективной рекламной политикой либо использованием производственных секретов, недоступных конкурентам, наличием устойчивых, эффективных и надежных связей с поставщиками, а также прогрессивной организации труда и системы мотивации персонала и т.п.

Деловая репутация становится объектом бухгалтерского учета только при совершении сделки купли-продажи предприятия и отражается в цене, по которой покупается предприятие. Деловая репутация может быть оценена только субъективно как продавцом, так и покупателем. Она может быть либо положительной, либо отрицательной.

В соответствии с п. 27 ПБУ 14/2000 деловая репутация организации может определяться в виде разницы между покупной ценой организации (как приобретенного имущественного комплекса в целом) и стоимостью по бухгалтерскому балансу всех ее активов и обязательств.

Положительную деловую репутацию организации следует рассматривать как надбавку к цене, уплачиваемую покупателем в ожидании будущих экономических выгод, и учитывать в качестве отдельного инвентарного объекта. Положительная деловая репутация означает, что стоимость организации превышает совокупную стоимость ее активов и обязательств, что организации присуще нечто такое, что не определяется как активы и пассивы (уровень квалификации персонала, деловые связи, репутация качества и т.п.). Эти факторы обеспечивают более высокий уровень прибыли, чем тот, который может быть получен при использовании аналогичных активов, но без отмеченных нематериальных активов.

Возможна ситуация, когда при покупке компании появляется отрицательная деловая репутация. В противоположность гудвиллу ее называют badwill — «бэдвилл». Отрицательная деловая репутация возникает, как правило, тогда, когда стоимость активов приобретенной фирмы превышает сумму, за которую она была приобретена.

Отрицательную деловую репутацию организации следует рассматривать как скидку с цены, предоставляемую покупателю в связи с отсутствием факторов наличия стабильных покупателей, репутации качества, навыков маркетинга и сбыта, деловых связей, опыта управления, уровня квалификации персонала и т.п., и учитывать как доходы будущих периодов.

Величина приобретенной деловой репутации организации для целей бухгалтерского учета определяется расчетным путем как разница между суммой, уплачиваемой продавцу за организацию, и суммой всех активов и обязательств по бухгалтерскому балансу организации на дату ее покупки (приобретения).

| Первичный документ | Содержание операции | Корреспондирующие счета | |

| Дебет | Кредит | ||

| Учет положительной деловой репутации | |||

| Договор купли-продажи, выписка банка по расчетному счету | Перечислены денежные средства за приобретаемое предприятие по согласованной стоимости (в том числе аукционной) | 60 | 51 |

| Выписка банка по расчетному счету | Внесена плата за государственную регистрацию права собственности на предприятие | 76 | 51 |

| После получения свидетельства о государственной регистрации права собственности на предприятие | |||

| Свидетельство о государственной регистрации прав, бухгалтерская справка | Расходы по регистрации права собственности на предприятие отражены в составе прочих внереализационных расходов | 91-2 | 76 |

| Договор купли-продажи, акт приема-передачи предприятия, свидетельство о регистрации прав | Отражены вложения в приобретение предприятия как имущественного комплекса | 081 | 60 |

| Сводный счет-фактура | Отражена сумма НДС, предъявленная продавцом предприятия2 | 19 | 60 |

| Акт приема-передачи предприятия, договор купли-продажи, инвентаризационная опись активов предприятия, приходный ордер | Оприходованы активы приобретенного предприятия, право собственности на которые перешло в связи с приобретением предприятия (по балансовой стоимости продавца) | 01,08, 10, 41,43,58 и др. | 08 |

| Акт приема-передачи предприятия, бухгалтерская справка | Принята к учету дебиторская задолженность приобретенного предприятия | 60, 62, 76 и др. | 08 |

| Сводный счет-фактура | Принята к вычету сумма НДС по оплаченному и принятому к учету предприятию | 68 /НДС | 19 |

| Карточка учета нематериальных активов, бухгалтерская справка-расчет | Принята к учету в составе нематериальных активов положительная деловая репутация предприятия (покупная стоимость предприятия, превышающая балансовую стоимость активов) | 04 | 08 |

| Бухгалтерская справка-расчет | Отражена сумма амортизационных отчислений по деловой репутации (с месяца, следующего за месяцем перехода права собственности на предприятие ежемесячно равными частями, в течение 20 лет) | 20 (26, 44) | 04 |

1 Субсчет «Приобретение предприятий».

2 У продавца рассчитывается по ставке 18/118 с суммы балансовой стоимости активов, умноженной на поправочный коэффициент, рассчитанный как отношение продажной стоимости за минусом балансовой дебиторской задолженности и балансовой стоимости активов за минусом балансовой дебиторской задолженности.

8.2. Поступление нематериальных активов

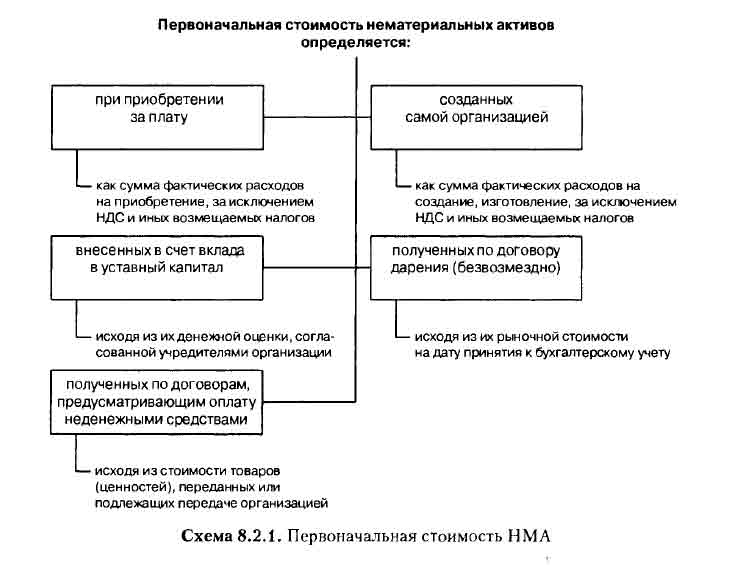

Нематериальные активы принимаются к бухгалтерскому учету по первоначальной стоимости.

Порядок определения первоначальной стоимости нематериальных активов зависит от способа их поступления в организацию (схема 8.2.1).

Если нематериальные активы приобретены организацией за плату, то фактическими расходами могут быть:

- суммы, уплачиваемые в соответствии с договором уступки (приобретения) прав правообладателю (продавцу);

- суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением нематериальных активов;

- регистрационные сборы, таможенные пошлины, патентные пошлины и другие аналогичные платежи, произведенные в связи с уступкой (приобретением) исключительных прав правообладателя;

- невозмещаемые налоги, уплачиваемые в связи с приобретением объекта нематериальных активов;

- вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект нематериальных активов;

- иные расходы, непосредственно связанные с приобретением нематериальных активов.

К дополнительным расходам, увеличивающим первоначальную стоимость нематериальных активов, относятся расходы, связанные с приведением активов в состояние, в котором они пригодны к использованию в запланированных целях. Такими расходами могут быть суммы оплаты занятых этим работников, соответствующие отчисления на социальное страхование и обеспечение, материальные и иные расходы.

Нематериальные активы могут приобретаться организациями с привлечением заемных средств. В этом случае расходы по обслуживанию займов и кредитов (в виде причитающихся к уплате процентов) относятся организацией-заемщиком на увеличение дебиторской задолженности, образовавшейся в связи с предварительной оплатой. Это следует из п. 15 ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию».

Если нематериальные активы созданы самой организацией, то к фактическим расходам на создание (изготовление) относятся: материальные ресурсы, оплата труда работников организации и единый социальный налог на эту оплату, услуги сторонних организаций по контрагентским (соисполнительским) договорам, патентные пошлины, связанные с получением патентов, свидетельств и др.

Нематериальные активы считаются созданными в случае, если:

- исключительное право на результаты интеллектуальной деятельности, полученные в порядке выполнения служебных обязанностей или по конкретному заданию работодателя, принадлежит организации-работодателю;

- исключительное право на результаты интеллектуальной деятельности, полученные автором (авторами) по договору с заказчиком, не являющимся работодателем, принадлежит организации-заказчику;

- свидетельство на товарный знак или на право пользования наименованием места происхождения товара выдано на имя организации.

Не включаются в фактические расходы на приобретение и создание нематериальных активов общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением этих активов.

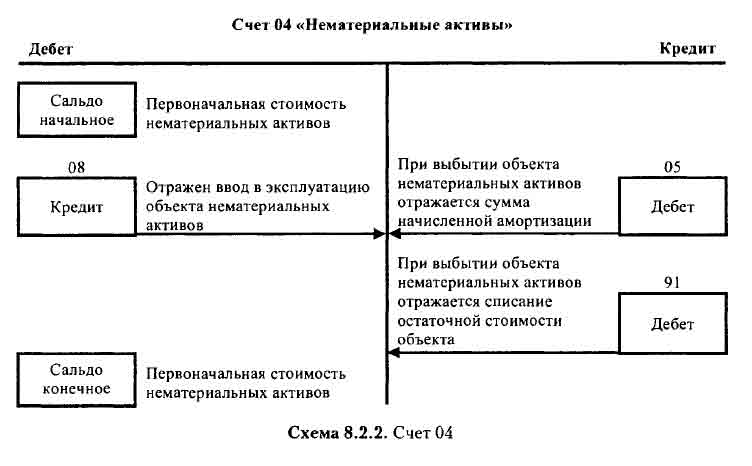

Для обобщения информации о наличии и движении нематериальных активов организации предназначен счет 04 «Нематериальные активы».

Нематериальные активы принимаются к бухгалтерскому учету по первоначальной стоимости и отражаются по дебету счета 04 в корреспонденции со счетом 08 «Вложения во внеоборотные активы» (схема 8.2.2).

Аналитический учет по счету 04 «Нематериальные активы» ведется по отдельным объектам нематериальных активов. При этом построение аналитического учета должно обеспечить возможность получения данных о наличии и движении нематериальных активов, необходимых для составления бухгалтерской отчетности (по видам и т.д.).

| Первичный документ | Содержание операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| Приобретение нематериального актива за плату (по договору уступки исключительного права на нематериальный актив) | |||

| Выписка банка по расчетному счету | Оплачена стоимость актива по договору | 60 | 51 |

| Счет-фактура | Отражен НДС на стоимость нематериального актива | 19 | 60 |

| Договор уступки исключительного права на нематериальный актив | Отражены расходы по приобретению нематериального актива | 08-5 | 60 |

| Выписка банка по расчетному счету | Оплачены расходы по государственной регистрации прав на нематериальный актив | 76 | 51 |

| Договор уступки исключительного права на нематериальный актив | Отражены расходы по государственной регистрации прав на нематериальный актив | 08-5 | 76 |

| Карточка учета нематериальных активов | Принят к учету объект нематериальных активов | 04 | 08-5 |

| Счет-фактура | Принят к возмещению из бюджета НДС по приобретенному нематериальному активу | 68 | 19 |

| Бухгалтерская справка-расчет | Ежемесячное начисление амортизации по нормам исходя из срока полезного использования | 20, 29, 44 | 05 |

| Поступление нематериального актива в результате приобретения у физического лица | |||

| Выписка банка по расчетному счету | Уплачены патентные пошлины | 76 | 51 |

| Договор уступки патента, бухгалтерская справка | Патентные пошлины приняты к учету в качестве вложений во внеоборотные активы | 08-5 | 76 |

| Договор уступки патента | Отражена задолженность перед правообладателем по договору уступки патента | 08-5 | 76 |

| Расходный кассовый ордер | Произведена выплата правообладателю | 76 | 50 |

| Карточка учета нематериальных активов | Принят к учету объект нематериальных активов | 04 | 08-5 |

| Создание нематериального актива самой организацией | |||

| Расчетно-платежная ведомость | Начислена заработная плата работникам организации, занятым созданием нематериального актива | 08-5 | 70 |

| Бухгалтерская справка-расчет | Начислены ECH и взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний | 08-5 | 69 |

| Бухгалтерская справка-расчет | Начислена амортизация основных средств, использованных при создании нематериального актива | 08-5 | 02 |

| Бухгалтерская справка-расчет | Стоимость материалов, запчастей включена в расходы на создание актива | 08-5 | 10 |

| Выписка банка по расчетному счету | Оплачены расходы по государственной регистрации прав на нематериальный актив | 76 | 51 |

| Бухгалтерская справка | Списаны расходы по государственной регистрации прав на нематериальный актив | 08-5 | 76 |

| Карточка учета нематериальных активов | Принят к учету объект нематериальных активов (по фактическим расходам, собранным на счете 08-5) | 04 | 08-5 |

| Нематериальный актив внесен в качестве вклада в совместную деятельность | |||

| Бухгалтерская справка | В бухгалтерском учете организации-товарища отражается сумма начисленной амортизации по нематериальному активу, переданному в качестве вклада в совместную деятельность | 05 | 04 |

| Договор о совместной деятельности, акт о приеме-передаче объекта | Отражена передача объекта нематериальных активов в качестве вклада в совместную деятельность | 58-4 | 04 |

| Договор о совместной деятельности, акт о приеме-передаче объекта | В обособленном учете операций по совместной деятельности отражено получение объекта нематериальных активов в качестве вклада в совместную деятельность | 04 | 80 |

| Получение нематериального актива в счет вклада в уставный капитал организации | |||

| Учредительные документы,акт о приеме-передаче объекта | Отражено погашение задолженности учредителя по взносам в уставный капитал (в оценке, согласованной в учредительных документах) | 08-5 | 75 |

| Акт о приеме-передаче объекта, карточка учета нематериальных активов | Принят к бухгалтерскому учету нематериальный актив | 04 | 08-5 |

| Бухгалтерская справка-расчет | Начисление амортизации производится со следующего месяца после принятия к учету объекта | 20, 23, 25, 29, 44 | 05 |

8.3. Амортизация нематериальных активов

Стоимость нематериальных активов погашается постепенно посредством амортизации.

Для определения суммы амортизационных отчислений по нематериальному активу за месяц организация должна:

- установить срок полезного использования актива;

- выбрать способ начисления амортизации по нему;

- рассчитать норму амортизационных отчислений.

Срок полезного использования нематериальных активов определяется исходя из: срока действия патента, свидетельства и других ограничений сроков использования объектов интеллектуальной собственности согласно законодательству РФ; ожидаемого срока использования этого объекта, в течение которого организация может получать экономические выгоды (доход). Для отдельных групп нематериальных активов срок полезного использования определяется исходя из количества продукции или иного натурального показателя объема работ, ожидаемого к получению в результате использования этого объекта.

Если срок полезного использования нематериального актива невозможно определить, он устанавливается в расчете на двадцать лет. При этом срок полезного использования не может превышать срока деятельности организации.

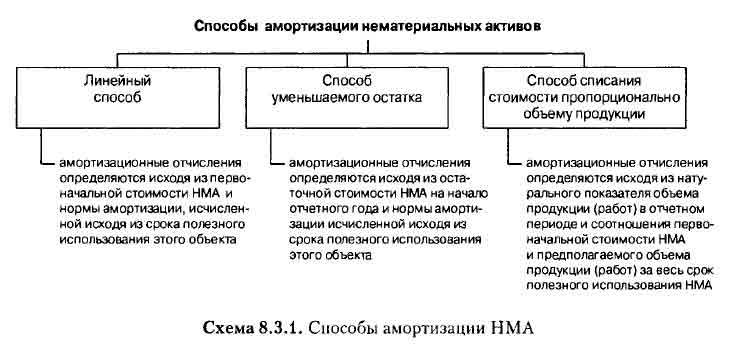

Амортизация нематериальных активов может производиться линейным способом, способом уменьшаемого остатка либо способом списания стоимости пропорционально объему продукции (работ). Применение одного из этих способов по группе однородных нематериальных активов производится в течение всего их срока полезного использования и не приостанавливается, кроме случаев консервации организации (схема 8.3.1).

Большинство организаций использует линейный способ начисления амортизации, так как он предполагает равномерное начисление амортизации в течение срока полезного использования нематериального актива.

Путем равномерного уменьшения первоначальной стоимости (в течение двадцати лет) должны амортизироваться организационные расходы организации (п. 21 ПБУ 14/2000).

Амортизационные отчисления по приобретенной положительной деловой репутации организации отражаются в бухгалтерском учете путем равномерного уменьшения ее первоначальной стоимости, отрицательная деловая репутация организации равномерно относится на финансовые результаты организации как операционный доход (п. 29 ПБУ 14/2000).

При линейном способе годовая сумма начисления амортизационных отчислений определяется исходя из первоначальной стоимости нематериальных активов и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта. То есть, например, если срок действия свидетельства на полезную модель 5 лет, то стоимость этого свидетельства амортизируется в течение 5 лет ежегодно в размере 1/5 стоимости.

Годовая норма амортизации при линейном способе рассчитывается в процентах как отношение 100% к сроку полезного использования объекта НМА (в годах). Ежемесячные амортизационные отчисления при линейном способе составляют 1/12 годовой суммы.

Пример. В организации своими силами создан объект нематериальных активов, оцененный в 100000 руб. Срок полезного использования — четыре года. Начисление амортизации производится линейным способом. Годовая норма амортизации составляет: 100% / 4 = 25%.

Годовая сумма начисления амортизационных отчислений в течение всего периода использования объекта постоянна и составляет: 100000 руб. · 25% = 25000 руб.

При способе уменьшаемого остатка годовая сумма начисления амортизационных отчислений определяется исходя из остаточной стоимости нематериальных активов на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта. То есть при этом способе годовая сумма амортизации от года к году должна уменьшаться, так как соответственно уменьшается база — остаточная стоимость объекта НМА.

Но, выбрав этот способ, необходимо применять коэффициент, увеличивающий обычную норму амортизации, иначе в последний год использования объекта сумма амортизационных отчислений будет несоизмеримо больше, чем за предшествующие. При этом такой коэффициент нельзя назвать коэффициентом ускорения, так как его применение не сопряжено с сокращением срока полезного использования. В этой ситуации примером может служить аналогичный способ амортизации, применяемый для основных средств, где применяется коэффициент 2. Сумма начисленной амортизации за месяц составляет при способе уменьшаемого остатка 1/12 часть годовой суммы амортизации.

Пример. В организации своими силами создан объект нематериальных активов, оцененный в 100 000 руб. Срок полезного использования — четыре года. Начисление амортизации производится способом уменьшаемого остатка. В 1-й год использования амортизация составит: 100000 руб. · (25% · 2) = 50000 руб. Во 2-й год использования:

определим остаточную стоимость объекта НМА на начало второго года эксплуатации

100000 руб. - 50000 руб. = 50 000 руб.;

определим годовую сумму амортизационных отчислений

50000 руб. · 50% = 25 000 руб.

В 3-й год использования:

определим остаточную стоимость объекта НМА на начало третьего года эксплуатации

50000 руб. - 25000 руб. = 25000 руб.;

определим годовую сумму амортизационных отчислений

25000 руб. · 50% = 12500 руб.

Таким образом, в 4-й год использования амортизационные отчисления составят 12500 руб. Амортизационные отчисления по нематериальным активам:

- начинаются с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету;

- начисляются до полного погашения стоимости этого объекта либо выбытия этого объекта с бухгалтерского учета в связи с уступкой (утратой) организацией исключительных прав на результаты интеллектуальной деятельности;

- прекращаются с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта или списания этого объекта с бухгалтерского учета;

- отражаются в бухгалтерском учете отчетного периода, к которому они относятся;

- начисляются независимо от результатов деятельности организации в отчетном периоде.

В соответствии с п. 21 ПБУ 14/2000 амортизационные отчисления по нематериальным активам в бухгалтерском учете могут быть отражены одним из двух способов по выбору организации:

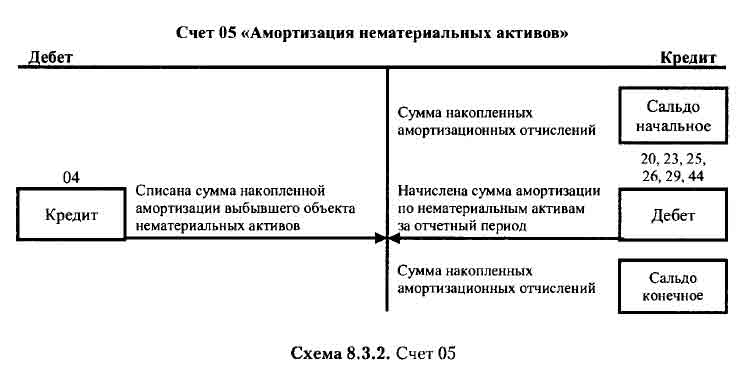

- путем накопления соответствующих сумм на отдельном синтетическом счете 05 «Амортизация нематериальных активов» в корреспонденции со счетами учета затрат (например, 20 «Основное производство», 26 «Общехозяйственные расходы» и др.) (схема 8.3.2);

- путем уменьшения первоначальной стоимости объекта нематериальных активов, т.е. списания начисленных сумм амортизации непосредственно в кредит счета 04 «Нематериальные активы» в корреспонденции со счетами учета затрат. В этом случае после полного погашения стоимости объекта они продолжают отражаться в бухгалтерском учете до прекращения срока действия патента, свидетельства, других охранных документов в условной оценке, принятой организацией, с отнесением суммы оценки на финансовые результаты организации.

Выбранный способ должен быть отражен в приказе об учетной политике организации, и его необходимо применять в течение всего срока полезного использования нематериального актива.

По организационным расходам и деловой репутации амортизация всегда начисляется путем равномерного уменьшения их первоначальной стоимости, т.е. без использования счета 05.

| Первичный документ | Содержание операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| Начисление амортизации по нематериальному активу (путем накопления соответствующих сумм на отдельном счете) | |||

| Карточка учета нематериальных активов, бухгалтерская справка-расчет | Со следующего месяца после принятия объекта к учету производится ежемесячное начисление амортизации по нормам исходя из срока полезного использования | 20, 23, 25, 26, 29, 44 | 05 |

| Бухгалтерская справка-расчет | Списана сумма накопленной амортизации при выбытии нематериального актива | 05 | 04 |

| Начисление амортизации по нематериальному активу (путем уменьшения первоначальной стоимости объекта) | |||

| Карточка учета нематериальных активов, бухгалтерская справка-расчет | Со следующего месяца после принятия объекта к учету производится ежемесячное начисление амортизации по нормам исходя из срока полезного использования | 20, 23, 25, 26, 29, 44 | 04 |

8.4. Выбытие нематериальных активов

Выбытие нематериальных активов возможно в результате продажи, вклада в уставные капиталы других организаций, передачи по договору мены, безвозмездной передачи, списания по истечении срока полезного использования.

Списанию подлежат нематериальные активы, использование которых прекращено для целей производства продукции (выполнения работ, оказания услур) либо для управленческих нужд организации в связи с прекращением срока действия патента, свидетельства, других охранных документов, уступкой (продажей) исключительных прав на результаты интеллектуальной деятельности либо по другим основаниям.

Доходы и расходы от списания нематериальных активов:

- отражаются в отчетном периоде, к которому они относятся;

- относятся на финансовые результаты организации.

| Первичный документ | Содержание операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| Списание нематериального актива в связи с истечением срока полезного использования (прекращение срока действия патента, свидетельства, других охранных документов) | |||

| Карточка учета нематериальных активов, бухгалтерская справка | Списана сумма амортизации, начисленная за период использования актива (предполагается, что эта сумма равна первоначальной стоимости списываемого нематериального актива)1 | 05 | 04 |

| Списание нематериального актива, когда срок полезного использования не истек, но использование объекта прекращено | |||

| Бухгалтерская справка-расчет | Списана сумма амортизации, начисленная к моменту списания | 05 | 04 |

| Карточка учета нематериальных активов | Списывается остаточная стоимость нематериального актива в состав операционных расходов | 91-2 | 04 |

| Выбытие нематериальных активов в результате продажи | |||

Договор уступки прав на актив, карточка учета нематериальных активов |

Продажная стоимость нематериального актива отражена в составе прочих доходов организации | 62 (76) | 91-1 |

| Счет-фактура | Отражен НДС с продажной стоимости нематериального актива | 91-2 | 68 |

| Бухгалтерская справка-расчет | Списана сумма амортизации, начисленной по нематериальному активу к моменту выбытия | 05 | 04 |

| Выписка банка по расчетному счету | Оплачены расходы по государственной регистрации передачи прав на нематериальный актив | 76 | 51 |

| Зарегистрированный договор уступки прав на актив, бухгалтерская справка | Списаны расходы по государственной регистрации передачи прав на нематериальный актив | 91-2 | 76 |

| Карточка учета нематериальных активов | Списана остаточная стоимость выбывающего нематериального актива | 91-2 | 04 |

| Выписка банка по расчетному счету | Покупателем оплачен счет за реализованный нематериальный актив | 51 | 62 (76) |

| Бухгалтерская справка-расчет | Отражен финансовый результат от реализации объекта нематериальных активов (заключительными записями отчетного месяца) | 91-9 | 99 |

| Нематериальный актив передан в виде вклада в уставный капитал другой организации | |||

| Акт о приеме-передаче объекта, бухгалтерская справка-расчет | Списана сумма накопленной амортизации актива | 05 | 04 |

| Учредительные документы, бухгалтерская справка-расчет | Списана остаточная стоимость актива | 91 | 04 |

| Акт о приеме-передаче объекта, бухгалтерская справка-расчет | Отражена передача актива в качестве вклада в уставный капитал другой организации (по оценочной стоимости) | 58-1 | 91 |

| Бухгалтерская справка-расчет | Заключительными оборотами месяца определен финансовый результат от выбытия объекта нематериальных активов: (1) прибыль; (2) убыток | (1) 91-9; (2) 99 | (1) 99; (2) 91-9 |

1 В случае начисления амортизационных начислений без использования счета 05 (путем уменьшения первоначальной стоимости объекта) предполагается что к моменту истечения срока полезного использования остаточная стоимость объекта, отраженная на счете 04, равна нулю и никакие дополнительные проводки поэтому не нужны.

Следует иметь в виду, что если организация предоставляет нематериальный актив в пользование третьим лицам, сохраняя за собой исключительные права на него, то этот нематериальный актив с баланса организации-правообладателя не списывается (п. 25 ПБУ 14/2000). При этом нематериальный актив отражается в учете организации-правообладателя обособленно, а начисление амортизации по нему осуществляется организацией-правообладателем в общеустановленном порядке.

Доходы от предоставления нематериальных активов в пользование третьим лицам отражаются организацией-правообладателем либо в составе выручки от реализации (если предоставление за плату прав на использование объектов интеллектуальной собственности является предметом деятельности организации), либо в составе прочих доходов (п. 5 и 7 ПБУ 9/99).

Н.В. Пошерстник, Бухгалтерский учет: Учебно-практическое пособие. — СПб.: Питер, 2007.