Тема 9. Ошибки в бизнес-плане, связанные с финансовыми вопросами

Задача этого раздела бизнес-плана — обосновать запрашиваемую на проект сумму денег и, самое главное, доказать инвестору, что вложения именно в этот проект с учетом прибыльности, рисков, инфляции будут для него наиболее выгодными.

В итоге финансовая часть бизнес-плана помогает «продать» проект инвестору, показав его преимущества при реальных альтернативах. Грамотная подготовка раздела «Финансы», как правило, и является окончательным доводом для инвесторов.

К сожалению, именно в финансовой части бизнес-планов допускается самое большое количество ошибок. Многие из них связаны с непониманием экономической сути расчетов. Это обусловлено целым рядом причин, и в первую очередь отсутствием необходимых специалистов на предприятиях.

Применявшиеся в СССР методы оценки эффективности инвестиционных проектов были ориентированы на административно-плановую экономику. В их основу был заложен критерий величины народнохозяйственного эффекта (или эффекта для отрасли народного хозяйства), который будет получен в результате реализации инвестиционного проекта.

Базовым методом расчета эффективности капитальных вложений являлся метод приведенных затрат, основанный на использовании установленного норматива окупаемости капитальных вложений. При этом расчет текущих затрат производился по действующим положениям и инструкциям. Вначале рассчитывался показатель абсолютной экономической эффективности, который сравнивался с централизованными нормативами, а затем делался вывод о приемлемости или неприемлемости проекта.

В странах с рыночной экономикой разработан и широко применяется большой арсенал методов оценки эффективности инвестиционных проектов. Они основаны на сравнении эффективности (прибыльности) вложений в различные проекты. В качестве альтернативы вложениям средств в производство могут выступать финансовые вложения в другие производственные объекты, помещение финансовых средств в банк под проценты или покупка ценных бумаг. Эти методы, естественно, учитывают присутствие таких явлений экономической жизни любой страны, как инфляция и наличие инвестиционных рисков.

9.1. Об инвестициях

Очень приятно получить денег больше, чем необходимо «на жизнь», — излишком можно распорядиться по своему усмотрению. Радость омрачает то, что деньги не всегда можно отложить на перспективную покупку, так как со временем их покупательная способность будет уменьшаться. Это называется инфляцией. Она бывает меньше или больше, но существует всегда и во всех странах так же реально, как существуют сами деньги. Для того чтобы деньги сохранили свою ценность, они должны работать. Нужно делать инвестиции.

Инвестиции — это расход наличных денег или их эквивалентов с целью получения в будущем суммы, превышающей израсходованную. Мы ищем возможность максимально увеличить прибыль на наше вложение или на вложенный капитал.

Все инвестиции связаны с тем, что деньги нужно куда-то передать на согласованных условиях, иначе на них не заработаешь, Но как только деньги покинули кошелек (расчетный счет фирмы), сразу появляется опасность невозврата. Поэтому рядом со словом «инвестиции» всегда присутствует слово «риски». И понятно почему: инвестиции подразумевают, что деньги отдаются «сегодня», а прибыль можно будет получить «завтра».

Говорят, чтобы стать бизнесменом, нужно иметь два мешка денег. Из одного можно брать деньги для потребностей семьи, из другого — для бизнеса. Ими можно рисковать.

Верно утверждение: чем больший доход могут получить инвесторы, тем выше оказывается степень риска, и, наоборот, низкийдоход — это меньший риск.

Инвесторы знают, что это правило не имеет исключений.

Первичные расчеты бизнес-планов делаются на основании оценок самих бизнесменов. Иногда эти оценки грешат излишним оптимизмом. Получаются цифры, которые указывают на сверхвысокие доходы, быструю окупаемость и большие дивиденды. Эти результаты могут в ряде случаев просто отпугнуть инвесторов: они автоматически увидят в них большой риск для себя.

Имеется несколько вариантов денежных средств.

Можно дать деньги в долг, оформив нотариально или как вклад в банке. В соглашении с банком указывается, через какой промежуток времени и с какими процентами деньги будут возвращены. Другими словами, те, кто взял деньги, несут полную ответственность за их возврат с процентами.

Можно купить акции компании. Акция — это ценная бумага, которая свидетельствует о том, что определенное лицо или фирма согласились дать указанной компании свои деньги в долг в расчете на долю прибыли и возможность участия в управлении. Если деньги вкладываются в акции компании, то никаких гарантий на получение процентов нет. Компания процветает — акционеры получают деньги. Компания разорилась — некого винить, кроме себя.

То, что при вложении денег в акции акционеры разделяют все риски на «постсоветском пространстве», понятно не всем.

И если в России большинство пострадавших вкладчиков «пошумели — разошлись», то в Албании результатом разрушения финансовой пирамиды была гражданская война.

9.2. Риск-менеджмент: наиболее остро встает вопрос в венчурных фирмах

Риск — это финансовая категория. Поэтому на степень и величину риска можно воздействовать через механизм. Такое воздействие осуществляется с помощью приемов финансового менеджмента и особой стратегии. В совокупности стратегия и приемы образуют своеобразный механизм управление риском, т.е. риск-менеджмент. Таким образом, риск-менеджмент представляет собой часть финансового менеджмента.

В основе риск-менеджмента лежат целенаправленный поиск и организация работы по снижению степени риска, искусство получения и увеличения дохода (выигрыша, прибыли) в неопределенной хозяйственной ситуации. Конечная цель риск-менеджмента соответствует целевой функции предпринимателя. Она заключается в получении наибольшей прибыли при оптимальном, приемлемом для бизнесмена соотношении прибыли и риска.

Риск-менеджмент представляет собой систему управления риском и экономическими, точнее финансовыми, отношениями, возникающими в процессе этого управления. Он включает стратегию и тактику управления. Под стратегией управления направление и способ использования средств для достижения поставленной цели. Этому способу соответствует определенный набор правил и ограничений для принятия решения. Стратегия позволяет сконцентрировать усилия на вариантах решения, не противоречащих принятой стратегии, отбросив все другие варианты. После достижения цели стратегия как направление и средство ее достижения прекращает свое существование. Новые цели ставят задачу разработки новой стратегии.

Тактика — это конкретные методы и приемы для достижения поставленной цели в конкретных условиях. Задачей тактики управления является вы бор оптимального решения и наиболее приемлемых в данной хозяйственной ситуации методов и приемов управления.

Риск-менеджмент как система управления состоит из двух подсистем: управляемой подсистемы (объекта управления) и управляющей подсистемы (субъекта управления). Схематично это можно представить следующим образом (рис. 9.1.)

Объектом управления в риск-менеджменте являются риск, рисковые вложения капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска. К этим экономическим отношениям относятся отношения между страхователем и страховщиком, заемщиком и кредитором, между предпринимателями (партнерами, конкурентами) и т.п.

Субъект управления в риск-менеджменте — это специальная группа людей (финансовый менеджер, специалист по страхованию, аквизитор, актуарий, андеррайтер и др.), которая посредством различных приемов и способов управленческого воздействия осуществляет целенаправленное функционирование объекта управления.

Процесс воздействия субъекта на объект управления, т.е. сам процесс управления, может осуществляться только при условии циркулирования определенной информации между управляющей и управляемой подсистемами Процесс управления независимо от его конкретного содержания всегда предполагает получение, передачу, переработку и использование информации. В риск-менеджменте получение надежной и достаточной в данных условиях информации играет главную роль, так как оно позволяет принять конкретное решение по действиям в условиях риска.

Информационное обеспечение функционирования риск-менеджмента состоит из разного рода и вида информации: статистической, экономической, коммерческой, финансовой и т.п.

Эта информация включает осведомленность о вероятности того или иного страхового случая, страхового события, наличии и величине спроса на товары, на капитал, финансовой устойчивости и платежеспособности клиентов, партнеров, конкурентов, ценах, курсах и тарифах, в том числе на услуги стра-ховщикои, об условиях страхования, о дивидендах и процентах и т.п.

Тот, кто владеет информацией, владеет рынком. Многие виды информации часто составляют предмет коммерческой тайны. Поэтому отдельные виды информации могут являться одним из видов интеллектуальной собственности (ноу-хау) и вноситься в качестве вклада в уставный капитал акционерного общества или товарищества.

Менеджер, обладающий достаточно высокой квалификацией, всегда старается получить любую информацию, даже самую плохую, или какие-то ключевые моменты такой информации, или отказ от разговора на данную тему (молчание — это тоже язык общения) и использовать их в свою пользу. Информация собирается по крупицам. Эти крупицы, собранные воедино, обладают уже полновесной информационной ценностью.

Наличие у финансового менеджера надежной деловой информации позволяет ему быстро принять финансовые и коммерческие решения, влияет на правильность таких решений, что, естественно, ведет к снижению потерь и увеличению прибыли. Надлежащее использование информации при заключении сделок сводит к минимуму вероятность финансовых потерь.

Любое решение основывается на информации. Важное значение имеет качество информации. Чем более расплывчата информация, тем неопределеннее решение. Качество информации должно оцениваться при ее получении, а не при передаче. Информация стареет быстро, поэтому ее следует использовать оперативно.

Хозяйствующий субъект должен уметь не только собирать информацию, но хранить и отыскивать ее в случае необходимости.

В настоящее время лучшей картотекой для сбора информации является компьютер — машина, которая обладает одновременно и хорошей памятью, и возможностью (если имеются хорошие программы) быстрее найти нужную информацию через свою кодификацию.

Информационная машина выполняет решения, но не корректирует их.

Любая неправильная кодификация повлечет за собой неправильную классификацию.

Риск-менеджмент выполняет определенные функции.

Различают два типа функций риск-менеджмента:

- функции объекта управления;

- функции субъекта управления.

К функциям объекта управления в риск-менеджменте относится организация:

- разрешения риска;

- рисковых вложений капитала;

- работы по снижениювеличины риска;

- процесса страхования рисков;

- экономических отношений и связей между субъектами хозяйственного процесса.

К функциям субъекта управления в риск-менеджменте относятся:

- прогнозирование;

- организация;

- регулирование;

- координация;

- стимулирование;

- контроль.

Прогнозирование в риск-менеджменте представляет собой разработку на перспективу изменений финансового состояния объекта в целом и его различных частей. Прогнозирование — это предвидение определенного события. Оно не ставит задачу непосредственно осуществить на практике разработанные прогнозы. Особенностью прогнозирования является также альтернативность в построении финансовых показателей и параметров, определяющая разные варианты развития финансового состояния объекта управления на основе наметившихся тенденций. В динамике риска прогнозирование может осуществляться как на основе экстраполяции прошлого в будущее с учетом экспертной оценки тенденции изменения, так и на основе прямого предвидения изменений. Эти изменения могут возникнуть неожиданно. Управление на основе предвидении этих изменений требует выработки у менеджера определенного чутья рыночного механизма и интуиции, а также применения гибких экстренных решений.

Организация н риск-менеджменте представляет собой объединение людей, совместно реализующих программу рискового шюжения капитала на осноне определенных правил и процедур. К этим правилам и процедурам относятся создание органов управлении, построение структуры аппарата управления, установление взаимосвязи между управленческими подразделениями, разработка норм, нормативов, методик и т.п.

Регулирование в риск-менеджменте представляет собой воздействие на объект управления, посредством которого достигается состояние устойчивости этого объекта в случае возникновения отклонения от заданных параметров. Регулирование охватывает главным образом текущие мероприятия по устранению возникших отклонений.

Координация в риск-менеджменте представляет собой согласованность работы звеньев системы управления риском,аппаратауправления и специалистов.

Координация обеспечивает единство объекта управления, субъекта управления, аппарата управления и отдельного работника.

Стимулирование в риск-менеджменте представляет собой побуждение финансовых менеджеров, других специалистов к заинтересованности в результате своего труда.

Контроль в риск-менеджменте представляет собой проверку организации работы по снижению степени риска. Посредством контроля собирается информация о степени выполнения намеченной программы действия, доходности рисковых вложений капитала, соотношении прибыли и риска, на основании которой вносятся изменения в финансовые программы, организацию финансовой работы, организацию риск-менеджмента.

Контроль предполагает анализ результатов мероприятий по снижению степени риска.

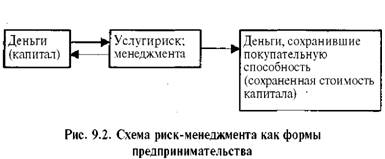

Риск-менеджмент можно выделить в самостоятельную форму предпринимательства.

Как форма предпринимательской деятельности риск-менеджмент означает, что управление риском представляет собой творческую деятельность, осуществляемую финансовым менеджером.

Следовательно, риск-менеджмент может выступать в качестве самостоятельного вида профессиональной деятельности. Этот вид деятельности выполняют профессиональные институты специалистов, страховые компании, а также финансовые менеджеры, менеджеры по риску, специалисты по страхованию.

Сущность риск-менеджмента как формы предпринимательства выражается следующей схемой (рис. 9.2.):

Сферой предпринимательской деятельности риск-менеджмента является страховой рынок. Страховой рынок — это сфера проявления экономических отношений по поводу страхования. Страховой рынок представляет собой сферу денежных отношений, где объектом купли-продажи выступают страховые услуги, предоставляемые гражданам и хозяйствующим субъектам страховыми компаниями (обществами) и негосударственными пенсионными фондами.

9.3. Организация риск-менеджмента

Риск-менеджмент по экономическому содержанию представляет собой систему управления риском и финансовыми отношениями, возникающими в процессе этого управления.

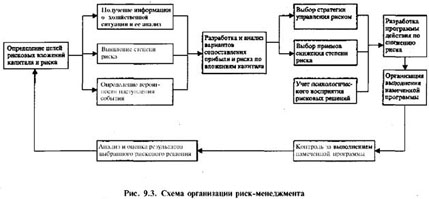

Как система управления риск-менеджмент включает процесс выработки цели риска и рисковых вложений капитала, определение вероятности наступления события, выявление степени и величины риска, анализ окружающей обстановки, выбор стратегии управления риском, выбор необходимых для данной стратегии приемов управления риском и способов его снижения (т.е. приемов риск-менеджмента), осуществление целенаправленного воздействия на риск. Указанные процессы в совокупности составляют этапы организации риск-менеджмента.

Организация в широком плане представляет собой совокупность процессов или действий, ведущих к образованию и совершенствованию взаимосвязей между частями целого.

Организация риск-менеджмента представляет собой систему мер, направленных на рациональное сочетание всех его элементов в единой технологии процесса управления риском (рис. 9.3.)

Первым этапом организации риск-менеджмента является определение цели риска и цели рисковых вложений капитала. Цель риска — это результат, который необходимо получить. Им может быть выигрыш, прибыль, доход и т.п. Цель рисковых вложений капитала — получение максимальной прибыли.

Любое действие, связанное с риском, всегда целенаправленно, так как отсутствие цели делает решение, связанное с риском, бессмысленным. Цели риска и рисковых вложений капитала должны быть четкими, конкретизированными и сопоставимыми с риском и капиталом.

Следующим важным моментом ворганизации риск-менеджмента является получение информации об окружающей обстановке, которая необходима для принятия решения в пользу того или иного действия. На основе анализа такой информации и с учетом целей риска можно правильно определить вероятность наступления события, втом числе страхового события, выявить степень риска и оценить его стоимость.

Управление риском означает правильное понимание степени риска, который постоянно угрожает людям, имуществу, финансовым результатам хозяйственной деятельности.

Для предпринимателя важно знать действительную стоимость риска, которому подвергается его деятельность.

Под стоимостью риска следует понимать фактические убытки предпринимателя, затраты на снижение величины этих убытков или затраты по возмещению таких убытков и их последствий. Правильная оценка финансовым менеджером действительной стоимости риска позволяет ему объективно представлять объем возможных убытков и наметить пути к их предотвращению или уменьшению, а в случае невозможности предотвращения убытков обеспечить их возмещение.

На основе имеющейся информации об окружающей среде, вероятности, степени и величине риска разрабатываются различные варианты рискового вложения капитала и приводится оценка их оптимальности путем сопоставления ожидаемой прибыли и величины риска.

Это позволяет правильно выбрать стратегию и приемы управления риском, а также способы снижения степени риска.

На этом этапе организации риск-менеджмента главная роль принадлежит финансовому менеджеру, его психологическим качествам. Финансовый менеджер, занимающийся вопросами риска (менеджер по риску), должен иметь два права: право выбора и право ответственности за него.

Право выбора означает право принятия решения, необходимого для реализации намеченной цели рискового вложения капитала. Решение должно приниматься менеджером единолично. В риск-менеджменте из-за его специфики, которая обусловлена прежде всего особой ответственностью за принятие риска, нецелесообразно, а в отдельных случаях и вовсе недопустимо коллективное (групповое) принятие решения, за которое никто не несет никакой ответственности. Коллектив, принявший решение, никогда не отвечает за его выполнение. При этом следует иметь в виду, что коллективное решение в силу психологических особенностей отдельных индивидов (их антагонизма, эгоизма, политической, экономической или идеологической платформы и т.п.) является более субъективным, чем решение, принимаемое одним специалистом.

Для управления риском могут создаваться специализированные группы людей, например, сектор страховых операций, сектор венчурных инвестиций, отдел рисковых вложений капитала (т.е. венчурных и портфельных инвестиций) и др.

Данные группы людей могут подготовить предварительное коллективное решение и принять его простым или квалифицированным (т.е. две трети, три четверти, единогласно) большинством голосов.

Однако окончательное решение о выборе варианта принятия риска и рискового вложения капитала должен принять один человек, так как он одновременно принимает на себя и ответственность за данное решение.

Ответственность указывает на заинтересованность принимающего рисковое решение в достижении поставленной им цели.

При выборе стратегии и приемов управления риском часто используется какой-то определенный стереотип, который складывается из опыта и знаний финансового менеджера в процессе его работы и служит основой автоматических навыков в работе. Наличие стереотипных действий дает менеджеру возможность в определенных типовых ситуациях действовать оперативно и оптимальным образом. При отсутствии типовых ситуаций финансовый менеджер должен переходить от стереотипных решений к поискам оптимальных приемлемых для себя рисковых решений.

Подходы к решению управленческих задач могут быть самыми разнообразными, поэтому риск-менеджмент обладает многовариантностью.

Многовариантность риск-менеджмента означает сочетание стандарта и неординарности финансовых комбинаций, гибкость и неповторимость тех или иных способов действия в конкретной хозяйственной ситуации. Главное в риск-менеджменте — правильная постановка цели, отвечающая экономическим интересам объекта управления.

Риск-менеджмент весьма динамичен. Эффективность его функционирования во многом зависит от быстроты реакции на изменения — условий рынка, экономической ситуации, финансового состояния объекта управления. Поэтому риск-менеджмент должен базироваться на знании стандартных приемов управления риском, на умении быстро и правильно оценивать конкретную экономическую ситуацию, на способности быстро найти хороший, если не единственный выход из этой ситуации.

В риск-менеджменте готовых рецептов нет и быть не может. Он учит тому, как, зная методы, приемы, способы решения тех или иных хозяйственных задач, добиться ощутимого успеха в конкретной ситуации, сделав ее для себя более или менее определенной.

Особую роль в решении рисковых задач играют интуиция менеджера и инсайт.

Интуиция представляет собой способность непосредственно, как бы внезапно, без логического продумывания находить правильное решение проблемы. Интуитивное решение возникает как внутреннее озарение, просветление мысли, раскрывающее суть изучаемого вопроса. Интуиция является непременным компонентом творческого процесса. Психология рассматривает интуицию но взаимосвязи с чувственным и логическим познанием и практической деятельностью как непосредственное знание в его единстве со знанием опосредованным, ранее приобретенным.

Инсайт — это осознание решения некоторой проблемы. Субъективно инсайт воспринимается как неожиданное озарение, постижение. В момент самого инсайтарешение осознается очень ясно, однако эта ясность часто имеет кратковременный характер и нуждается в сознательной решения.

В случаях, когда рассчитать риск невозможно, принятие рисковых решений происходит с помощью эвристики.

Эвристика представляет собой совокупность логических приемов и методических пранил теоретического исследования и отыскания истины. Иными словами, это правила и приемы решения особо сложных задач.

Конечно, эвристика менее надежна и менее определенна, чем математические расчеты. Однако она дает возможность получить вполне определенное решение.

Риск-менеджмент имеет свою систему эвристических правил и приемов для принятия решения в условиях риска.

Основными правилами риск-менеджмента являются:

- Нельзя рисковать больше, чем это может позволить собственный капитал.

- Надо думать о последствиях риска.

- Нельзя рисковать многим ради малого.

- Положительное решение принимается лишь при отсутствии сомнения.

- При наличии сомнений принимаются отрицательные решения.

- Нельзя думать, что всегда существует только одно решение. Возможно, есть и другие.

Реализация первого правила означает, что прежде, чем принять решение о рисковом вложении капитала, финансовый менеджер должен:

- определить максимально возможный объем убытка по данному риску;

- сопоставить его с объемом вкладываемого капитала;

- сопоставить его со всеми собственными финансовыми ресурсами и определить, не приведет ли потеря этого капитала к банкротству данного инвестора. Объем убытка от вложения капитала может быть равен объему данного капитала, быть меньше или больше его.

При прямых инвестициях объем убытка, как правило, равен объему венчурного капитала.

Инвестор вложил 1 млн. руб. в рисковое дело. Дело прогорело. Инвестор потерял 1 млн. руб.

Однако с учетом снижения покупательной способности денег в условиях инфляции объем потерь может быть больше, чем сумма вкладываемых денег. В этом случае объем возможного убытка следует определять с учетом индекса инфляции. Инвестор вложил 1 млн. руб. в рисковое дело в надежде получить через год 5 млн. руб. Дело прогорело. Если через год деньги не вернули, то объем убытка следует считать с учетом индекса инфляции (например, 220%), т.е. 2,2 млн. руб. (2,2 х 1). При прямом убытке, нанесенном пожаром, наводнением, кражей и т.п., размер убытка больше прямых потерь имущества, так как он включает еще дополнительные денежные затраты на ликвидацию последствий убытка и приобретение нового имущества.

При портфельных инвестициях, т.е. при покупке ценных бумаг, которые можно продать на вторичном рынке, объем убытка обычно меньше суммы затраченного капитала.

Соотношение максимально возможного объема убытка и объема собственных финансовых ресурсов инвестора представляет собой степень риска, ведущего к банкротству. Она измеряется с помощью коэффициента риска.

Кр = У/С

где Кр — коэффициент риска;

У — максимально возможная сумма убытка, руб.;

С — объем собственных финансовых ресурсов с учетом точно известных поступлений средств, руб.

Например, необходимо рассчитать коэффициент риска и выбрать наименее рисковый вариант вложения капитала (табл. 9.4.)

Таблица 9.4.

Выбор оптимального варианта вложения капитала по коэффициенту риска

| Показатели | Вариант вложения капитала | |

| первый | второй | |

| Собственные средства, тыс. руб. | 10000 | 60000 |

| Максимально возможная сумма убытка, тыс. руб. | 6000 | 24000 |

| Коэффициент риска | 0,6 | 0,4 |

Таблица показывает, что при втором варианте вложения капитала величина риска в 1,5 раза меньше, чем по первому варианту (0,6/0,4 = 1,5).

Исследования рисковых мероприятий позволяют сделать вывод, что оптимальный коэффициент риска составляет 0,3, а коэффициент риска, ведущий к банкротству инвестора, — 0,7 и более.

Реализация второго правила требует, чтобы финансовый менеджер, зная максимальную возможную величину убытка, определил бы, к чему она может привести, какова вероятность риска, и принял решение об отказе от риска (т.е. от мероприятия), принятии риска на свою ответственность или передаче риска на ответственность другому лицу.

Действие третьего правила особенно ярко проявляется при передаче риска, т.е. при страховании. В этом случае риск означает, что финансовый менеджер должен определить и выбрать приемлемое для него соотношение между страховым взносом и страховой суммой. Страховой взнос — это плата страхователя страховщику за страховой риск. Страховая сумма — это денежная сумма, на которую застрахованы материальные ценности, отвественность, жизнь и здоровье страхователя. Риск не должен быть удержан, т.е. инвестор не должен принимать на себя риск, если размер убытка относительно велик по сравнению с экономией на страховом взносе.

Реализация остальных правил означает, что в ситуации, для которой имеется только одно решение (положительное или отрицательное), надо сначала попытаться найти другие решения. Возможно, они действительно существуют. Если же анализ показывает, что других решений нет, то действуют по правилу «в расчете на худшее», т.е. если сомневаешься, то принимай отрицательное решение.

При разработке программы действия по снижению риска необходимо учитывать психологическое восприятие рисковых решений. Принятие решений в условиях риска является психологическим процессом. Поэтому наряду с математической обоснованностью решений следует иметь в виду проявляющиеся при принятии и реализации рисковых решений психологические особенности человека: агрессивность, нерешительность, сомнения, самостоятельность, экстраверсия, интроверсия и др.

Экстраверсия — свойство личности, проявляющееся в ее направленности на окружающих людей, события. Она выражается в высоком уровне общительности, живом эмоциональном отклике на внешние явления.

Интроверсия — это направленность личности на внутренний мир собственных ощущений, переживаний, чувств и мыслей. Для интровертивной личности характерны некоторые устойчивые особенности поведения и взаимоотношений с окружающими, опора на внутренние нормы, самоуглубленность. Суждения, оценки интровертов отличаются значительной независимостью от внешних факторов, рассудительностью.

Обычно человек совмещает в определенной пропорции черты экстраверсии и интроверсии.

Неотъемлемым этапом организации риск-менеджмента является организация мероприятий по выполнению намеченной программы действия, т.е. определение отдельных видов мероприятий, объемов и источников финансирования этих работ, конкретных исполнителей, сроков выполнения и т.п.

Важным этапом организации риск-менеджмента являются контроль за выполнением намеченной программы, анализ и оценка результатов выполнения выбранного варианта рискового решения.

Организация риск-менеджмента предполагает определение органа управления риском на данномхозяйственном субъекте. Органом управления риском может быть финансовый менеджер, менеджер по риску или соответствующий аппарат упраления: сектор страховых операций, сектор венчурных инвестиций, отдел рисковых вложений капитала и т.п. Эти секторы или отделы являются структурными подразделениями финансовой службы хозяйствующего субъекта.

Отдел рисковых вложений капитала в соответствии с уставом хозяйствующего субъекта может осуществлять следующие функции:

- проводить венчурные и портфельные инвестиции, т.е. рисковые вложения капиталов в соответствии с действующим законодательством и уставом хозяйствующего субъекта;

- разрабатывать программу рисковой инвестиционной деятельности;

- собирать, обрабатывать, анализировать и хранить информацию об окружающей обстановке;

- определять степень и стоимость рисков, стратегию и приемы управления риском;

- разрабатывать программу рисковых решений и организовывать ее выполнение, включая контроль и анализ результатов;

- осуществлять страховую деятельность, заключать договоры страхования и перестрахования, проводить страховые и перестраховые операции, расчеты по страхованию;

- разрабатывать условия страхования и перестрахования, устанавливать размеры тарифных ставок по страховым операциям;

- выполнять функции аварийного комиссара, выдавать гарантию по поручительству российских и иностранных страховых компаний, производить возмещение убытков за их счет, поручать другим лицам исполнение аналогичных функций за рубежом;

- вести соответствующую бухгалтерскую, статистическую и оперативную отчетность по рисковым вложениям капитала.

Стратегия риск-менеджмента

Стратегия представляет собой искусство планирования, руководства, основанного на правильных и далеко прогнозах.

Стратегия риск-менеджмента — это искусство управления риском в неопределенной хозяйственной ситуации, основанное на прогнозировании риска и приемов его снижения. Стратегия риск-менеджмента включает правила, на основе которых принимаются рисковое решение и способы выбора варианта решения.

Правила — это основополагающие принципы действия. В стратегии риск-менеджмента применяются следующие правила.

- Максимум выигрыша.

- Оптимальная вероятность результата.

- Оптимальная колеблемость результата.

- Оптимальное сочетание выигрыша и величины риска.

Сущность правила максимума выигрыша заключается в том, что из возможных вариантов рисковых вложений капитала выбирается вариант, дающий наибольшую эффективность результата (выигрыш, доход, прибыль) при минимальном или приемлемом для инвестора риске.

Пример. Владелец груза, который следует перевезти морским транспортом, знает, что в результате возможной гибели корабля он теряет груз стоимостью 100 млн. руб. Ему также известно, что вероятность кораблекрушения 0,05; страховой тариф при страховании груза составляет 3% от страховой суммы. С учетом этих данных можно определить вероятность перевозки груза без кораблекрушения. Она равна 0,95 · (1 - 0,05). Затраты владельца на страхование груза, т.е. его потери при перевозке груза без кораблекрушения, составляют 3 млн. руб. (3 · 100: 100). Владелец груза стоит перед выбором: страховать или не страховать свой груз.

Для решения вопроса определим величину выигрыша владельца груза для двух вариантов его действия. При страховании владельцем груза его выигрыш составляет 2,15 млн. руб. (0,05 · 100 + 0,95 (- 3)). При отказе от страхования убыток равен 2,15 млн. руб. (0,05 · (-100) + 0,95 х 3).

Владелец принимает решение страховать груз, так как это обеспечивает ему наибольший выигрыш. Сущность правила оптимальной вероятности результата состоит в том, что из возможных решений выбирается то, при котором вероятность результата является приемлемой для инвестора, т.е. удовлетворяет финансового менеджера.

Напрактике применение правила оптимальной вероятности результата обычно сочетается с правилом оптимальной колеблемости результата.

Как уже указывалось, колеблемость показателей выражается их дисперсией, средним квадратическим отклонением и коэффициентом вариации. Сущность правила оптимальной колеблемости результата заключается в том, что из возможных решений выбирается то, при котором вероятности выигрыша и проигрыша для одного и того же рискового вложения капитала имеют небольшой разрыв, т.е. наименьшую величину дисперсии, среднего квадратического отклонения, вариации.

Рассмотрим более упрошенный пример применения правила оптимальной колеблемости результата.

Пример. Имеем два варианта рискового вложения капитала. В первом варианте с вероятностью 0,6 можно получить доход 1 млн. руб. и с вероятностью 0,4 · (1 - 0,6) получить убыток 0,6 млн. руб. Во втором варианте с вероятностью можно получить доход 2 млн. руб. и с вероятностью 0,2 · (1 - 0,8) получить убыток в 1,5 млн. руб. Средний ожидаемый доход составляет по вариантам:

- первый вариант

0,6 · 1 + 0,4 (-0,6) = 0,36 млн. руб.; - второй вариант

0,8 · 2 + 0,2 (-1,5) = 1,3 млн. руб.

На первый взгляд более доходным является второй вариант, так как при нем доходность на 261% выше, чем при первом варианте. Однако более углубленный анализ показывает, что первый вариант имеет определенные преимущества перед вторым вариантом, а именно:

- Меньший разрыв показателей вероятности результатов. Этот разрыв в первом варианте составляет 0,2, или 50%, во втором варианте — 0,6, или 300%

- Незначительный разрыв вероятности выигрыша, т.е. получение дохода.

Вероятность получения дохода во втором варианте — 0,8, а в первом варианте — 0,6, т.е. меньше всего на 25%. - Меньший темп изменения вероятности и суммы убытка по сравнению с темпом изменения вероятности и суммы дохода.

Так, во втором варианте по сравнению с первым вариантом при росте вероятности дохода с 0,6 до 0,8 (на 33%) сумма дохода возрастает на 100% (с 1 до 2 млн. руб.). В то же время при снижении вероятности убытка на 100% (с 0,4 до 0,2) сумма убытка увеличивается на 150% (с 0,6 до 1,5 млн. руб.).

Сущность правила оптимального сочетания выигрыша и величины риска исключается в том, что менеджер оценивает ожидаемые величины выигрыша и риска (проигрыша, убытка) и принимает решение вложить капитал в то позволяет получить ожидаемый выигрыш и одновременно избежать большого риска.

Существуют следующие способы выбора решения.

- Выбор варианта решения при условии, что известны вероятности возможных хозяйственных ситуаций.

- Выбор варианта решения при условии, что вероятности возможных хозяйственных ситуаций неизвестны, но имеются оценки их относительных значений.

- Выбор варианта решения при условии, что вероятности возможных хозяйственных ситуаций неизвестны, носуществуют основные направления оценки результатов вложения капитала.

Например, инвестор имеет три варианта рискового вложения капитала: К1, К2, К3. Финансовые результаты вложений зависят от условий хозяйственной ситуации (уровень конкуренции, степень обеспечения ресурсами и т.п.), которая является неопределенной. Возможны также три варианта условий хозяйственной ситуации: А1, А2, А3. При этом возможны любые сочетания вариантов вложения капитала и условий хозяйственной ситуации.

Эти сочетания дают различный финансовый результат, например, норму прибыли на вложенный капитал (табл. 9.5.)

Таблица 9.5.

Норма прибыли на вложенный капитал

| Варианты рискового вложения капитала | Условия хозяйственной ситуации | ||

| А1 | А2 | А3 | |

| К1 | 50 | 6 | 70 |

| К2 | 40 | 2 | 20 |

| К3 | 30 | 4 | 50 |

Таблица 9.5. показывает, что вложение капитала К1 при хозяйственной ситуации А3 дает наибольшую норму прибыли: 70% на вложенный капитал; вложение капитала К1, при хозяйственной ситуации А2 дает норму прибыли в три раза больше, чем вложение капитала К2 при хозяйственной ситуации А2, и т.д.

Перед финансовым менеджером возникает проблема найти наиболее рентабельный вариант вложения капитала. Для принятия решения о выборе варианта вложения капитала необходимо знать величину риска и сопоставить ее с нормой прибыли на вложенный капитал.

В данном случае величину риска можно определить как разность между показателями нормы прибыли на вложенный капитал, получаемыми на основе точных данных об условиях хозяйственной ситуации и ориентировочных.

Выбор варианта вложения капитала в условиях неопределенной хозяйственной ситуации зависит прежде всего от степени этой неопределенности.

Имеются три варианта принятия решения о вложении капитала.

Первый способ выбора решения. Выбор варианта вложения капитала производится при условии, что вероятности возможных условий хозяйственной ситуации известны. В этом случае определяется среднее ожидаемое значение нормы прибыли на вложенный капитал по каждому варианту и выбирается вариант с наибольшей нормой прибыли. В нашем примере вероятности условий хозяйственной ситуации составляют: 0,2 — для ситуации А1, 0,3 — для ситуации А2, 0,5 — для ситуации А3.

Среднее ожидаемое значение нормы прибыли на вложенный капитал составляет при варианте вложения капитала К1 — 63% (0,2 · 50 + 0,3 · 60 + 0,5 · 70); при варианте вложения капитала К2 — 23% (0,2 · 40 + 0,3 · 20 + 0,5 · 20); при варианте вложения капитала K3 — 43% (0,2 · 30 + 0,3 · 40 + 0,5 · 50).

Выбираем вариант вложения капитала К1 как обеспечивающий наибольшую норму прибыли на вложенный капитал (63%).

Второй способ выбора решения. Выбор варианта вложения капитала производится при условии, что вероятности возможных хозяйственных ситуаций неизвестны, но оценки их относительных значений.

В этом случае путем экспертной оценки устанавливаем значение вероятностей условий хозяйственных ситуаций А1, А2, А3 и далее производим расчет среднего ожидаемого значения нормы прибыли на вложенный капитал аналогично методике расчета, приведенной для первого варианта решения.

Пример. Известно, что условия хозяйственных ситуаций А1, A2, A3 по оценке экспертов, могут соотноситься как 3:2:1.

Тогда значения вероятности для хозяйственной ситуации A1 принимаются на уровне 0,5, для ситуации A2 — 0,33, для ситуации A3 — 0,17.

При этих значениях вероятностей среднее ожидаемое значение нормы прибыли на вложенный капитал составляет: при варианте вложения капитала K1 — 56,7% (0,50 · 50 + 0,33 · 60 + 0,17 · 70); при варианте вложения капитала K2 — 30,0% (0,50 · 40 + 0,33 · 20 + 0,17 · 20); при варианте вложения капитала К3 — 31,6% (0,50 · 30 + 0,33 · 40 + 0,17 · 20).

Сравнение результатов вариантов решений показывает, что наиболее доходным вариантом вложения капитала является вариант K1.

Третий способ выбора решения. Выбор варианта вложения капитала производится при условии, что вероятности возможных хозяйственных ситуаций неизвестны, но существуют основные направления оценки результатов вложения капитала.

Такими направлениями оценки результатов вложения капитала могут быть.

- Выбор максимального результата из минимальной величины.

- Выбор минимальной величины риска из максимальных рисков.

- Выбор средней величины результата.

Пример первого направления оценки результатов вложения капитала.

По величине значения нормы прибыли на вложенный капитал распределяются следующим образом: максимальная величина — от 50 до 100%, минимальная — от 0 до 49%. По данным табл. 9.5 видно, что минимальные величины нормы прибыли на вложенный капитал колеблются от 20 до 40%.

Производя оценку результата вложения капитала по первому направлению по данным табл. 9.5 определяем варианты вложения капитала К2 при хозяйственной ситуации А1 и К3 при хозяйственной ситуации А2, дающие норму прибыли 40% на вложенный капитал.

Из этих вариантов выбираем вариант вложения капитала К3 при хозяйственной ситуации А2. Этот выбор варианта обусловлен тем, что норма прибыли 40% на вложенный капитал для данного варианта вложения капитала не является пределом. Кроме нее, возможна еще норма прибыли 50% на вложенный капитал. В то время как для варианта вложения капитала K2 при хозяйственной ситуации А1 норма прибыли 40% на вложенный капитал является предельной. Все другие величины нормы прибыли меньше 40%.

Пример второго направления оценки результатов вложения капитала.

По величине значения риски распределяются следующим образом: максимальная величина риска — от 50 до 100%; минимальная величина риска — от 0 до 49%.

По данным табл.9.5 видно, что имеется только одна величина максимального риска — 50% для варианта вложения капитала K1 при хозяйственной ситуации А3.

Пример третьего направления оценки результатов вложения капитала.

Применение этого направления базируется на двух крайних показателях результата (минимум и максимум), для каждого из которых принимается значение вероятности 0,5, т.е. исходят из принципа «50 на 50».

Так, по данным табл. 9.5. найдем среднее значение нормы прибыли на вложенный капитал для каждого варианта рискового вложения капитала.

Имеем:

- для варианта вложения капитала К1 — 60% (0,5 · 50 + 0,5 · 70);

- для варианта вложения капитала К2 — 30% (0,5 · 20 + 0,5 · 40);

- для варианта вложения капитала К3 — 40% (0,5 · 30 + 0,5 · 50).

По величине средней нормы прибыли выбираем вариант вложения капитала К1, дающий наибольшую величину средней нормы прибыли на вложенный капитал.

Приемы риск-менеджмента

Приемы риск-менеджмента представляют собой приемы управления риском. Они состоят из средств разрешения рисков и приемов снижения степени риска. Средствами разрешения рисков являются избежание их, удержание, передача, снижение степени.

Избежание риска означает простое уклонение от мероприятия, связанного с риском. Однако избежание риска для инвестора зачастую означает отказ от прибыли.

Удержание риска — это оставление риска за инвестором, т.е. на его ответственности. Так, инвестор, вкладывая венчурный капитал, заранее уверен, что он может за счет собственных средств покрыть возможную потерю венчурного капитала.

Передача риска означает, что инвестор передает ответственность за риск кому-то другому, например страховой компании. В данном случае передача риска произошла путем страхования риска.

Снижение степени риска — это сокращение вероятности и объема потерь.

Для снижения степени риска применяются различные приемы. Наиболее распространенными являются:

- диверсификация;

- приобретение дополиительной информации о выборе и результатах;

- лимитирование;

- самострахование.

Диверсификация представляет собой процесс распределения инвестируемых средств между различными объектами вложения капитала, которые непосредственно не связаны между собой, с целью снижения степени риска и потерь доходов.

Диверсификация позволяет избежать части риска при распределении капитала между разнообразными видами деятельности. Например, приобретение инвестором акций 5 разных акционерных обществ вместо акции одного общества увеличивает вероятность получения среднего дохода в 5 раз и соответственно в 5 раз снижает степень риска.

Информация играет важную роль в риск-менеджменте. Финансовому менеджеру часто приходится принимать рисковые решения, когда результаты вложения капитала определены и основаны на ограниченной информации. Если бы у него была более полная информация, то он мог бы сделать более точный прогноз и снизить риск, Это делает информацию товаром, причем очень ценным. Инвестор готов заплатить за полную информацию.

Стоимость полной информации рассчитывается как разница между ожидаемой стоимостью какого-либо приобретения или вложения капитала, когда имеется полная информация, и ожидаемой стоимостью, когда информация неполная.

Пример. Предприниматель стоит перед выбором, сколько закупить товара: 500 единиц или 1000 единиц. При покупке 500 единиц товара затраты составят 2000 руб. за единицу, а при покупке единиц товара затраты составят руб. за единицу. Предприниматель будет продаватьданный товар по цене 3000 руб. за единицу. Однако он не знает, будет ли спрос на товар. При отсутствии спроса ему придется значительно снизить цену, что нанесет убыток его операции. При продаже товара вероятность составляет «50 на 50», т.е. существует вероятность 0,5 для продажи 500 единиц товара и 0,5 для продажи 1000 единиц товара.

Прибыль составит при продаже 500 единиц товара 500 тыс. руб. (500 · (3000 - 2000)); при продаже 1000 единиц товара — 1800 тыс.руб. (1000 · (3000 - 1200));

средняя ожидаемая прибыль — 1150 тыс.руб. (0,5 · 500 + 0,5 · 1800).

Ожидаемая стоимость информации при условии определенности составляет 1150 тыс.руб., а при условии неопределенности (покупка 1000 единиц товара) составит 900 тыс. руб. (0,5 · 1800). Тогда стоимость полной информации равна 250 тыс. руб. (1150 - 900).

Следовательно, для более точного прогноза необходимо получить дополнительную информацию о спросе на товар, заплатив за нее 250 тыс.руб. Даже если прогноз окажется не совсем точным, все же выгодно вложить данные средства в изучение спроса и рынка сбыта, обеспечивающие лучший прогноз сбыта на перспективу.

Лимитирование — это установление лимита, т.е. предельных сумм расходов, продажи, кредита и т.п. Лимитирование является важным приемом снижения степени риска и применяется банками при выдаче ссуд, при заключении договора на овердрафт и т.п. Хозяйствующими субъектами он применяется при продаже товаров в кредит, предоставлении займов, определении сумм вложения капитала и т.п. Самострахование означает, что предприниматель предпочитает подстраховаться сам, чем покупать страховку в страховой компании. Тем самым он экономит на затратах капитала по страхованию. Самострахование представляет собой децентрализованную форму создания натуральных и денежных страховых (резервных) фондов непосредственно в хозяйствующем субъекте, особенно в тех, чья деятельность подвержена риску.

Создание предпринимателем обособленного фонда возмещения возможных убытков в производственно-торговом процессе выражает сущность самострахования. Основная задача самострахования заключается в оперативном преодолении временных затруднений финансово-коммерческой деятельности. В процессе самострахования создаются различные резервные и ховые фонды. Эти фонды в зависимости от цели назначения могут создаваться в натуральной или денежной форме.

Так, фермеры и другие субъекты сельского хозяйства создают прежде всего натуральные страховые фонды: семейный, фуражный и др. Их создание вызвано вероятностью наступления неблагоприятных климатических и природных условий.

Резервные денежные фонды создаются прежде всего на случай покрытия непредвиденных расходов, кредиторской задолженности, расходов по ликвидации хозяйствующего субъекта и т.п.

Создание резервного фонда является обязательным для акционерного общества, кооператива, предприятия с иностранными инвестициями.

Акционерное общество и предприятия с участием иностранного капитала обязаны в законодательном порядке создавать резервный фонд в размере не менее 10% и не более 25% от уставного капитала.

Акционерное общество зачисляет в резервный фонд также эмиссионный доход, т.е. сумму разницы между продажной и номинальной стоимостью акций, вырученной при их реализации по цене, превышающей номинальную стоимость. Эта сумма не подлежит какому-либо использованию или распределению, кроме случаев реализации акций поцене ниже номинальной стоимости.

Резервный фонд акционерного общества используется для финансирования непредвиденных расходов, в том числе также на выплату процентов по облигациям и дивидендов по привилегированным акциям в случае недостаточности прибыли для этих целей.

Производственные кооперативы обязаны создавать страховой фонд в размере не менее 5% от оставшегося в их распоряжении дохода (прибыли) после расчетов с бюджетом и банком.

Хозяйствующие субъекты и граждане для страховой защиты своих имущественных интересов могут создавать общества взаимного страхования.

Наиболее важным и самым распространенным приемом снижения степени риска является страхование риска.

Сущность страхования выражается в том, что инвестор готов отказаться от части доходов, чтобы избежать риска, т.е. он готов заплатить за снижение степени риска до нуля. Фактически если стоимость страховки равна возможному убытку (т.е. страховой полис с ожидаемым убытком 10 млн. руб. будет стоить 10 млн. руб.), то инвестор, не склонный к риску, захочет застраховаться чтобы обеспечить полное возмещение любых финансовых потерь (капитала, доходов), которые он может понести.

9.4. Виды инвестиций

Различают следующие виды инвестиций:

- инвестиции в физические активы (производственные здания, сооружения, машины и оборудование со сроком службы более одного года);

- инвестиции в денежные активы (права на получение денежных сумм от других физических или юридических лиц, например депозиты в банке, различные виды ценных бумаг и др);

- инвестиции в нематериальные активы (разработка торговых знаков, приобретение лицензий и т.п.)

Инвестиции в ценные бумаги принято называть портфельными инвестициями, а в физические активы — инвестициями в реальные активы. Оба типа инвестиций имеют большое значение для сохранения жизнеспособности фирмы и ее развития.

Бизнес-планы нужны в работе с любыми инвестициями. Последовательность действий такова: сначала появляется некая бизнес-идея, за ней — бизнес-план, в котором просчитываются выгоды для инвестора, потом начинается самое важное — переговоры с потенциальными инвесторами. С какими именно — определяется деловыми традициями страны. Например, в США самый простой путь — это публикация документа, называемого проспектом эмиссии. В нем изложен бизнес-план проекта, показано, какие отличные доходы он сулит тем., кто вложит в него деньги. Там же написано, как можно купить акции и где получать проценты (дивиденды). В Японии и в России дело обстоит иначе. Предприниматели делают все, чтобы заинтересовать своими проектами именно банки, отечественные или иностранные.

9.5. Условия осуществления инвестиционного проекта

Понятьобидие условия осуществления инвестиционного проекта просто: нужно поставить себя на место инвестора. Инвестор не даст деньги на проект, который не обеспечит:

- возмещение расходов за счет реализации;

- получение прибыли не ниже желаемого уровня;

- окупаемость инвестиций в пределах приемлемого срока.

Здесь и далее речь идет об инвестиционном проекте как о способе зарабатывания денег. Частный инвестор (или группа инвесторов — владельцев инвестиционной компании или банка) озабочен своей прибылью и тем, чтобы не потерять свои деньги.

Имеются только два исключения из этого правила. Первое — когда инвестором выступает благотворительная организация, заинтересованная только в том, чтобы ее деньги были потрачены по назначению. Второе — когда инвестором является государство. Действительно, государство может в некоторых случаях пытаться игнорировать экономические правила оценки инвестиционных проектов. Но использование некоммерческих приоритетов в государственных инвестициях чаще всего приводит к пустой трате государственных денег, к повышению налогового пресса, к массовому уходу от налогов и сворачиванию всей инвестиционной деятельности. Именно поэтому государство старается разработать и внедрить стандарты, которые помогли бы оценивать выгодность инвестиционных проектов на государственном уровне. Под эгидой ООН были подготовлены Международные стандарты оценки для тех государств, в которых пока нет развитой культуры рассмотрения инвестиционных проектов.

9.6. Стандарты оценки инвестиционного проекта

В 1972 г. Международным центром промышленных исследований при ЮНИДО (UNIDO — Unated Nations Industrial Development Organization — одна из организаций ООН, занимающихся промышленным развитием) было опубликовано «Руководство по оценке проектов». В работе над его созданием принимали участие ведущие международные финансовые институты (Мировой банк реконструкции и развития, Международный валютный фонд и др.). Именно это «Руководство...» стало эталоном подготовки и анализа инвестиционных проектов.

Во всех случаях, когда в бывшем СССР создавались совместные предприятия или закупалось оборудование за рубежом, все обоснования готовились по методике ЮНИДО. И теперь при подготовке бизнес-планов в международном стандарте в первую очередь имеется в виду соответствие всех расчетов бизнес-плана методике ЮНИДО.

В России система показателей, критериев и оценки эффективности инвестиционных проектов в процессе их разработки и реализации, применяемых на различных уровнях управления, изложены в двух основных документах: в постановлении Совета Министров и Правительства РФ от 15 июля 1993 г. № 683, которым были утверждены «Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования», и в постановлении Правительства РФ от 22 ноября 1997 г. №1470, которым были утверждены «Порядок предоставления государственных гарантий на конкурсной основе за счет средств бюджета развития Российской Федерации» и «Положения об оценке эффективности инвестиционных проектов при размещении на конкурсной основе централизованных инвестиционных ресурсов бюджета развития Российской Федерации.

9.7. В основе — бюджетный подход

Оценка коммерческой состоятельности инвестиционного проекта основывается на «бюджетном подходе», т.е. на планировании поступления и расхода денежных средств при осуществлении проекта.

Сначала определяется общий срок жизни проекта или «горизонт исследования». Если предполагается финансирование проекта за счет банковского кредита, то горизонт исследования — это срок предоставления банковского кредита. При финансировании проекта из собственных средств предприятия «горизонт исследования» определяется способностью предприятия направлять на цели проекта нужные денежные и материальные ресурсы.

Особый и очень интересный случай — «фонды долевого участия», которые созданы при Европейском банке реконструкции и развития (ЕБРР) и активно работают в России. Принцип действия такого фонда — участие в капитале. Фонд выкупает некоторую часть акций действующего предприятия, оговаривая свое участие пакетом достаточным для блокирования любых решений. При этом контроль над предприятием полностью остается у российской стороны. Выкуп акций фондом происходит, как правило, за реальные деньги и является первой фазой финансирования проекта. Далее специалисты фонда (как представители собственника) помогают предприятию в управлении финансами, поиске зарубежных партнеров. При необходимости фонд оказывает помощь в получении льготных банковских кредитов за рубежом.

Оговаривается срок участия фонда в акционерном капитале. В конце этого срока происходит обратный выкуп акций предприятием у фонда. Ясно, что при успешном осуществлении проекта и всемерной помощи ЕБРР цена акций повышается. Разница между ценами составляет прибыль фонда. У предприятия есть выбор: договариваться об обратном выкупе через год, через два или через четыре года. Естественно, что в случае предоставления кредита сторонним банком его параметры должны быть согласованы в рамках проекта. Фактически, чем больше будет срок совместной работы с фондом, тем в более спокойных и предсказуемых условиях работает предприятие. И это ему очень выгодно. С другой стороны, работая в выгодных условиях, предприятие поднимает цену своих акций, которые ему же нужно будет выкупать. Заметим, что по условиям соглашения в случае отказа от обратного выкупа фонд имеет право продать акции на свободном рынке.

Согласованный с инвестором срок действия проекта разбивается на несколько временных отрезков — интервалов планирования. Интервал планирования — это минимальный отрезок времени, на котором рассматриваются притоки и оттоки денежных средств. Если интервал планирования — квартал, то ежемесячные расчеты не планируются. В рамках бюджетного подхода обеспеченность проекта деньгами (финансовая состоятельность или ликвидность) означает, что на каждом из интервалов планирования проект получает больше денег, чем ему необходимо для осуществления платежей.

Иногда инвестиционный проект начинают рассматривать не с отчета о движении денежных средств, а с отчета о прибыли, который имеет важное значение. Но для оценки коммерческой состоятельности проекта основой служит именно отчет о движении денежных средств.

В соответствии с международным стандартом в первый год проекта денежный поток планируется по месяцам, во второй и третий — поквартально, далее — по годам.

9.8. Планирование денежных потоков

Большинства из нас имеет опыт планирования денежных потоков: именно так осуществляется крупная покупка на средства семейного бюджета. Схема планирования предельно проста: нужно вычесть из доходов за соответствующее время (например, за месяц) текущие расходы (за тот же период) и получить остаток, который реально можно откладывать па покупку.

За месяц, рассчитываем время накопления нужной суммы. Предположим, что на «семейном совете» решено купить компьютер за 1000 долл., при этом «приход» за месяц составляет 500, а «расход» — 400 долл. Таким образом, ежемесячный баланс денежных средств будет составлять 100 долларов, а процесс накопления займет 10 месяцев.

Наряду с термином «прогноз денежных потоков» встречается также термин «прогноз движения денежных средств». Оба они являются русскими эквивалентами английского термина «прогноз кэш флоу» (cashflow). Кэш — «звонкая монета», т.е. деньги, реально приходящие на счет или в кассу, а флоу — «поток». Слово «поток» означает, что деньги связаны со временем их прохода.

Существует достаточно распространенное заблуждение, что инвестора в первую очередь интересует баланс предприятия. Это верно только отчасти. Для банка и любого другого инвестора очень важны потоки денежных средств. Специалисты банков часто умеют и могут помочь предприятию правильно распорядиться денежными средствами но создать достаточные потоки — задача менеджеров предприятии.

Семья, как правило, точно знает свои доходы, расходы и время их возникновения. Поэтому «бюджет семьи» сделать довольно просто.

Прогноз бюджета предприятия можно получить на основе прогноза продаж и подробной калькуляции всех затрат.

Принципы построения прогноза денежных потоков абсолютно аналогичны: доходы за определенный период минус расходы за тот же период.

Технически построение таблицы прогноза потока денежных средств не вызывает особых вопросов. В качестве притоков денежных средств рассматриваются:

- поступления от реализации продукции (услуг);

- внереализационные доходы;

- увеличение основного акционерного капитала за счет дополнительной эмиссии акций;

- привлечение денежных ресурсов на возвратной основе(кредиты и облигационные займы).

Оттоками денежных средств являются:

- инвестиционные издержки, включая затраты на формирование оборотного капитала;

- текущие затраты;

- платежи в бюджет (налоги и отчисления);

- обслуживание внешней задолженности (проценты и погашение займов);

- дивидендные выплаты.

Все поступления и платежи отражаются в таблице прогноза движения денежных средств в периоды, соответствующие фактическим датам осуществления этих платежей. Должны быть учтены:

- время задержки оплаты за поставки материалов и комплектующих изделий;

- условия реализации продукции (в кредит, авансовым платежом, по бартеру);

- условия формирования производственных запасов.

Деятельность предприятия принято разделять на три функциональные области:

- операционная, или производственная;

- инвестиционная;

- финансовая.

Соответственно отчет о движении денежных средств конкретизируется по трем разделам: производственной, инвестиционной и финансовой деятельности.

Правила построения таблицы движения денежных средств проанализированное во многих пособиях. Один из вариантов приводится ниже (табл. 9.6).

Таблица 9.6.

Движение денежных средств

| Номер строки | Название статьи | Период планирования | |||

| до начала производства | интервал планирования 1 | интервал планирования 2 | интервал планирования 3 | ||

| 1 | Объем продаж | ||||

| 2 | Переменные издержки | ||||

| 3 | Операционные (общие) издержки | ||||

| 4 | Проценты по кредитам | ||||

| 5 | Налоги и прочие выплаты | ||||

| 6 | Денежные средства от производственной деятельности (стр. 1 - стр. 2 - стр.3 - стр.4 - стр.5) | ||||

| 7 | Выплаты на приобретение активов | ||||

| 8 | Поступления от продажи активов | ||||

| 9 | Денежные средства от инвестиционной деятельности (стр.8 - стр.7) | ||||

| 10 | Акционерный капитал | ||||

| 11 | Заемный капитал | ||||

| 12 | Выплаты на погашение займов | ||||

| 13 | Выплаты дивидендов | ||||

| 14 | Денежные средства от финансовой деятельности (стр10 + стр.11 - стр.12) | ||||

| 15 | Баланс денежных средств на начало периода (стр.10 {период — 1)) | ||||

| 16 | Баланс денежных средств на конец периода (стр. 6 + стр.9 + стр. 14 + стр.15) | ||||

Производственная деятельность проектируемого предприятия отражается в отчете о прибылях и убытках. Он может быть составлен на основании подробных расчетов себестоимости выпускаемой продукции по стандартным методикам.

Под себестоимостью продукции в западной экономической литературе понимаются затраты, связанные непосредственно с производством реализованной продукции, т.е. прямые затраты. В России и некоторых других странах состав затрат, включаемых в себестоимость продукции (услуг), регламентируется соответствующими законодательными и нормативными актами.

В отчете о прибылях и убытках в отдельную строку выделяются «амортизационные отчисления предприятия». Они рассчитываются по установленным нормам и относятся к затратам. Реально же начисленная сумма остается в распоряжении предприятия, пополняя его ликвидные средства. Поэтому в разделе об операционной деятельности «Отчета о движении денежных средств» отсутствует статья «Амортизационные отчисления». Таковые являются внутренним источником финансирования.

В некоторых бизнес-планах можно встретить утверждение, что амортизационные отчисления являются фактором, стимулирующим инвестиционную деятельность. Логика простая: чем выше остаточная стоимость активов предприятия и норма амортизации, тем меньше налогооблагаемая прибыль и соответственно больше поток денежных средств от производственной деятельности. Это верно, но с одной оговоркой: в бизнес-плане нужно доказать, что клиент готов платить цену, достаточную для включения значительных амортизационных отчислений.

В разделе «Денежные средства от инвестиционной деятельности» источником поступлений (притоков) служит выручка от реализации активов (продажа ненужных машин, оборудования, и, возможно, зданий), а оттоком являются платежи за приобретенные активы. В этом разделе должны быть указаны не только затраты на вновь приобретаемые активы, но и балансовая стоимость имеющихся в собственности предприятия активов на дату начала проекта.

В разделе «Денежные средства от финансовой деятельности» в качестве притоков рассматриваются вклады владельцев предприятия, акционерный капитал, долгосрочные и краткосрочные займы, проценты по вкладам; в качестве оттоков — погашение займов и дивиденды.

Часто в бизнес-плане прогноз движения денежных средств ориентирован на заемщика и предусматривает переходящий остаток денег на расчетном счете, выплату дивидендов, расходы на социальные нужды. При этом выплата процентов и основного долга по кредитам откладывается на два-три года, а то и на пять лет. Можно быть уверенным, что такой бизнес-план не понравится инвестору. Инвестор искренне не понимает, почему его деньги продолжают оставаться на счете предприятия или выплачиваются в виде дивидендов еще до погашения долга. Другая часто встречающаяся ошибка — попытка включить проценты по кредитам и выплаты основного долга в себестоимость продукции или услуг.

Отчет о движении денежных средств — это основной документ, предназначенный для определения потребности в капитале, выработки стратегии финансирования предприятия, а также для оценки эффективности использования капитала.

В.М. Попов, С.И. Ляпунов, Л.Л. Касаткин, Бизнес-планирование: анализ ошибок, рисков и конфликтов. — М.: КноРус, 2003.