Тема 18. Управление финансовой деятельностью коммерческого банка

18.1. Управление ликвидностью банка

Современной банковской науке и практике известны следующие классические теории: коммерческих ссуд, перемещения, ожидаемых доходов и управления пассивами. Три первые теории основаны на определяющей роли активных операций при регулировании деятельности банка с точки зрения ликвидности, а последняя — пассивных. Помимо перечисленных теорий существуют также достаточно четко сформулированные самостоятельные подходы в управлении ликвидностью коммерческого банка, в частности подход единого резервного фонда и подход конвертируемости банковских средств.

Теория коммерческих ссуд

Эта теория имеет истоки в классической английской банковской практике XIX в.; она характерна для начального, низкого уровня развития банковского дела, когда, для того чтобы сохранить ликвидность своего учреждения, банкиры вынуждены были держать средства только в краткосрочных ссудах, причем ссуды эти обеспечивались товарами в процессе производства или товарами в пути к месту продажи. Ссуды такого типа обеспечивают банку и ликвидность, и прибыльность. Однако в случае наступления экономического кризиса, когда невозможно продать товары, являющиеся обеспечением, такие ссуды могут оказаться неликвидными. Разрешить проблему нехватки высоколиквидных средств в подобной ситуации способен только центральный банк, имеющий возможность предоставить банковской системе необходимые средства.

Следовательно, для практического применения этой теории существенным условием является своевременное погашение ссуд при нормальном состоянии деловой активности, а также выполнение центральным банком роли кредитора последней инстанции.

Управление ликвидностью банка в соответствии с теорией коммерческих ссуд предполагает, что источники денежных средств — пассивы банка — являются неустойчивыми и подвержены значительным колебаниям.

К теории коммерческих ссуд, как к наиболее простой, коммерческие банки обращались в сложные для экономики переломные периоды. Например, в США во времена Великой депрессии она была преобладающей. Органы контроля и регулирования широко пропагандировали ее как панацею от бед, но по мере восстановления экономики интерес к ней постепенно угасал.

В России начала 90-х годов в период формирования системы коммерческих банков, период инфляции и гиперинфляции, стагнации производства, нарушения связей между предприятиями, регионами, во времена зарождения и начальной стадии развития денежного, фондового и других рынков, единственно возможной для применения была именно теория коммерческих ссуд. Банки выдавали кредиты только на 1-3 месяца в наиболее ликвидные сферы. Вследствие специфики периода основными ссудополучателями были торговые предприятия.

При относительном насыщении потребительского рынка товарами основная категория заемщиков, способных быстро и своевременно вернуть кредиты с высокими процентами, перестала быть таковой. И если при высокой инфляции невозвраты одних кредитов частично или полностью компенсировались высокими процентами по другим, то со снижением темпов инфляции потери по рисковым сделкам становились все более ощутимыми, а иногда и роковыми для некоторых коммерческих банков. При экономическом спаде, финансовом кризисе, ослаблении одних и банкротстве других потенциальных заемщиков, неплатежах и высоком системном риске в банковском деле возврат даже краткосрочных ссуд становится проблематичным, что является предпосылкой для неприятия в практике теории коммерческих ссуд.

Неустойчивость и подверженность значительным колебаниям пассивов также имели место в период развития российской экономики в начале 90-х годов. В депозиты юридические лица размещали средства только на короткие сроки, население было увлечено «играми» с финансовыми пирамидами, и для привлечения на длительный срок средств вкладчиков необходимо было платить высокие проценты. Расчетные счета было сложно расценивать в качестве стабильного источника, поскольку большинство крупных и средних бывших государственных предприятий испытывало финансовые затруднения, а на вновь образованные предприятия и организации опираться было слишком рискованно. Таким образом, к середине 90-х годов стало очевидным, что возможности применения теории коммерческих ссуд в качестве основной для управления ликвидностью российских банков исчерпаны.

По мере развития рыночных отношений в обществе, снижения темпов инфляции становится очевидной необходимость участия банков в инвестиционных проектах по расширению и техническому перевооружению предприятий, необходимость вливания в экономику долгосрочных кредитов в значительных объемах как для предприятий, так и для населения. В таких условиях деятельность банков не может ограничиваться выдачей краткосрочных кредитов. Для изменяющихся условий необходимы и другие методы управления ликвидностью банка. Актуальным становится управление ликвидностью на основании теории перемещения.

Теория перемещения

Теория перемещения, или передаваем ости, впервые была опубликована в 1918 г. американским ученым Х.Дж. Моултоном. Она гласит, что ликвидность можно обеспечить, если определенная доля депозитов будет направлена на приобретение таких активов, для которых существует вторичный рынок. То есть если банку потребуется дополнительная наличность, чтобы удовлетворить требования вкладчиков, желающих забрать свои деньги, удовлетворить возросший спрос на кредит, то именно такие высоколиквидные активы могут быть проданы.

Следовательно, теория перемещения предполагает наличие целого ряда видов вложений, которые банк при необходимости может реализовать достаточно быстро и без потерь. Необходимо часть активов банка накапливать и хранить в ликвидной форме — денежных средствах и высоколиквидных ценных бумагах. Сохранение ликвидности возможно при условии, что активы можно переместить, трансформировать из менее в более и абсолютно ликвидную форму — наличность.

При возникновении потребности в ликвидных средствах, более высокой, чем наличие денежных средств (первичных резервов), банк продает вторичные резервы. Если и запаса вторичных резервов не хватает для покрытия возникшей потребности в наличности, банк вынужден продавать менее ликвидные активы. В такой ситуации есть определенные минусы. Во-первых, реализация многих видов активов связана с выплатой комиссионного вознаграждения посредникам, а во-вторых, при срочной реализации возможна вынужденная продажа активов ниже действительной стоимости.

Таким образом, использование теории перемещения в практике управления банковской ликвидностью эффективно в случае достаточно стабильной обстановки на финансовых рынках, сбалансированности спроса и предложения. В противном случае для поддержания ликвидности банковской системы, как и для применения теории коммерческих ссуд, необходимо существование центрального банка с неограниченными возможностями по покупке финансовых инструментов, относящихся к вторичным резервам.

Для управления ликвидностью необходимо наличие активов, имеющих достаточно стабильные рынки, отвечающие следующим требованиям:

- обороты и частота сделок на рынке должны быть таковы, чтобы определенно подтверждать наличие самого рынка;

- имеет место динамика цен на ликвидные активы, наблюдаются рыночные закономерности взаимосвязи спроса и предложения;

- при наличии рынка с относительно установившимися ценами должна быть возможность возвратить первоначальные инвестиции с минимальным риском.

В результате анализа денежного и фондового рынков выявляется ряд активов, которые отвечают требованиям высокой ликвидности: короткий срок погашения, реализуемость и отсутствие кредитного и процентного рисков.

В мировой практике главными финансовыми инструментами, выполняющими роль вторичных резервов, выступают вложения в государственные ценные бумаги. До августовского кризиса 1998 г. на российском рынке список ликвидных активов также открывался государственными ценными бумагами. Это были:

- государственные бескупонные краткосрочные облигации (ГКО) — долговые обязательства Правительства России;

- облигации федеральных займов (ОФЗ) и государственного сберегательного займа (ОГСЗ) — также долговые обязательства Российской Федерации в форме государственных ценных бумаг;

- облигации внутреннего валютного займа (ОВВЗ) — долговые обязательства, выпущенные в 1993 г. для урегулирования внутреннего валютного долга бывшего СССР в отношении владельцев валютных счетов во Внешэкономбанке (это были единственные ценные бумаги в России, выпущенные с номиналом в иностранной валюте);

- муниципальные облигации — долговые ценные бумаги субъектов РФ и муниципальных образований;

- облигации Банка России (ОБР) — финансовый инструмент, появившийся во время кризиса 1998 г.

Кроме того, в роли вторичных резервов могут выступать межбанковские кредиты на короткий срок. Примером организации межбанковского рынка может служить Саратовская область, где между банками заключено генеральное соглашение о сотрудничестве на рынке межбанковских кредитов. Инициатором заключения данного соглашения выступило главное управление ЦБ РФ по Саратовской области. Его основной целью является регулирование порядка согласования, заключения и оформления сделок на межбанковском рынке. Несомненно, формализация единых условий для всех участников рынка способствует повышению ликвидности рынка.

В зарубежной практике (особенно в США) в качестве вторичных резервов достаточно широко используются сделки РЕПО. В российских условиях возможности использования операций покупки ликвидных ценных бумаг по соглашению с их последующим выкупом по обусловленной цене на сегодняшний день ограничены узостью рынка высоколиквидных ценных бумаг.

Помимо вышеперечисленных инструментов управления ликвидностью, именуемых вторичными резервами, для развитых стран характерны также следующие их виды: акцепты банка, коммерческие бумаги, займы в евровалюте и евродолларах и др. Все они практически отсутствуют в современной практике коммерческих банков России.

Наличие вторичного рынка ценных бумаг и, в частности, работа Центрального банка РФ с ценными бумагами различных эмитентов расширяют круг возможностей банков по управлению ликвидностью. Например, а случае невозврата кредита, в обеспечение которого при няты пенные бумаги, у банка должна быть возможность либо реализовать залоговые ценные бумаги, либо получить под залог этих ценных бумаг кредит в Центральном банке РФ. В нашей стране в настоящее время список ценных бумаг, которые ЦБ РФ берет в качестве обеспечения по ломбардным кредитам, включает только государственные пенные бумаги, полученные в ходе новации, и облигации Банка России.

Итак, наблюдаются существенные различия в характеристиках банковских активов и их ликвидности в экономически развитых странах и в России. По сравнению с зарубежными банками у российских банков нет такого широкого перечня ликвидных активов. Это сокращает возможности коммерческих банков по использованию на практике теории перемещения.

Подход единого резервного фонда

После тяжелого кризиса во времена Великой депрессии банкирами США был сформулирован подход, который делал акцент на безопасности банка в ущерб краткосрочной прибыльности. Поскольку во время кризиса возникает опасность досрочного изъятия депозитов, фактически все депозиты могут оказаться депозитами до востребования, поэтому банк должен быть готов к погашению этих обязательств, иметь достаточный для этого объем высоколиквидных средств. Подход единого резервного фонда, или, как его еще называют, модель «общего котла», рассматривает все привлеченные средства банка как единый фонд. Средства из этого фонда распределяются следующим образом: сначала пополняются первичные резервы (наличность и корреспондентский счет в центральном банке). Затем формируются вторичные резервы из числа краткосрочных высоколиквидных ценных бумаг (при данном подходе вторичные резервы являются для банка главным средством обеспечения ликвидности). Далее средства фонда идут на финансирование всех обоснованных заявок на получение ссуд, причем портфель ссуд не считается средством обеспечения ликвидности. После удовлетворения всех обоснованных заявок на ссуды оставшиеся средства направляются на покупку долгосрочных государственных ценных бумаг, которые, с одной стороны, являются источником доходов, а с другой стороны, пополняют вторичные резервы по мере того как приближается срок их погашения.

В российской банковской системе подход единого резервного фонда использовался, в частности, в период кризиса 1998 г., но его использование сопровождалось некоторыми отклонениями от классического варианта. Эти отклонения были обусловлены особенностями состояния финансовых рынков в России в период августовского кризиса. Финансовые инструменты — в первую очередь государственные ценные бумаги, которые должны выполнять роль вторичных резервов, — оказались неликвидными. Но в то же время вложения в иностранную валюту, по сути, оказывались вторичными резервами.

Использование подхода единого резервного фонда в долгосрочной перспективе, при стабилизации экономической ситуации в стране имеет ряд недостатков. Во-первых, он делает акцент на максимизацию высоколиквидных средств, не обеспечивающих достаточного уровня прибыльности, что в долгосрочной перспективе неблагоприятно сказывается на финансовой устойчивости банка. Во-вторых, не учитывается срочность различных видов депозитов: депозиты до востребования предназначены для расчетов, а сберегательные и срочные депозиты размещаются для получения дохода и имеют значительные сроки хранения. В-третьих, этот подход не учитывает ликвидность портфеля выданных ссуд.

В результате осмысления опыта управления ликвидностью с помощью подхода единого резервного фонда была сформулирована теория ожидаемого дохода.

Теория ожидаемого дохода

Теория ожидаемого дохода разработана Г.Прошновым в 50-е годы XX в. Согласно этой теории, ипотечные ссуды и долгосрочные ценные бумаги с купонным доходом обеспечивают постоянный приток доходов, тем самым повышая ликвидность банка. Все активные операции делят по степени ликвидности (например, кредиты: краткосрочные, среднесрочные, долгосрочные, потребительские, ипотечные). При этом для каждого вида кредитов или инвестиций характерен свой график погашения, поэтому поступление средств можно с высокой степенью точности предсказать. Большинство долгосрочных кредитов, а также лизинговые операции погашаются периодически. Эта особенность позволяет планировать поступление средств в конкретные промежутки времени в будущем и соответственно обеспечить высоколиквидные средства в необходимом объеме. Аналогично портфель ценных бумаг подбирается с учетом ставок и графиков погашения. Многие банки за рубежом используют принцип ступенчатости, по которому в фондовом портфеле присутствуют ценные бумаги всех видов срочности примерно в равных пропорциях, чтобы поступления были предсказуемыми и регулярными.

Существенным моментом этой теории является наличие в экономике широкого спектра активных операций для банков при стабильном или, по крайней мере, предсказуемом состоянии экономики. Таким образом, теория ожидаемого дохода предполагает управление с помощью прогноза планирования будущего поступления средств и основывается на возможности воздействия на банковскую ликвидность посредством подбора адекватной структуры инвестиций и формирования кредитного портфеля по срокам погашения в соответствии с ожидаемыми доходами заемщиков.

Понятно, что в условиях высокой инфляции, массовых неплатежей подобный прогноз составить практически невозможно, поэтому пока в российской банковской практике применение теории ожидаемого дохода связано с известными трудностями.

Все описанные выше теории основываются на управлении активами. Теория перемещения, подход единого резервного фонда и теория ожидаемого дохода имеют сторонников и последователей, но среди некоторых экономистов бытует мнение, что все эти теории более применимы к небольшим банкам, не имеющим значительного веса на рынке. Крупные банки с высоким рейтингом, пользующиеся доверием у широкого круга как предпринимателей, так и населения, при управлении ликвидностью не должны руководствоваться только этими теориями, так как они вынуждены хранить значительные суммы, в высоколиквидной форме, в то время как при необходимости крупные солидные банки могут привлечь достаточный объем средств на денежном рынке.

Теория управления пассивами

Возможность привлечения дополнительных ресурсов с денежного рынка для поддержания ликвидности банка составляет основу теории управления пассивами. Согласно этой теории, следует размещать большую часть ресурсов на более длительные сроки, чем они были привлечены, обеспечив возвратность кредитов за счет учета залогов, а потребности в средствах для выплаты по неожиданно возникающим обязательствам покрывать за счет таких источников, как межбанковские кредиты и т.п. Главное преимущество данной модели состоит в том, что она, на первый взгляд, не повышая риска ликвидности банка, позволяет оптимизировать его затраты на проводимые операции.

В настоящее время возможности российских банков для быстрого привлечения средств на денежном рынке представлены следующими источниками:

- межбанковские займы;

- срочные депозиты и депозитные сертификаты. Широкое использование этого источника в нашей стране невозможно ввиду ограниченности средств большинства отечественных предприятий и организаций;

- операции РЕПО;

- получение кредита в Центральном банке РФ. Рефинансирование Банком России коммерческих банков в настояшее время осуществляется путем предоставления внутридневных кредитов, кредитов «овернайт», а также ломбардных кредитов.

Практика учета векселей в Центральном банке РФ, принятая в странах с развитой рыночной экономикой, в нашей стране еше не получила распространения. Противоречия в нормативных актах, регулирующих вексельное обращение, отрицательно сказываются на использовании векселя в его традиционной функции — платежного средства и ценной бумаги. Нестабильность экономической ситуации, узость круга надежных векселедателей по простым векселям, практически полное отсутствие в обороте переводных векселей — все это также сокращает потенциальные объемы учетных операций.

Помимо вышеназванных в мировой практике в качестве источников при управлении ликвидностью с помощью пассивов распространено открытие депозитных счетов в евровалюте для международных банков и корпораций. Процентные ставки по этим счетам определяются конъюнктурой рынка — спросом и предложением по указанным международным депозитам. Российские банки с точки зрения мировых масштабов не достигли еще размера, веса и, соответственно, степени доверия в мировом банковском сообществе, необходимой для подобных операций.

Применение теории управления пассивами связано с определенным риском. С одной стороны, возможность оперативного привлечения необходимых средств позволяет увеличить долю доходных активов и, соответственно, получить ббльшую прибыль. Но, с другой стороны, не исключен вариант, что банк, вышедший на денежный рынок в поисках необходимых ресурсов, может не найти их по низкой «цене» и будет вынужден восполнять недостаток денежных средств путем повышения ставок привлечения. Поэтому при управлении пассивами необходимо внимательно сравнивать расходы по привлечению средств с доходами, получаемыми от их вложения, чтобы не получить противоположного эффекта — снижения прибыльности или даже возникновения убытков в случае неблагоприятного стечения обстоятельств.

И кроме того, активное использование теории управления пассивами при наступлении кризиса может поставить банк в тупик. Если вернуться к событиям августа 1998 г., основные проблемы для банков Начались не 17 августа, когда был объявлен дефолт и фактически заморожены ликвидные активы, а несколько позже — через две недели, в начале сентября, когда вследствие сильного падения курса рубля и возрастающей неопределенности ситуации клиенты начали снимать со счетов свои средства. Таким образом, банкам было отпущено 2-3 недели на то, чтобы изменить политику управления и приготовиться к оттоку средств клиентов. Там, где до кризиса сильно уповали на управление пассивами, существовал серьезный дисбаланс активно-пассивных операций по срокам, и отпущенного времени явно не хватило для требовавшейся в этом случае реструктуризации активов и пассивов.

Буквальное использование зарубежного опыта может привести к неверной стратегии управления банком. Поэтому главный риск для банка состоит в том, что, разместив привлеченные средства в более долгосрочные активы, до момента их возврата банк фактически в любое время может лишиться всех инструментов, которые могли бы поддержать его платежеспособность, что моментально сделает банк банкротом.

Подход конвертируемости банковских средств

Подход конвертируемости банковских средств основывается на многообразии источников привлечения свободных денежных средств. Каждый источник имеет свою изменчивость, стоимость, и к нему предъявляются определенные требования, поэтому целесообразно каждый источник средств рассматривать отдельно и соотносить его с активами со сходными сроками погашения. Например, большая часть депозитов до востребования должна идти на пополнение первичных и вторичных резервов, а доходы от размещения облигаций — на финансирование долгосрочных ссуд.

Главным достоинством этого подхода является акцент на необходимость достижения прибыльности банка. В теории поддержание соответствия между активными и пассивными операциями обеспечивало бы стопроцентную ликвидность банка. Однако на практике большое влияние оказывают факторы, динамику которых трудно спрогнозировать. Например, своевременный возврат ссуды клиентом зависит не только от желания банка вернуть средства и даже не только от добросовестности клиента, но и от целого ряда рисков, касающихся как непосредственно заемщика, так и его контрагентов, а также от странового, политического рисков.

За последнее десятилетие в практической деятельности российских банков при управлении ликвидностью использовались так или иначе все теории. Объективно складывающаяся ситуация обусловливает использование в большей степени одной из теорий, причем сложно утверждать, что приоритеты использования той или иной теории однозначны. В начале 90-х годов всеми банками активно использовалась теория коммерческих ссуд. В 1996-1997 гг. большинство банков использовало теорию перемещения, в периоды кризисов 1995 и 1998 гг. банки вновь обращались к теории коммерческих ссуд либо использовали подход единого резервного фонда. В обычных, некризисных условиях банки выбирают преимущественное направление в зависимости от своих условий. К их числу можно отнести величину банка, объемы активных и пассивных операций, особенности клиентуры, развитость денежного рынка в регионе.

В настоящее время использование теорий перемещения, управления пассивами и ожидаемого дохода связано с существенными рисками ввиду недостаточной развитости рынков финансовых инструментов, которые могли бы использоваться в качестве вторичных резервов, и отсутствия надежных источников быстрого привлечения средств, а также непредсказуемости развития экономической ситуации в России.В условиях стабилизации экономики, углубления рыночных отношений, развития кредитных операций и появления широкого круга финансовых инструментов, по всей видимости, появятся дополнительные возможности надежного и доходного вложения средств, и все большее число банков будет обращаться к теориям перемещения и ожидаемого дохода, а также использовать подход конвертируемости банковских средств.

18.2. Современные подходы в управлении ликвидностью банка

Участие подразделений банка в процессе управления ликвидностью

В управлении ликвидностью банка участвуют многие подразделения. Возглавляет пирамиду управления руководящий орган банка — наблюдательный совет, совет директоров и т.п., либо исполнительный орган — правление, председатель правления и т.п. Все глобальные решения принимаются на уровне руководства. В то же время вся информация, необходимая для принятия таких решений, должным образом обработанная и систематизированная, доводится до руководства банка (рис. 18.1).

Основным подразделением, собирающим внешнюю для банка информацию, является маркетинговое подразделение. Для того чтобы определять потенциальные источники привлечения денежных средств и возможные направления вложений в активные операции, работники этого подразделения систематически собирают информацию о денежных и финансовых рынках, выявляют тенденции их развития и прогнозируют конъюнктуру рынков на перспективу.

Поскольку в своей деятельности банку постоянно приходится сталкиваться с проблемой межбанковской конкуренции, маркетинговое подразделение также постоянно изучает состояние рынка банковских услуг, состав, качество и стоимость услуг, предлагаемых другими банками. Подобные исследования позволяют выбрать и обосновать наиболее эффективную позицию на рынке, способствующую расширению и стабилизации клиентской базы.

Информация о состоянии и тенденциях развития финансовых и денежных рынков, как и информация о предлагаемых банками-конкурентами услугах, маркетинговым подразделением предоставляется для дальнейшего изучения в специализированное аналитическое подразделение и аналитикам из подразделений, непосредственно осуществляющих активные и пассивные операции. Так, информация об экономической среде, в которой действует банк, поступает в распоряжение и используется в работе различных подразделений банка.

В то же время внешняя для банка информация не ограничивается информацией об экономической среде. Субъекты национальной банковской системы основывают свою деятельность на международном и российском законодательстве, нормативных документах Банка России и других обязательных к исполнению документах министерств и ведомств. В российских экономических условиях законодательная и нормативная среда постоянно изменяются; отслеживание этого процесса поручается отделу методологии. Это же подразделение изучает и обобщает теоретическую базу банковской деятельности — достижения экономической науки и практики, опубликованные в экономической литературе и периодической печати.

В современных условиях российской банковской системы далеко не все аспекты деятельности банка полностью регламентированы, решение многих вопросов отдано в компетенцию органов управления банка. Например, каждый банк формулирует собственные кредитную и учетную политику, другие внутрибанковские нормативные документы, и в частности, внутрибанковский документ о политике в сфере управления и контроля за состоянием ликвидности. В функции отдела методологии входит также написание и поддержание соответствия внутрибанковских нормативных документов нормативной и законодательной базам.

Служба внутреннего контроля осуществляет внутрибанковский надзор за деятельностью банка. Обобщенный и проанализированный опыт проверок деятельности различных подразделений банка может быть основой для рекомендаций по корректировке внутрибанковских нормативных документов. Таким образом, внутрибанковские нормативные документы дополняются, уточняются и перерабатываются подразделением методологии на основе рекомендаций службы внутреннего контроля.

Особое место в организации управления банковской ликвидностью отводится аналитическому подразделению. Его основной задачей является обработка огромного массива информации, обобщение и представление результатов анализа руководству банка и рекомендаций планирующим подразделениям.

Внешняя информация поступает в аналитическое подразделение после первичной обработки в маркетинговом подразделении, а в функции аналитического отдела (управления) входит ее дальнейшая обработка и формулирование выводов в виде рекомендаций подразделению, осуществляющему стратегическое планирование портфелей активов и пассивов.

Основной объем внутренней информации поступает в аналитическое подразделение из подразделений, осуществляющих активные и пассивные операции, в виде отчетности. Благодаря обработке этой информации оценивается адекватность деятельности операционных подразделений задачам, которые перед ними ставились.

Кроме того, в процессе управления ликвидностью банка особо важное значение имеет обработка внутренней информации, поступающей от полразделения, оперативно управляющего ликвидными средствами. Поток оперативной информации о текущем состоянии ликвидных и высоколиквидных средств, поступающий аналитикам, является основой для прогнозирования их тенденций на будущее. Аналитическое подразделение должно своевременно выявлять неблагоприятные тенденции, возникающие в процессе управления ликвидными средствами.

Функции стратегического управления портфелями активов и пассивов в небольшом банке может выполнять коллективный руководящий или исполнительный орган. В средних по размеру и, особенно, крупных банках эти функции поручаются специально созданному подразделению (финансовому управлению и т.п.). Специалисты этого подразделения, учитывая огромный объем информации, прогнозируют дальнейшее развитие банка, выявляют долгосрочные желательные и нежелательные тенденции, планируют основные показатели банка на ближайшие годы, а также определяют оптимальное распределение обязанностей между подразделениями банка.

Подразделение стратегического управления не только формулирует основные цели банка на ближайшие годы, но и структурирует план всего банка на части, касающиеся отдельных управлений, отделов, доводит до этих управлений и отделов их стратегические планы.

На краткосрочную перспективу стратегический план структурируется в виде оперативных планов, поэтому подразделение или орган управления банка, выполняющий функции стратегического управления портфелями активов и пассивов, работает в непосредственном контакте с подразделением, осуществляющим оперативное управление ликвидными средствами, постоянно уточняет и корректирует свои планы, сверяясь и учитывая текущие результаты деятельности банка.

Подразделение оперативного управления, с одной стороны, доводит оперативные планы до подразделений, непосредственно формирующих тюртфели активов и пассивов, а с другой стороны, постоянно контролирует выполнение этих планов на основании оперативной информации. Кроме того, в функции данного подразделения входит определение потребности банка в ликвидных средствах.

Стратегическое планирование портфелей активов и пассивов с позиции ликвидности

В стратегическом управлении портфелями активов и пассивов банковскими работниками могут быть использованы в той или иной степени классические теории и подходы в управлении ликвидностью банка, которые были рассмотрены ранее. Очевидно, что одним из ключевых вопросов, рассматриваемых при формировании портфелей активов и пассивов, является вопрос определенного соотношения по срокам операций вложения средств и операций по привлечению ресурсов. Уровень соотношения между группами активов и пассивов с аналогичными сроками погашения определяется выбранной банком стратегией управления и особенностями ресурсной базы банка.

Кроме того, при проектировании и формировании банковского портфеля коммерческого банка необходимо учитывать надежность активных и пассивных операций. Понятие надежности активных операций, как правило, связывают со способностью актива не терять свою стоимость.

Оценка надежности пассивных операций при управлении ликвидностью банка сводится к определению устойчивости срочных депозитов и стабильности депозитов до востребования. Оценка стабильности средств, привлеченных на срочной основе, необходима вследствие отсутствия гарантий невостребования раньше срока срочных депозитов. Определение стабильности депозитов до востребования позволяет с большей эффективностью использовать этот вид пассивов.

Сформированный портфель активов и пассивов должен обеспечивать определенный уровень маржи, необходимый для покрытия административно-хозяйственных, операционных расходов, и создавать прибыль, достаточную для дальнейшего развития банка. С этой точки зрения для банковского портфеля должны быть установлены минимальная доходность активных операций по видам вложений с учетом степени риска, максимальная стоимость привлечения средств с учетом обязательного резервирования, расходов по организации пассивных операций и их устойчивости, а также минимального и желаемого уровня маржи всего портфеля.

Конъюнктурные особенности современного состояния рынков позволяют выделить желаемые и возможные виды активов и пассивов с учетом всех вышеуказанных признаков для формирования портфеля.

Таким образом, при планировании портфелей активов и пассивов следует учитывать ряд существенных аспектов, среди которых:

- срочность операций. Высвобождение средств от реализации и погашения активов должно обеспечивать основную массу обязательств банка с соответствующими сроками;

- надежность. Для активных операций под надежностью понимается низкий уровень риска и сохранение стоимостей активов во времени, для пассивных — устойчивость, стабильность, неподверженность досрочному изъятию;

- влияние на финансовый результат. Банковский портфель должен обеспечивать минимальный уровень прибыльности за счет максимально возможного повышения относительной доходности активов и снижения относительной стоимости пассивов;

- видовые и конъюнктурные особенности отдельных активных и пассивных операций. Формирование банковского портфеля должно вестись с учетом всех изменений, происходяших на денежном и финансовом рынках;

- ограничения на отдельные операции коммерческих банков со стороны центрального банка в виде экономических нормативов, норм резервирования и т.п.

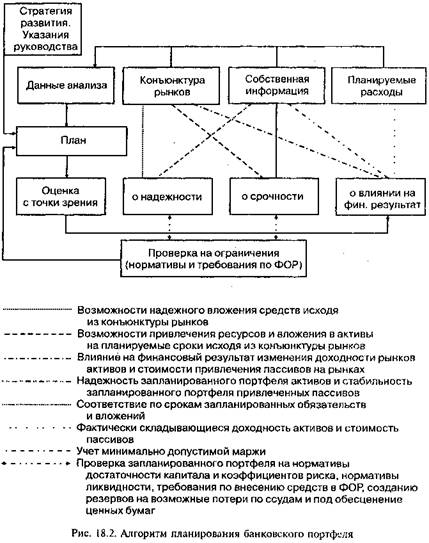

Взаимосвязь различных аспектов анализа и планирования в процессе формирования и корректировки стратегического планирования портфелей активов и пассивов отражена на рис. 18.2.

Изначально стратегия дальнейшего развития банка и, соответственно, ключевых параметров формируемых портфелей активов и пассивов определяется руководством банка.

Основой для составления проекта банковского портфеля являются данные анализа: внешняя информация о возможностях привлечения ресурсов и вложения в доходные активы; собственная внутрибанковская информация о фактическом состоянии ликвидности банка; объективно необходимый уровень расходов и необходимый уровень прибыли для дальнейшего развития банка. В результате синтеза этой информации составляется проект портфелей активов и пассивов.

Далее созданный план привлечения ресурсов и вложения в доходоприносящие активы проверяется на соответствие основным аспектам: надежности, срочности и степени влияния на финансовый результат. Отдельной статьей проверки банковского портфеля должна быть проверка его на соответствие обязательным нормативам, установленным Банком России: нормативам достаточности капитала, ликвидности, максимального риска и др. Кроме того, в плане банковского портфеля должно быть предусмотрено создание обязательных резервов, депонируемых в Банке России, создание резервов на возможные потери по ссудам в размере, соответствующем уровню банковского риска, и создание резервов под обесценение ценных бумаг.

Если хотя бы одно из предъявляемых к планируемому банковскому портфелю требований не выполняется, согласно приведенному алгоритму стратегического планирования портфелей активов и пассивов, необходимо вернуться к предыдущему шагу и повторить попытку планирования. При соответствии плана всем основным требованиям проект привлечения ресурсов к их вложения можно считать разработанным.

Планирование потребности банка в ликвидных средствах

Ключевым моментом тактического планирования банковской ликвидности является планирование потребности коммерческого банка в ликвидных средствах.

Объем потребности банка в ликвидных средствах складывается из:

- срочных платежей по обязательствам банка (срочные депозиты и срочные долговые обязательства, выпущенные банком) — определяются по информации внесистемного учета;

- текущих платежей со счетов до востребования крупных клиентов. Для того чтобы предвидеть ситуацию на ближайшие дни, работники банка, непосредственно контактирующие с клиентами (операционисты, кредитные инспектора, возможно, руководство), должны прикладывать усилия, чтобы обладать информацией о том, ожидаются ли платежи со счетов клиентов и в каком объеме;

- заявок от клиентов на кредитование, по которым принято положительное решение соответствующими инстанциями, объемов открытых кредитных линий, открытых лимитов кредитования в режиме овердрафт;

- сокращения собственных средств путем выкупа акций у акционеров, выплаты дивидендов и других платежей.

Источники поступлении в банк ликвидных средств могут быть следующими:

- текущие поступления денежных средств на счета клиентов;

- поступление дополнительно привлеченных банком средств в рамках ограничений, установленных экономическими нормативами ЦБ РФ и внутренними критериями оптимальной структуры (возможности привлечения источников определяются с учетом анализа конъюнктуры денежного рынка);

- высвобождение средств в результате реализации ликвидных ценных бумаг и возврата предоставленных кредитов. Эта величина определяется по данным внесистемного учета активных операций. Сроки погашения долговых ценных бумаг зафиксированы либо на самих документарных ценных бумагах, либо на выписках из депозитария, в котором хранятся недокументарные ценные бумаги. Сроки погашения ссуд клиентами оговорены в кредитных договорах;

- увеличение собственных средств банка: получение доходов, эмиссия акций и другие поступления.

Методы оценки потребности банка в ликвидных средствах, применяемые в зарубежной практике

Если различные теории и подходы в управлении ликвидностью, рассмотренные выше, могут помочь работникам банка в выборе стратегии управления ликвидностью, то для тактического управления банковской ликвидностью экономистами развитых стран были разработаны различные методы опенки потребности банка в ликвидных средствах.

Наиболее распространенными из них являются:

- метод источников и использования средств;

- метод показателей ликвидности;

- метод структуры средств.

По методу источников и использования средств в странах со стабильной банковской системой основой для прогноза могут быть два основных способа. Для применения одного из них необходимы статистические наблюдения за активами и пассивами за длительное время — 10 лет и более. За основу расчета берется базовый период (не менее 10 лет). По данным статистики, за этот период рассчитывается тренд, выявляющий основную тенденцию изменения показателей. Помимо основного тренда рассчитывают сезонный компонент, отражающий колебания статей баланса в соответствующие недели в среднем за базовый период. Также в расчет добавляется циклический компонент, учитывающий разницу прогноза каждой недели в прошлом году и его фактически сложившегося значения. Таким образом, на основании серьезной статистической базы рассчитывается прогнозное значение соответствующих показателей. И уже исходя из получившегося прогноза высчитывают возможное значение дефицита или излишка ликвидных средств.

Другой способ прогноза, являющийся разновидностью метода источников и использования средств, основан на умении менеджеров банка предвидеть изменение макроэкономических показателей. В числе таких показателей: объем валового национального продукта, темп инфляции, темп роста совокупного денежного предложения, рост индивидуальных доходов и др. Исходя из прогноза макроэкономических показателей рассчитываются ожидаемые изменения на предстоящий период совокупных кредитов, совокупных вкладов и недепозитных обязательств, что, в свою очередь, является основой для выявления предполагаемой позиции по ликвидным средствам.

Далее на основании спрогнозированных (первым или вторым способом) значений депозитов и кредитов рассчитывается ожидаемый излишек или дефицит ликвидных средств.

В табл. 18.1 приведены прогнозируемые объемы источников средств и вложений банка в активные операции банка Н. На основании этих данных подразделение банка по оперативному управлению ликвидными средствами выявляет недостаток или излишек ликвидных средств в ближайшей перспективе (5-6 недель). В гр. 4 и 5 проводится расчет изменений источников или вложений от одной недели к следующей. В гр. 6 результируются ожидаемые изменения. Когда растут источники и снижаются объемы вложений, наблюдается излишек ликвидных средств. Когда снижается объем источников и растут вложения, напротив, у банка возникает дополнительная потребность в ликвидных средствах.

Таблица 18.1.

Прогноз излишка или дефицита ликвидных средств по методу источников и использования средств банка Н, тыс.руб.

| Период времени | Оценка совокупных источников | Оценка совокупных вложений | Ожидаемые изменения источников | Ожидаемые изменения вложений | Ожидаемый излишек (+) или дефицит (-) ликвидных средств |

|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 |

| Июль, 1-я неделя | 213500 | 177000 | |||

| Июль, 2-я неделя | 228000 | 195000 | 14500 | 21000 | -6500 |

| Июль, 3-я неделя | 206000 | 202500 | -22000 | 4500 | -26500 |

| Июль, 4-я неделя | 267500 | 241000 | 61500 | 38500 | 23000 |

| Август, 1-я неделя | 187000 | 156500 | -80500 | -84500 | 4000 |

| Август, 2-я неделя | 196500 | 199500 | 9500 | 43000 | -33500 |

| Август, 3-я неделя | 203000 | 175500 | 6500 | -24000 | 30500 |

Как видно из табл. 18.1, у банка Н на 2-й и 3-й неделях июля и на 2-й неделе августа ожидается недостаток ликвидных средств. На 2-й неделе июля этот недостаток вызван тем, что ожидаемый рост вложений превышает по объему ожидаемый прирост источников. На 3-й неделе июля прогнозируется, с одной стороны, снижение ресурсной базы на 22 млн руб. и, с другой стороны, рост на 4,5 млн руб. вложений в активные операции, что может привести к дефициту ликвидных средств в размере 26,5 млн руб., и т.д.

Сущность метода показателей заключается в использовании для прогноза финансовых показателей — индикаторов ликвидности. К таким индикаторам относится круг показателей, характеризующих обеспеченность банка ликвидными средствами, подверженность обязательств досрочному изъятию, а также уровень соотношений между отдельными группами активных и пассивных операций. Согласно этому методу потребность в ликвидных средствах определяется путем сравнения показателей данного банка с показателями банков с идентичными условиями функционирования, а также на основании собственного опыта банковских менеджеров. Также отслеживается динамика индикаторов ликвидности и определяется, чем вызваны те или иные изменения и тенденции.

В табл. 18.2 приведен пример фактических значений ряда показателей — индикаторов ликвидности банка М. На основании наблюдений за динамикой показателей можно сделать следующие выводы. Денежная позиция банка практически не изменяется. Показатель нетто-позиции по корсчетам в целом демонстрирует повышение зависамости банка от нестабильного вида ресурсов — средств на корреспондентских счетах других банков. Кредитная активность растет, а соотношение депозитов изменяется в пользу депозитов до востребования. Таким образом, совокупность анализируемых показателей выявляет тенденцию повышения зависимости банка от нестабильных видов ресурсов (средств на корсчетах банков и депозитов до востребования). При этом не изменяется уровень высоколиквидных средств, но повышается уровень рисковых вложений. Следовательно, работникам подразделения оперативного управления ликвидными средствами следует быть готовыми к росту потребности в ликвидных средствах.

Таблица 18.2.

Динамика индикаторов ликвидности банка М

| Показатели | 1 апреля 2000 г. | 15 апреля 2000 г. | 1 мая 2000 г. | 15 мая 2000 г. | 1 июня 2000 г. |

|---|---|---|---|---|---|

| Денежная позиция (Денежные средства в кассе + Средства на корсчете в ЦБ РФ) / Совокупные активы | 26,2 | 26,9 | 25,1 | 28,5 | 26,7 |

| Нетто-позиция по корсчетам [Корсчета (актив) — Корсчета (пассив)] Совокупные активы | -1,5 | -2,9 | -11,5 | -15,7 | -10,8 |

| Кредитная активность (Кредиты / Совокупные активы) | 49,8 | 53,5 | 55,2 | 57,2 | 55,8 |

| Структурное соотношение депозитов (Депозиты до востребования / Срочные депозиты) | 82,5 | 98,7 | 87,3 | 115,9 | 125,8 |

Так, постоянно анализируя состояние и динамику показателей, вовремя и адекватно реагируя на изменение ситуации, можно спрогнозировать дефицит или излишек ликвидных средств в будущем.

Для метода структуры средств характерны следующие черты. Потребность банка в ликвидных средствах оценивается на основании деления обязательств банка по степени стабильности. Все обязательства делятся на «горячие деньги», ненадежные средства и стабильные средства. «Горячие деньги» чутко реагируют на изменения процентных ставок, и потому подвержены значительным колебаниям. По этому виду обязательств необходимо иметь резерв ликвидных средств, равный 95% объема ресурсов. Ненадежные средства менее подвержены резким колебаниям; по ним рекомендуется иметь резерв ликвидных средств в размере 25 — 30%. И наконец, стабильные средства — те, вероятность изъятия которых является наименьшей. По ним создаваемый резерв ликвидных средств должен быть равен 15% суммы. При этом суммы ресурсов, по которым необходимо создание резервов в виде ликвидных средств, уменьшаются на суммы обязательных резервов, создаваемых банком по требованию центрального банка.

Например, если ставка обязательных резервов составляет 3% по ресурсам, отнесенным в группу ненадежных средств (в сумме 1 млн долл.), банк должен создать резерв ликвидных средств в размере от 243 до 291 тыс. долл. [0,3 · (1000000 - 0,03 · 1000000) = 291000)].

Помимо этого, при расчете необходимого объема ликвидных средств должны учитываться потенциально возможные кредитные операции. В основе расчета потребности в ликвидных средствах кредитных операций лежит выявление тренда за последние периоды времени. На основании тренда определяется планируемое значение ссудной задолженности, а затем рассчитывается отклонение фактической суммы выданных кредитов от запланированной. Отрицательное отклонение фактической суммы кредитов от плановой должно в стопроцентном объеме обеспечиваться ликвидными средствами.

Например, по составленному тренду объем кредитов должен быть равен 15 млн долл., и рост должен составлять примерно 8% в месяц. Фактическое значение ссудной задолженности составляет 14 млн долл. Для покрытия возможной потребности в кредитах банк должен держать резерв в сумме 2,2 млн долл. (15 + 15 · 0,08 - 14 = 2,2).

Усовершенствованием метода структуры средств является учет вероятности наступления разных событий при определении потребности в ликвидных средствах. Для того чтобы предвидеть возможные отклонения фактических значений обязательств и кредитов от прогнозируемых, в банках пытаются определить наихудшую и наилучшую возможные позиции ликвидности. Наихудшая позиция может сложиться при падении депозитов ниже ожидаемого уровня и росте спроса на кредиты от кредитоспособных клиентов выше предполагаемого. Наилучшая позиция может оказаться результатом роста депозитов и падения спроса на кредиты. В границах наилучшей и наихудшей возможных позиций ликвидности выбирается наиболее возможная, каждой из трех позиций присваивается коэффициент вероятности и после взвешивания каждой из позиций определяется расчетная потребность банка в ликвидных средствах, которая и становится ориентиром для руководства банка. Работники банка, в чьей компетенции находится управление ликвидными средствами, должны заранее разработать планы выхода из сложных ситуаций на случай фактически сложившегося недостатка ликвидных средств и срочного размещения при их излишке.

Определение потребности банка в ликвидных средствах в российских условиях

Из трех наиболее часто используемых в экономически развитых странах методов управления ликвидными средствами в российских условиях в полном объеме не может быть использован ни один.

Способ прогноза объемов источников и использования средств, основанный на выведении трендов, в российских условиях пока нереален, поскольку все 10 лет существования банковской системы России сопровождались кризисами, политической и экономической нестабильностью, поэтому вывести устойчивые тренды просто невозможно. Другой путь прогноза по данному методу, основанный на предвидении изменений макроэкономических показателей, в практической деятельности российских банков на современном этапе также очень сложен и малореален. Поэтому в качестве базы для прогноза объемов вложений и ресурсов в российских условиях могут быть только сравнительно небольшие отрезки времени: месяц, квартал, год. При этом для использования метода источников и использования средств банки выбирают для себя наиболее удобные пути прогноза исходных величин.

Метод показателей, с одной стороны, в определенной степени используют все российские банки: он реализуется в контроле за соблюдением нормативов ликвидности, установленных Банком России. В первую очередь это касается нормативов текущей и мгновенной ликвидности. Более широкое использование этого метода в настоящее время остается в компетенции руководства банков и работников, непосредственно осуществляющих управление ликвидными средствами.

С другой стороны, поскольку использование метода показателей предполагает сравнение фактических значений коэффициентов со значениями показателей аналогичных банков, находящихся в сходных рыночных условиях, использование данного метода невозможно. Публикуемая отчетность составляется всего один раз в году — на 1 января, и на эту дату балансы банков, как правило, существенно отличаются от повседневных. Учитывая редкость и неадекватность публикуемой отчетности банков, ее использование в управлении ликвидными средствами в обычных условиях невозможно. Следовательно, на современном этапе, при отсутствии достаточно подробной публикуемой банковской статистики в использовании метода показателей банки вынуждены ограничиваться собственными критериями и ориентирами, разработав систему ограничений по индикаторам ликвидности на основании собственного опыта.

Использование метода структуры средств в российской практике осложнено тем, что нет общепризнанной градации обязательств российских банков на группы «горячих денег», ненадежных и стабильных средств. Однако аналитики банков могут рассчитать уровни стабильности различных видов ресурсов самостоятельно. На основании ежедневного наблюдения в течение достаточно длительного периода (в российских условиях не менее 6 месяцев) за динамикой различных источников средств, могут быть определены коэффициенты стабильности, или оседания, средств. Соответственно остальная часть ресурсов должна покрываться резервами ликвидных средств.

Например, если аналитиками установлено, что коэффициент стабильности средств на расчетных счетах предприятий составляет 55%, то в банке должен быть резерв ликвидных средств на покрытие внезапного оттока средств с расчетных счетов в размере не менее 45% суммы остатков на расчетных счетах.

18.3. Управление доходностью

Регулирование доходной базы коммерческого банка

Максимизация прибыли при минимизации расходов является основной целью деятельности коммерческого банка. Прибыль или убытки, полученные банком, — показатели, концентрирующие результат разнообразных пассивных и активных операций банка и отражающие влияние всех факторов, воздействующих на деятельность банка.

В России у большинства банков основными являются процентные доходы, поэтому при управлении доходной базой коммерческого банка наибольшее внимание необходимо уделять именно процессу получения процентных доходов. Непроцентные доходы, как правило, связаны с имиджем банка на рынке. Операции, приносящие подобные доходы, привлекают клиентов, но не приносят достаточную прибыль.

Разница между процентами, взимаемыми банком по активным операциям и уплачиваемыми по привлеченным средствам, служит основой банковской прибыли. Это так называемая процентная маржа — разница между процентным доходом и расходом коммерческого банка. За счет процентной маржи покрывается большинство расходов коммерческого банка. Поэтому банк стремится приобрести ресурсы как можно дешевле, а продать ресурсы и услуги по рентабельной ставке. В связи с этим актуальным становится правильное ценообразование на банковские услуги.

При установлении процентной ставки по кредиту банк должен принимать в расчет стоимость привлекаемых средств и операционные расходы банка.

Различают рыночную и реальную стоимость кредитных ресурсов. Средняя рыночная стоимость ресурсов определяется как отношение процентов, уплаченных за определенный период, к средней величине кредитных вложений в том же периоде. Реальная цена представляет собой скорректированную на норму обязательных резервов рыночную цену:

Простейшая модель установления ставки по кредиту предполагает, что процентная ставка по любому кредиту устанавливается на основе следуюших компонентов:

- предельной стоимости привлеченных для кредитования средств;

- других операционных расходов банка, отличных от расходов по привлечению средств;

- надбавки для защиты банка от риска неисполнения обязательств;

- желаемой прибыли.

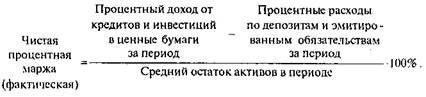

Каждый из указанных компонентов может быть выражен в форме годовых процентов относительно суммы кредита, т.е. выдачу кредитов банк должен осуществлять с учетом процентной маржи, показывающей, насколько доходы от активных операций способны перекрывать расходы по пассивным операциям. Коэффициенты процентной маржи могут показывать ее фактический и достаточный уровень для банка.

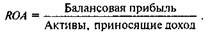

В данной формуле в качестве знаменателя могут использоваться доходные активы, т.е. активы, приносящие доход в форме процента (в основном выданные банком кредиты и производственные инвестиции в ценные бумаги).

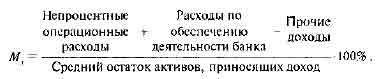

Коэффициент достаточной процентной маржи Мл показывает ее минимально необходимый для банка уровень. При его расчете исходят из основного назначения процентной маржи — покрытия расходов банка:

К прочим доходам относятся комиссии за расчетно-кассовое обслуживание, трастовые, информационные, консультационные и другие услуги. Достаточная маржа может рассчитываться как за истекшие периоды на основе фактических данных, так и на планируемый период на основе прогнозных величин.

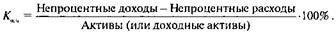

Непроцентная маржа, рассчитываемая как разница между непроцентным доходом и непроцентным расходом, является второстепенным слагаемым прибыли и, как правило, отрицательна. Это означает, что непроцентные доходы не покрывают непроцентные расходы, которые поглощают часть процентной маржи.

Коэффициент непроцентной маржи Кнм и определяется по формуле:

Рассчитав значения коэффициентов процентной и непроцентной маржи, можно сопоставить их с мировыми стандартами: нормативный уровень коэффициента процентной маржи составляет 3—4%, коэффициента непроцентной маржи — 1%.

Так же можно определить коэффициент чистой маржи операционной прибыли банка Ком:

Коэффициенты маржи операционной. прибыли, процентной и непроцентной маржи являются показателями эффективности работы банка. Они отражают, насколько успешно банк обеспечивает сохранение опережающего темпа роста доходов (прежде всего, процентов по банковским кредитам, инвестициям и комиссий за услуги) по сравнению с темпами роста расходов (в основном процентов по депозитам и займам на денежном рынке).

Коэффициент процентной маржи определяет размер спрэда (разницы) между доходами и расходами по процентам, который был получен банком путем регулирования доходных активов и поиска наиболее дешевых ресурсов.

Непроцентная маржа определяет соотношение непроцентных доходов (различные комиссионные вознаграждения, полученные банком) и произведенных непроцентных расходов (заработная плата, затраты на ремонт и техническое обслуживание банковского оборудования, расходы на покрытие убытков). У большинства банков непроцентная маржа отрицательна, так как непроцентные расходы обычно превышают непроцентные доходы.

Оценка деятельности банка

Анализ результатов работы банка представляет собой оценку эффективности и рентабельности его деятельности. Эффективность деятельности банка заключается в максимизации его прибыли. Прибыль как финансовый результат деятельности банка занимает ключевое место в системе показателей оценки финансового положения банка. Анализ результативности банковской деятельности начинается с анализа доходов и расходов.

В качестве основных способов оценки доходов и расходов банка выделяются структурный анализ доходов и расходов, проводимый в динамике за ряд лет с достаточной степенью детализации. Это позволяет раскрыть причины изменений доходов и расходов, что необходимо для выявления резервов роста банковской прибыли.

При управлении процентными доходами оценивается средний уровень доходности кредитных операций в целом и каждой отдельной группы клиентов. На основании этого выявляется, за счет каких кредитных операций банк получает наибольший доход, и изыскиваются резервы его увеличения.

На величину доходов по полученным процентам за кредит влияют два фактора: изменение средней суммы кредитов и изменение средней процентной ставки за кредит. В свою очередь, средние остатки по выданным кредитам зависят от объема ссудных активов, а средняя процентная ставка за кредит — от рыночной процентной ставки по кредитам и от структуры кредитного портфеля.

Процентные расходы банка зависят от того, каковы средние остатки по оплачиваемым депозитам и средние процентные ставки по депозитам. На среднюю процентную ставку по депозитам влияют рыночный уровень процентной ставки по депозитам и структура депозитной базы банка.

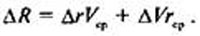

Таким образом, величина процентных доходов и расходов и их структура — очень важные оценочные показатели, характеризующие эффективность работы банка. Чем меньше расходы для получения единицы дохода, тем выше чистая процентная маржа и доходность банка.Величина и изменчивость чистой процентной маржи зависят от объемов, структуры и процентных ставок активов и пассивов. Предположив, что каждая из позиций доходов (R) однородна, можно легко рассчитать изменение доходов от изменения объемов (V) и процентных ставок (r). Поскольку R = Vr, изменение дохода ΔR будет равно:

Первое слагаемое (ΔrVср) отражает изменение дохода, вызванное изменением процентной ставки, а второе (ΔVrср) — изменением объемов. Очевидно, что при формировании банковского портфеля необходимо стремиться к сокращению обоих слагаемых как компонентов нестабильности. Особое внимание при этом следует уделять однородным активам (обязательствам), характеризующимся большими объемами, так как изменения процентных ставок по данному типу активов приведут к резким изменениям доходов (расходов) банка.

Для оценки степени влияния чувствительных к изменениям процентных ставок активов и пассивов на размер процентной маржи используются два показателя. Первый — это отношение величины активов, чувствительных к изменениям процентных ставок, к величине пассивов, тоже чувствительных к изменениям процентных ставок. Этот коэффициент измеряет отношение между чувствительностью активов, приносящих процентный доход, и чувствительностью пассивов, по которым выплачивается процент. Стабилизировать процентную маржу можно путем поддержания этого коэффициента на уровне единицы. Если, допустим, ставка процента будет расти одинаково для активов и пассивов и при этом надо увеличить процентную маржу, то необходимо увеличить этот коэффициент. Если ставка процента снизится, то более низкий коэффициент улучшит показатель процентной маржи.

Второй показатель — это отношение активов с фиксированным процентным доходом к пассивам с фиксированным процентным доходом. Если этот показатель близок к единице, то маржа банка будет удерживаться примерно на одном уровне для фиксированной части портфеля независимо от динамики ставки процента в ближайший период. Если ставка процента имеет тенденцию к снижению, то этот коэффициент необходимо увеличивать и, наоборот, уменьшать, если ожидается повышение ставки процента.

Анализ этих коэффициентов позволяет отслеживать динамику процентной маржи, что, в свою очередь, позволяет выявить резервы повышения доходности банка.

Управление беспроцентными доходами и расходами предполагает выбор и определение содержания банковских непроцентных услуг, принятие решения о методах начисления банковского тарифа за услуги, их себестоимости, разработку системы оплаты труда и т.п.

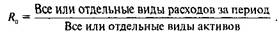

Для того чтобы выяснить, что повлияло на изменение прибыли банка (изменение доходности или операционных расходов), используется показатель доходности активов Да:

Аналогично могут быть рассчитаны показатели доходности по отдельным видам банковских операций как отношение дохода, полученного от данной активной операции за анализируемый период, к средним за указанный период остаткам по данному виду операций.

Сопоставление показателей доходности отдельных видов операций позволит определить наиболее доходные из них. Сравнение удельных весов рассматриваемого вида актива в общем объеме активов, приносящих доход, и дохода, полученного от данного вида вложений, в общем объеме доходов банка выявит наиболее эффективный вид вложений и позволит определить эффективность структуры активов.

Полученные показатели доходности целесообразно также сопоставить с оценочными и рыночными. При этом значения ниже рекомендованных, а также тенденция снижения свидетельствуют о недостаточно высоком уровне качества актива.

Сопоставление темпов роста отдельных видов расходов (уровня оплаты труда, уровня административно-управленческих расходов) с темпами роста капитала позволяет оценить адекватность расходов банка масштабам его деятельности.

Для оценки закономерности изменения отдельных видов расходов используется относительный показатель вида:

Анализ значения этих коэффициентов вдинамике позволяет выявить тенденцию роста или снижения величины расходов, приходящихся на 1 руб. активов, которая способствует росту или снижению прибыли банка.

Коэффициент эластичности роста доходов Кэд определяется как соотношение темпа прироста доходов к темпу прироста расходов. Если Кэд > 1, это свидетельствует об экономии расходования средств, если же данный коэффициент < 1, то это негативный момент для банка. Значение коэффициента эластичности для процентных доходов обычно превышает 1, для непроцентных, как правило, ниже этой величины.

Далее проводят структурный анализ источников прибыли, оценивают выполнение плана доходов (или прибыли), выявляют факторы и их влияние на доходы (или прибыль) и определяют резервы увеличения доходов (или прибыли).

Информационной базой для оценки деятельности банка служат данные финансового плана и финансовая отчетность банка (агрегированный балансовый отчет, агрегированный отчет о прибылях и убытках и др.).

Показатели прибыльности

Уровень прибыльности коммерческого банка оценивается с помощью финансовых коэффиииентов. Система коэффициентов доходности включает следующие основные показатели:

- соотношение прибыли и собственного капитала;

- соотношение прибыли и активов;

- соотношение прибыли и дохода.

Методика расчета этих показателей зависит от принятой в стране системы учета и отчетности. В числителе этих финансовых коэффициентов всегда стоит расчетный финансовый результат деятельности банка на отчетную дату. При действующей в России системе учета и отчетности в числителе находится балансовая прибыль, при зарубежных стандартах учета — чистая прибыль.

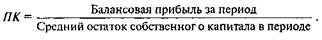

Прибыльность капитала (ПК). Мировая практика показывает, что определяющим показателем эффективности банковского капитала является максимизация стоимости акционерного капитала при сохранении приемлемого уровня риска. Наряду с рыночной ценой акций банка важным показателем оценки деятельности банка является соотношение чистой прибыли и акционерного капитала (ROE — в зарубежной практике). Этот показатель характеризует, насколько эффективно использовались средства собственников в течение года, т.е. это измеритель доходности для акционеров банка. Он приблизительно устанавливает размер чистой прибыли, получаемой акционерами от инвестирования своего капитала. В отечественной практике прибыльность капитала:

Показатель прибыльности капитала характеризует способность собственных средств приносить прибыль и позволяет оценить возможность обеспечения реального роста собственного капитала в размерах, адекватных росту деловой активности.

Полученное значение прибыльности капитала рекомендуется сопоставлять с показателями достаточности капитала (увеличение первого показателя при снижении значения второго свидетельствует о расширении круга рискованных операций).

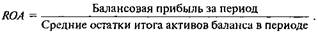

Прибыльность активов (ROA). Этот показатель является одним из основных коэффициентов, позволяющих дать количественную оценку рентабельности банка:

Прибыльность активов характеризует способность активов банка приносить прибыль и косвенно отражает их качество, а также эффективность управления банка своими актинами и пассивами. Низкое значение коэффициента может быть результатом консервативной кредитной политики или чрезмерных операционных расходов, высокое значение показателя свидетельствует об удачном распоряжении активами.

Данный показатель можно модифицировать:

Разница между этими двумя показателями говорит о возможности банка повысить свою рентабельность за счет сокращения числа активов, не приносящих доход. В зарубежной практике числитель данных показателей — чистая прибыль.

Необходимо отметить, что в условиях инфляции темпы роста прибыльности активов и капитала должны быть выше показателя среднего уровня инфляции. При управлении доходностью значения прибыльности активов и капитала необходимо сравнивать со средним значением по соответствующей группе банков.

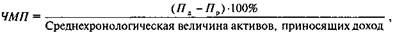

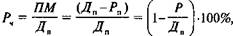

Показатели чистой процентной (ЧМП) и операционной (ОМ) маржи рассмотрены в п. 18.2. В российской практике

где Пд — процентные доходы за анализируемый период, состоящие из: процентов, полученных за предоставленные кредиты; процентных доходов, полученных от операций с ценными бумагами; доходов от проведения факторинговых, форфейтинговых операций; Пр — процентные расходы за анализируемый период, состоящие из; процентов, уплаченных за привлеченные кредиты; процентов, уплаченных по операциям с ценными бумагами; расходов по факторинговым и форфейтинговым операциям.

Операционная маржа (ОМ) — прибыльность основных операций банка

где Чд.осн — чистые доходы от основных банковских операций, рассчитываются путем суммирования чистых процентных доходов (Пд — ПР) и чистых доходов от валютных операций, операций с ценными бумагами, проведения лизинговых операций, а также от операций с драгоценными металлами.

Прибыльность прочих операций (Ппр) рассчитывают по формуле:

где ЧДпр — чистые доходы от прочих операций — это реализация (выбытие) имущества, списание дебиторской, кредиторской задолженности, сдача имущества в аренду, другие операции;

Аср.хр. — среднехронологическая величина активов, приносящих доход.

Доходность комиссионных операций (Дк) рассчитывают по формуле:

Процентный спрэд. Традиционный показатель прибыльности банка называется спрэд прибыли:

С помощью спрзда оценивается, насколько успешно банк выполняет функцию посредника между вкладчиками и заемщиками и насколько остра конкуренция на банковском рынке. Усиление конкуренции обычно приводит к сокращению разницы между средними доходами по активам и средними расходами по пассивам. В данном случае при условии неизменности всех прочих факторов спрэд банка сокращается, что вынуждает банк искать другие пути получения прибыли.

Данный показатель ценен и тем, что вычленяет влияние процентных ставок на финансовый результат деятельности банка, тем самым позволяет лучше понять степень уязвимости доходных операций банка. Сравнение данного показателя с аналогичным по группе родственных банков, а также с рассчитанным в среднем по России или региону позволит опенить эффективность процентной политики банка.

Сравнение показателей прибыльности позволяет выявить наиболее эффективные операции банка. С учетом показателя ROA можно определить также операции, оказывающие наибольшее влияние на изменение финансового результата. При этом необходимо иметь в виду, что:

- показатель операционной маржи свидетельствует о месте в активах банков традиционных банковских операций (ссудные операции, операции с ценными бумагами и операции с иностранной валютой);

- значительное превышение показателя прибыльности активов над показателем чистой процентной маржи характеризует способность банка получать процентный доход и свидетельствует о высокой доле в активах банка активов, не связанных с процентными доходами, либо о присутствии в доходах банка значительной доли комиссионных доходов.

Необходимо поэтому рассмотреть показатель доходности комиссионных операций. Низкое значение данного показателя свидетельствует о недостаточном внимании банка к развитию новых банковских услуг, что является одним из резервов повышения прибыльности работы банка.

Сопоставление показателей прибыльности за ряд отчетных дат и их сравнение со средними значениями по соответствующей группе банков позволяет определить тенденции роста (снижения) прибыли, а также факторы, оказавшие наибольшее влияние на ее изменение, сделать вывод о финансовой устойчивости банка и определить резервы повышения эффективности работы банка.

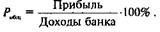

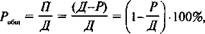

Рентабельность (доходность) коммерческого банка (Робщ) принято определять как отношение балансовой прибыли к совокупному доходу(Д):

Общий уровень рентабельности позволяет оценить общую прибыльность банка, а также прибыль, приходящуюся на 1 руб. дохода (доля прибыли в доходах). Это основной показатель, определяющий эффективность банковской деятельности.

Для пофакторного анализа эту формулу можно преобразовать:

где Р — совокупные расходы банка.

Аналогичный показатель — частную рентабельность (Рч) можно рассчитать, исходя из соотношения процентной маржи (ПМ) к величине процентного дохода (Пд):

где Рп — процентные расходы.

Проанализируем общую и частную рентабельность на конкретном примере (табл. 18.3).

Таблица 18.3.

Пример расчета общей и частной рентабельности, %

| Показатели | 1.01.2001 | 1.02.2001 | Отклонение | Темп роста, % |

|---|---|---|---|---|

| 1. Совокупный доход банка (млн руб.) | 99 | 115 | 16 | 116,2 |

| 1.1. В т.ч. процентный ДОХОД | 78 | 89 | 11 | 114,1 |

| 2. Совокупные расходы банка (млн руб.) | 85 | 103 | 18 | 121,2 |

| 2.1. В т.ч. процентные расходы | 59 | 82 | 23 | 139 |

| 3. Балансовая прибыль (стр. 1 - стр. 2) | 14 | 12 | 2 | 85,7 |

| 3.1. В т.ч. процентная маржа | 19 | 26 | 4 | 142,1 |

| 4. Общая рентабельность (стр. 3 : стр. 1) | 14,1 | 10,4 | 3,7 | 73,6 |

| 5. Частная рентабельность (стр. 3.1 : стр. 1.1) | 24,4 | 29,2 | 4,8 | 119,6 |

Как видно из примера, наиболее высокое значение в анализируемом периоде имела частная рентабельность. Этот показатель имел тенденцию к повышению, темп прироста его за анализируемый период составил 19,6%. Общая рентабельность оказалась ниже частной рентабельности. Кроме того, этот показатель имел тенденцию к снижению, что объясняется главным образом наличием отрицательной непроцентной маржи, которая имела более высокие темпы прироста (57,9%), чем процентная маржа (42,1%).

Оценим влияние факторов на изменение обшей рентабельности. Для этого воспользуемся методом цепных подстановок и определим скорректированную общую рентабельность Р'о:

Р'о = 1 - Р(4) : Д(5)) · 100% = (1 - 85 : 99) · 100% = 14,1%.

Влияние первого фактора — совокупного дохода А1, определяется как разность между скорректированной рентабельностью Р'о и значением Ро на 1 января 2001 г.:

А1 = Р'о- Ро = 14,2 - 14,1 = 0,1% .

Увеличесние доходов банка за анализируемый период на 16 млн руб. способствовало повышению общей рентабельности на 0,1%.

Влияние второго фактора — совокупного расхода A2 — определяется как разность между значением обшей рентабельности на 1 февраля 2001 г. Рo(5) и скорректированной Рo(1)):

A2 = Рo(5) - Рo(1) = 10,4 - 14,2 = - 3,8% .

Таким образом, увеличение расходов на 18 млн руб. привело к снижению обшей рентабельности на 3,8%.

Результаты проведенного факторного анализа показали, что влияние негативного фактора (увеличение суммы расходов) перекрыло влияние положительного (увеличение суммы доходов) и дало снижение общей рентабельности на 3,7%

А = А1 + A2 = 0,1 - 3,8 = - 3,7% .

Расчет коэффициента эластичности доходов за анализируемый период подтверждает вывод о том, что общая рентабельность снизилась и связи с опережающими темпами прироста расходов по отношению к темпам прироста доходов:

Кэ.д. = Tд : Tр = 16.2 : 21,2 = 0,764,

где Tд — темп прироста доходов;

Tр — темп прироста расходов.

Значение данного коэффициента свидетельствует о том, что при увеличении суммы расходов на 1% сумма доходов увеличивается лишь на 0,764%, что является недостаточным для сохранения достигнутого в начале анализируемого периода уровня общей рентабельности банка.

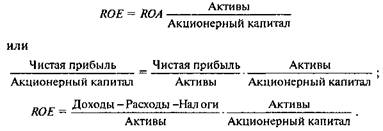

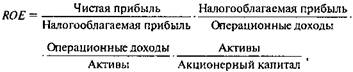

При управлении доходностью конкретного банка полезно разложить некоторые из показателей прибыльности на ключевые составляющие. Например, очевидно, что ROE и ROA — два основных показателя — тесно связаны между собой. У них одинаковый числитель — прибыль после уплаты налогов. Поэтому два этих показателя связаны напрямую:

Данная взаимосвязь говорит о том, что банковская прибыль, направляемая акционерам, зависит от того, за счет каких источников формируются ресурсы банка, что больше используется — средства акционеров или долговые обязательства. Даже банк с низким уровнем ROA может достичь относительно высокого уровня ROE путем широкого использования долговых обязательств и малого использования капитала акционеров.

Если мы внесем незначительные коррективы в формулу расчета ROE, то получим уравнение, которое может быть использовано для выявления проблем в четырех областях управления банком:

или ROE напрямую зависит от эффективности: управлении налогами, контроля за расходами, управления активами и управления ресурсами.

Если один из перечисленных сомножителей в анализируемом периоде начинает снижаться, то банку необходимо провести анализ эффективности организации работы в этой области.

Банковское дело : учебник / под ред. д-ра экон. наук, проф. Б23 Г.Г. Коробовой. — изд. с изм. — М.: Экономисть, 2006.